美元周一淡静交投,美国联邦储备理事会(FED)上周决定暂停两年来的升息周期,因预计经济成长将更温和,而本周即将公布的消费者物价指数(CPI)将使FED这一决定接受考验。不过今日的生产者物价指数(PPI)亦将受到强烈关注,资本流动数据则将令人了解美国填补贸易逆差的情况。费城FED调查与8月密芝根大学消费者信心指数分别将于周四与周五公布。

上周五公布的美国零售销售数据意外强劲,点燃美国联邦储备理事会(FED)将恢复升息的预期。市场猜测美国本周将公布的通膨数据可能促使联邦储备理事会(FED)再度调高利率。美元兑欧元稍早一度下滑,因数据显示欧元区第二季经济成长速度达六年来最高,巩固了欧洲央行(ECB)将再度升息的预期。美元兑日圆在稀疏的夏日市况中上涨,但受困于狭幅区间。市场静候今日将公布的7月美国生产者物价指数(PPI)以及周三的消费者物价指数(CPI)。任何通膨加速上升的蛛丝马迹都可能使FED再度升息,这在短期内给予美元支撑。上周五的零售销售数据优于预期,若有更多通膨上升的迹象,或许会促使FED重新考虑其暂停升息的政策。目前期货市场认为9月升息的几率约为38%。

欧元:1.27成关键支撑▼

________________________________________

欧盟统计局周一公布欧元区第二季区内生产总值(GDP)初估值较前季成长0.9%,较去年同期成长2.4%。受益于法国和德国强劲的GDP数据,欧元区第二季GDP初值高于市场预期。欧盟统计局称第二季欧元区12国GDP较上季成长0.9%,增幅为2000年第二季以来最大。第二季GDP较上年同期成长2.4%,增幅高于第一季的2.0%和去年第四季的1.7%。之前预计第二季GDP较前季和上年同期分别成长0.7%和2.3%。第二季的GDP季率亦高于第一季的0.6%和去年第四季的0.3%,暗示区内的经济复苏动能进一步增强。欧盟执委会将区内第三季经济成长率预估值由7月12日的0.3-0.7%上调至0.5-0.9%,不过其将第四季GDP成长率预估值从0.5-1.0%下调至0.4-0.9%。欧盟执委会预计2007年第一季GDP料较前季成长0.2-0.8%。欧元区第二季GDP成长率受到德国和法国强劲成长势头的带动,两国分别较前季成长0.9%和1.2%。

数据未引起大的冲击,尤其是在法国和德国数据公布之后,所有数据都暗示可能会出现意外惊喜。故此欧元亦无法突破1.28之上阻,更一如上周五走势再次低位1.27水平,显而易见1.27已成为目前市场瞩目支持,更在技术上亦为25天平均线位置,暂至昨日已见两日尚算守稳,但提防倘若失守或会触动下方止损盘,而引发较急促之跌势,估计要滑向100天平均线才可寻获支撑,目前处于1.2615水平。若以保历加通道分析,底部则见于1.25关口。另外,5天已跌破10天平均线,MACD亦已显现出沽货讯号,下跌轨迹似乎已形成,只是等待启动之时长。当然市场无必然,上周亦为多次试顶不成而回调,故今次若试底不破,则反见回升动能,亦即买盘开始对1.27之支持有信心,则当前10天平均线1.2795见初步阻力,较重要则为1.2850水平。

8月15日建议策略 –1.2770沽出,1.2640目标,1.2840止损

相关要闻:

- 智库ZEW周一表示德国企业税务改革的计划也许将达不到其双重目标,即提高该国商业吸引力,并促进经济成长和投资。ZEW在一份关于改革措施影响的报告中指出,投资者可能会对德国税收政策的可靠性失去信心。德国财政部长史坦布律克(Peer Steinbrueck)计划在2008年推出此计划。ZEW的报告指出业绩强劲的公司将成为改革的赢家,而拥有债务的企业和在初创阶段亏损的创新型企业,还有中小型企业都将成为输家。社民党(SPD)中许多左翼人士对政府计划在减轻企业负担的同时提高营业税的计划感到不安,社民党与现任总理梅克尔(Angela Merkel)的基督教民主党(CDU)主席组成执政联盟。行业集团以及银行分析师对政府计划也发出了批评的声音,尤其是将利息收入也纳入课税基础的做法。ZEW报告称,在欧盟12个国家中,德国企业税收负担目前居第11位,不过财长史坦布律克的改革最多也仅能将此排名推进至第七。

- 德国商报周一引述德国联邦政府独立经济顾问吕鲁普的话报导称,德国经济今年成长率有望达到2%。吕鲁普是德国政府的五人智库之首。

- 德国官方周一公布的数据显示,第二季国内生产总值(GDP)超乎预期地较前季增长0.9%,为逾五年来最快步伐。联邦统计局并将第一季经济成长率从0.4%上修至0.7%,第二季增长率高于预估中值0.8%。第二季为2001年第一季以来经济成长最为强劲,证实欧元区许多地区的经济均强劲增长。法国第二季经济成长1.1-1.2%,增幅是第一季增幅的两倍多。联邦统计局在声明中称虽然出口动能有所减弱,但营建和设备方面的投资为第二季经济加速成长作出了最大贡献。德国第二季经济年增率则为1.0%,第一季更上修至成长3.1%,联邦统计局原先公布第一季经济较上年同期增长2.9%。德国近期公布的其它经济数据则好坏不一。7月失业人口的降幅远远超出预期,巩固了对消费者支出加速的期望;但6月贸易顺差缩窄,且工业产出下滑,令人担心在第二季强劲增长后,经济复苏可能已见顶。德国主要企业的形势乐观,DAX指数30家成分股中,有九家在公布6月当季财报时调高了全年获利预测,仅有三家调低预期,有一家尚未发布财报。总理梅克尔领导的政府计划自2007年1月1日起将增值税率调升3个百分点至19%,消费者料会因此将一些采购计划提前,这应会提振今年的消费者支出。

- 西班牙经济第二季按季增长0.9%,按年增长3.6%,符合预期。意大利季增0.5%,年增1.5%。

日圆:弱势蔓延▼▼________________________________________

上周弱于预期的日本国内生产总值(GDP)数据公布后,日圆一直承压。此外,鉴于日本央行上周维持利率在0.25%并保持其对经济的展望不变,日圆依然是利差交易中具有吸引力的融资币。走势方面,上周日圆走势已跌破一下降趋向线,故弱势已见展开,昨日最低曾下试至116.70水平,估计延伸弱势将丁先以20日保历加通道顶部117.30水平作参考,7月份亦是幸得此通道所支撑故低位只限止步于117.88。且时,7月份低位117.88亦可成参考;只是更关键位置则可望在119水平,此区为98年起始之大型三角顶部,若日圆后市跌破此区或会引发大幅挫跌。MACD指标已展露疲态,故是日倾向再续走低。阻力预计较近先见于250天平均线位置115.60水平,较重要则可看至100天平均线114.85。

8月15日建议策略 –116.10沽出,117.20目标,115.20止损

相关要闻:

- 东京商工调查(Tokyo Shoko Research)公布7月日本企业破产件数较去年同期增加2.63%达到1,051件。虽然件数增加,但破产企业负债总额则较上年同期减少35.28%至3,099.7亿日圆。与6月相比,破产件数减少5.40%,负债总额减少18.67%。

英镑:技术偏弱但CPI受关注▼

________________________________________

英国国家统计局公布英国7月未经季节调整的生产者物价指数(PPI)产出物价较前月成长0.2%,较上年同期增长2.8%。经季节调整核心产出物价较前月成长0.1%,较上年同期成长2.5%,经季节调整投入物价较前月成长1.1%,较上年同期增长9.6%。英国7月生产者物价指数(PPI)产出价格年升幅创下三个月来最低,而投入价格升幅则超过预期,该份矛盾的报告对英镑影响甚微,因为市场仍聚焦于今日公布的消费者物价指数(CPI)数据,CPI将远比PPI含义重大,升幅亦不会像PPI那样大,因为零售商控制着价格涨幅。英国央行在8月初意外升息推高了英镑,现在市场的焦点是那次升息是否是一次性的举措还是之后会有更多次的升息。英国央行周三将公布受人瞩目的上次利率会议纪录,是次会议意外升息至4.75%,推动英镑触及1.91美元上方的15个月高点。

英镑周一进一步下探至1.8840水平,倘若以自7月17日低位1.8174至8月8日高位1.9144期间升幅之38.2%回吐计算,1.8780水准将为其向下之短期目标,50%%则会看至1.8655水准,61.8%则更可看至1.8545水准。RSI指标仍见向下空间,STC则已进入超卖区域,MACD亦不好看,与SIGNAL线处交迭,沽货讯号一触即发,5天更已跌破10天平均线,持续走低机率仍然较大。然而亦要关注今日CPI数据才可明确定断去向。预计当前阻力为10天平均线1.8950,下一级参考阻力则为1.90关口,1.91水平则依然是关键。

相关要闻:

- 英国政府公布英国6月房价较上年同期增长5.2%,5月为较上年同期增长5.6%。社区及地方政府部即原先的副首相办公室公布6月平均房价为190,883英镑,5月为190,065英镑。

瑞士法郎: 通道回首探顶▼________________________________________

瑞士央行总裁何斯周日表示瑞士央行将继续循序渐进地升息,但瑞郎疲弱可能增加升息的紧迫性。何斯在接受NZZ am Sonntag报纸采访时说道将继续推行逐步升息的政策,并将坚持这点。瑞士央行在6月时升息至1.50%,市场预期其在9月政策会议上将继续升息25个基点,并在12月再次升息。瑞士采购经理人指数(PMI)、KOF领先经济指标以及消费者信心等主要指标,均位于或接近多年高点,因此瑞士经济成长步伐料将领先于欧洲邻国,同时维持低通膨。何斯表示高涨的油价和瑞士紧张的劳动市场,是可能给瑞士央行政策造成困难的两个因素。他表示央行仍需采取行动逆转宽松政策,但他预计今明两年通膨将处于控制之中。他表示预期今年通膨率为2%以下,明年也将保持在这样的水平。何斯表示央行略高于2.5%的2006年经济成长预测现在显得相当谨慎,但2007年经济成长将放缓,据他们的估计瑞士经济成长潜力是1.5-2%。

技术分析所见,由于上周出现区间突破,瑞郎可望有较大延伸调整,而过去两个交易日低位正触及100天平均线,同时亦碰及一短期下降趋向线,故可见目前1.2420为关键位置,倘若后市失守将展现进一步下跌行情,较近目标预计先为7月低位1.26水准。至于下一目标则可看至1.2660水平,此为历时三个多月之上升平衡通道顶部,由于1.22为通道底部,上周破底不成,转至本周则可望回测顶部机会较大。继后若顶部亦突破,估计关键支持将要看至250天平均线1.2725水准。阻力方面,预期50天平均线1.2350已成限制,同样亦推测1.22关口本周亦难以闯过,上周明显连续四日受限于20日保历加信道底部位置。

8月15日建议策略 –1.2370沽出,1.2570目标,1.2285止损

澳元:顿失支撑倾回调▼________________________________________

周一以黎停火,商品价格回落,同时亦带动澳元大幅低挫,下滑至0.7580水平,技术上于25天平均线寻获支撑。若从过去三周走势看,澳元之波幅颇算均称,低位于0.7580多次见底反弹;相反,向上0.7680亦满有制肘,成为澳元大致之运行波幅。另外,25天平均线亦继上周二后,昨日亦成功作承托,目前则处于0.7585水平,因此,可归纳出若0.7580失守,两种型式之技术失守或构成澳元沽压。下试目标似乎明显见于0.7490水平,一来为50及100天平均线位置,同时亦为20日保历加通道底部,估计支撑力度颇大,再而失守下级支持将要见于200天平均线0.7440水平。0.7680再为重要阻力,可进一步上延位置预计在20日保历加通道顶0.7720及20周保历加通道顶部0.78水平。

8月15日建议策略 –0.7640沽出,0.7520目标,0.7730止损

纽元:数据惠及纽元持稳—________________________________________

纽元兑美元周一升至两个半月高位,纽西兰零售销售数据突显出该国通膨压力依然存在,并支持了利率保持不变的预期。零售销售报告将继续令纽西兰央行密切关注数据,在国际油价高企背景下对抗通胀压力。纽西兰第二季度经季节因素调整的实际零售销售季比下降0.5%,低于经济学家预期的下降0.3%。纽西兰截至3月31日三个月零售销售修正至上升1.1%。第二季度零售销售季率下滑的最主要原因是机动车辆零售销售以及汽车燃料销售出现下降,季率分别下降4%和3.4%,暗示消费者正在受到汽油价格高企的影响。纽西兰统计局表示,剔除机动车辆销售的第二季度零售销售季率上升0.7%,第一季度修正至上升0.8%。

今早纽西兰公布第二季生产者价格指数(PPI)产出价格较上季度上升2.7%,第一季度增幅为0.7%,市场普遍预期为1.3%。强劲数据为纽元带来支撑,稍见收复周一之失地回升至0.63关口上方。目前20日保历加通道顶0.6330水平,50日通道则为0.6360水平。下方则以0.6270有较重要支撑,只因此区为短期上升趋向线支持,破位有少量下试动力,预期先在100天平均线0.6220见限,进一步重要支持则在50天平均线0.6190水平。

加元:争持待变走势〜________________________________________

加元周一收低,联合国促成黎以暂时停火的消息令贵金属和能源价格下跌。由于昨日无经济基本面消息提供指引,加元从商品市场寻求交投方向;另外亦由于周三美国公布7月消费者物价指数(CPI),市场保持离场观望;而美国通膨前景不确定,市场亦不太愿意积极入市。

加元回弱至1.1280水平,似乎又再测试25天平均线,目前处于1.1305水平。近期维持反复上落走势, 20日保历加通道处于1.1175至1.1420水平,可望为短期波幅区间。走势续见倾向窄幅争持;较近支持则可看至25天平均线1.13水平。

纽约商业期货交易所(NYMEX)原油期货周一收低,因为黎巴嫩真主党与以色列长达一个月的交火暂时取得和平,冲突可能扩大并导致该区石油供应中断的忧虑目前暂时消退。油价也因为BP的消息而承受压力。BP上周五决定在修复受损油管的同时仍维持阿拉斯加普拉德霍湾(Prudhoe Bay)油田半数的产出,而不是关闭整座油田。NYMEX 9月原油合约结算价报每桶73.53美元,较上结算价74.35下跌0.82美元,曾一度跌至72.60美元,为7月20日以来最低。

美国总统布殊周一表示,伊朗向黎巴嫩和伊拉克的武装组织提供援助,并呼吁其必须停止援助。布殊称伊朗一直支持这两个国家的武装组织,希望通过以此来终结民主。

美国国土安全部(DHS)周日将英国至美国商务航班的安全警戒级别自红色降至橙色,国土安全部称之前英国当局调整了安全威胁警戒级别,由"危急(critical)"即意味着其预计袭击迫在眉睫,降至"严重(severe)",即表明遭受恐怖袭击的可能性很高,国土安全部因此亦做出上述调整。 |

2026.2. 6 图文交易计划:纽美快速回落 短157 人气#黄金外汇论坛

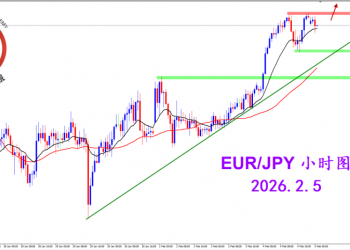

2026.2. 6 图文交易计划:纽美快速回落 短157 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎401 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎401 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指399 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指399 人气#黄金外汇论坛 2026.2.3 图文交易计划:欧镑格局破位 空头534 人气#黄金外汇论坛

2026.2.3 图文交易计划:欧镑格局破位 空头534 人气#黄金外汇论坛