外汇市场技术解盘 - 赵燕京

美元/日元

10月10日,汇价震荡盘升。

日本经济财政大臣大田弘子(Hiroko Ota)10日指出,有必要关注市场走势,以审视日圆当前的疲软态势是否只是暂时性的。大田弘子在常规记者招待会上指出,日圆近期走势相当疲弱,不过,只要这种走势属于暂时性的,影响就不会很大。9日朝鲜声称其进行核实验后,日圆兑美元跌至119.30的8个月低位。日圆兑欧元跌至150.09。大田弘子指出,她也希望关注日本股市对朝鲜核实验消息的反映。日经225指数10日盘中上涨0.3%,报16491.65。大田弘子补充称,还未就因朝鲜核问题进行惩罚的具体讨论,不过,日本政府正在考虑这种可能性。她表示,朝鲜进行核实验令人遗憾,政府必须行动起来应对这一问题。

日本政府10日表示,日本8月核心机械订单月比上升6.7%,此前经济学家预期中值为月升11.4%。日本7月核心机械订单月比下降16.7%,6月核心机械订单月比上升8.5%。未经调整的8月核心机械订单年比下降0.5%。核心机械订单被认为是一项企业资本投资的领先指标。核心机械订单是将船运和电力公司等的订单排除后的机械订单。船运和电力公司订单都较大并且会使整体数据波动性增强,所以要把这些公司的订单排除在外。

日本商业联盟主席御手洗富士夫(Fujio Mitarai)10日称,朝鲜核试验不会影响日本经济或外汇走势。御手洗富士夫称,在紧急情况下,人们很可能会购买美元,但美元兑日圆在120左右浮动是正常的。

日本内阁办公室10日公布,反映对经济走向敏感岗位的工人对经济预期的经济现况指数9月份连续第二个月上升。该指数8月之前曾连续4个月下跌。反映目前形势的该指数9月份升至51.0,较8月份增长0.8点。连续第2个月保持在临界线50点以上。该指数如保持在50点以上,则说明大多数受采访者认为经济状况正在改善。参与该指数的受访者为对经济状况最敏感的职业者,例如出租车司机,卡车司机,百货商店售货员,饭店和店铺老板,它衡量受访者是否认为目前经济状况较3个月之前有所改善。衡量对未来数月经济预期的经济前景指数9月份连续第二个月增长,增长1.3点 ,达到52.8点。该指数在同样连续两个月保持在50点以上。7月份该指数曾16个月来首次低于50点。

日经指数收盘涨0.3%,报16477.25点,因股指摆脱弱于预期的机械订单数据和朝鲜核试验影响。石油类股涨幅居前,因有消息称,欧佩克将减产。Inpex Holdings涨1.5%,收于901,000日圆;三菱公司涨2.4%,报2,110日圆。银行和地产类股也走高。MUFG涨1.3%,收于158万日圆;三井不动产涨1.5%,至2,790日圆。东证指数收盘涨0.62点,报1634.83点。东京证交所一部,1,236只股票上涨,374只股票下跌。

新加坡贸工部公布的数据显示,因特许半导体等企业增加电子产品的出口,新加坡第三季度经济增长7.1%,但经季调后,实际经济增长率为6%。贸工部称,第三季实际经济增长率高于第二季度的3.4%,显示新加坡第三季经济增长步伐加快。新加坡第三季度经济增长率也高于经济学家先前平均预期的1.9%的增幅。不过,数据同时显示,在生物医药、电子和化学等领域的增长放缓影响下,新加坡第三季制造业的增长率放缓到10%。新加坡第二季制造业增长12.2%。新加坡第三季的服务业增长率也略微放缓到6.6%。除了批发和零售、旅馆和餐饮业之外,其它所有服务业的增长都有放缓情形。一直处于低档状态的新加坡建筑业,最近两季都有增长。新加坡建筑业第三季加速增长达到1%,第二季的增长率仅0.3%。贸工部的报告也预测,尽管面对油价等外在风险,加上美国经济放缓,但在中国与印度经济持续增长可带动区域整体增长,以及新加坡经济表现良好等因素之下,新加坡06年全年经济增长率将达到6.5%-7.5%的较高区间。贸易部称,今日经济增长的报告主要基于7月和8月的数据得出,11月将公布第三季GDP修正后的数据。

韩国财政经济部(Ministry of Finance and Economy)部长权五奎(Kwon Okyu)10日称,朝鲜核试验不会影响韩国经济基本面。权五奎在韩国国民议会(National Assembly)常规性财政会议上发表了讲话。朝鲜9日宣布进行了地下核试验。地震学家称,探测纪录表明在朝鲜宣布进行核试验的地区发现地震震感。国际社会对此次核试验进行谴责,并要求对朝鲜进行制裁。

韩国央行公布,韩国9月生产者物价指数(PPI)较上月上升0.3%,较上年同期增长3.1%。韩国8月PPI月升0.8%,年增3.4%。韩国央行在声明称,9月食品生产者物价下跌2.7%,抵销能源及自来水价格的上涨11.1%。经季调后,食品物价上涨0.8%,增幅远低于8月时的3.9%,当时因豪雨造成农作物受损。因经济增长出现降温的迹象,韩国央行在9月7日会议中维持利率在4.50%不变,8月则加息至五年高点。分析师预期,韩国央行将在10月12日会议中持续维持利率不变,因近期经济数据显示经济放缓。

数据显示,除中国外的亚洲各经济体9月份外汇储备增加67亿美元,达到2.02万亿美元。其中,泰国外汇储备由05年底时的52.10亿美元大幅增加61.60亿美元。但9月除中国外的亚洲各经济体外汇储备增幅低于之前两个月,因有四个国家的储备较8月出现下降。中国通常在每季末公布外汇储备数据,但在9月初公布的讲话中,中国国家副主席曾庆红表,截止7月底中国外汇储备达到9545亿美元,高于6月底的9,411亿美元。以下是亚洲地区各主要国家最新外汇储备情况一览表:国家 储备 截止 2005年底(10亿美元) 日期 (10亿美元) 变动百比分中国大陆 954.50 7月31日 818.90 16.56日本 881.27 9月30日 846.90 4.06中国台湾 261.55 9月30日 253.29 3.26韩国 228.22 9月30日 210.39 8.47印度 165.31 9月29日 137.21 20.48香港 130.30 9月30日 124.30 4.83新加坡 129.42 9月30日 116.65 10.95马来西亚 79.50 9月29日 70.50 12.77泰国 61.60 9月29日 52.10 18.23印尼 42.35 9月30日 34.72 21.98菲律宾 21.56 9月30日 18.50 16.54巴基斯坦 12.53 9月30日 11.64 7.67孟加拉 3.45 9月30日 2.80 23.11总计 2,971.56 ---- 2,697.90 10.14*2005年4月,中国动用150亿美元外汇储备向中国工商银行[ICBC.UL]挹注资本。*2003年12月,中国动用450亿美元资助中国银行[BOC.UL]及中国建设银行[CCB.UL]<0939.HK>。上述资金数据不包括这一数据:中国05年4月动用150亿美元外汇储备向中国工商银行挹注资本,和03年12月中国动用450亿美元资助中国银行及中国建设银行。

泰国央行(Bank of Thailand)副行长尼加萨温(Bandid Nijathaworn)10日重申,央行预计泰国经济增长将在2007年第一季度提速。推动经济增长的因素包括油价下挫,利率持稳,通货膨胀率下降以及泰国新政府采取了增加支出的措施。尼加萨温表示,鉴于油价下跌且通货膨胀率下降,央行上调关键利率的必要性已有所降低。因为商业银行拥有过多的流动资金,因此若央行不加息,商业银行所面临的加息压力将减轻。他指出,更为稳定的利率水平将有助于刺激投资与消费。泰国央行在前两次的政策性会议中均将14天期回购利率维持在5.00%不变。目前市场广泛预计,央行在10月18日的会议上还将选择按兵不动。尼加萨温补充称,在泰国政局趋于稳定之后,消费者与国内投资者的信心正在恢复,这也将有助于在2007年推动泰国消费与投资的复苏。他表示,与出口相比,泰国2007年的经济表现将在更大程度上依赖于国内消费与投资,预计全球经济放缓可能导致2007年泰国出口增长步伐放慢。他补充称,泰国2007年经济增速很有可能高于2006年。泰国央行定于10月底公布修正后的经济预期以及季度通货膨胀报告。泰国央行目前预计,2006年国内生产总值(GDP)增幅为4.00%-5.00%,2007年则为4.0%-5.3%。

高油价导致产油国收入激增,积累了巨额石油美元,这些资金的流向及影响如何,引起了西方经济界和金融界的密切关注。国际货币基金组织(IMF)的一份最新研究报告称,沙特、科威特和阿联酋等海湾产油国06年的经常账户盈余总额将达到2390亿美元,2007年将增至2590亿美元。IMF中东暨中亚部门主任莫辛汗(Mohsin Khan)认为,海湾地区产油国将继续用它们的高额收入购买美元资产,不过并非所有资金都会流入美国。

秘鲁国家采矿、能源及石油协会(National Society of Mining, Energy and Petroleum)10日发表声明称,该国2006年银产量预计将达到3400吨,高于2005年的3200吨。该协会称,自1996年的1900吨产量以来,秘鲁的银年产量一直稳定上升。该协会指出,秘鲁银出口主要针对美国、日本及巴西。2005年,秘鲁银出口价值达2.806亿美元。另据美国银协会(Silver Institute)数据显示,2005年秘鲁银产量为世界第一,占全球总产量的16%。

巴西计划、预算和管理部长保罗?贝尔纳多(Paulo Bernardo)10日表示,巴西07年预算计划中的预测显示,该国07年经济增长率可能达到4.75%。巴西Estado通讯社援引贝尔纳多的讲话称,“巴西经济处于平衡及有序的状态,符合经济增长的条件。”巴西政府近期对经济增长的预测与市场预期之间的差异不断扩大。经济学家预期07年经济增长率为3.5%,06年为3%左右。而巴西财长曼特加(Guido Mantega)重申,他相信该国06年经济增长率可达4%。

IMF拉美处副处长查尔斯.科林斯在IMF世界经济发展前景讲座上称,世界经济将逐步向积累生产潜力阶段过渡。产量不足、通胀压力,以及对经济过热,尤其是中国和俄罗斯经济过热的忧虑加深是当今世界经济面临的主要风险。科林斯称,最近四年内世界经济呈稳步增长的趋势。他还透露,IMF预计07年全球经济增长速度将由06年的5.1%降至4.9%,独联体国家06年和07年的经济增长速度则分别为6.8%和6.5%。但科林斯强调,根据IMF的预测,经济增长速度低于这些预测数字的概率为1/6。

美国能源信息署(Energy Information Administration,EIA)日前表示,继06年需求量持平之后,美国07年石油日需求量预计将增长1.7%,即35万桶至2096万桶。07年美国西德州轻质油均价预计会下降1.4%至每桶65.92美元,今年为66.86美元。EIA大幅降低了当前季度西德州轻质油价格预期,预计下降12.6%至63.33美元/桶,之前预计为72.50美元。预计第四季度的价格将年升5.6%。因预计石油输出国组织(OPEC)削减石油产量将拉紧全球的石油库存,预计年底前原油价格将接近于每桶67美元。EIA也将07年全球石油日需求增长由之前预期的170万桶降至150万桶。预计06年全球石油日需求量将增加120万桶至8500万桶,07年平均至8650万桶。预计全球第二大石油消费国中国,06及07年的石油日需求量将增长50万桶,07年日需求量将达790万桶。EIA表示,今年仅有约70万桶的日需求增长量能被OPEC之外的供应增加所满足,非OPEC07年日供应量将增加120万桶。短期内,预计俄罗斯库页岛-1项目以及英国Buzzard油田能提供新的产量。预计里海地区、非洲及巴西07年将能提供90万桶原油/日。尽管OPEC目前在讨论产量削减以支撑下滑的价格,但EIA预计OPEC07年的平均产量将达到9月2764万桶/天的水平,将满足预期的需求增长。预计07年全球闲置产能仅能些微增长,接近于30年来的低点。

经季节性因素调整后,截至10月6日当周国际购物中心协会-瑞银连锁店销售指数(International Council of Shopping Centers-UBS Retail Chain Store Sales Index)较前一周上升0.5%,该指数此前一周为下降0.3%。国际购物中心协会负责编制该指数的首席经济学家Mike Niemira表示,从地理上看,各地区的销售状况并不一致,东北部的销售弱于全国,而西部则略高于全国的水平;国际购物中心协会预计,10月份连锁店销售将增长3.0%,略微低于之前3个月的增长水平。截至10月6日当周该指数较2005年同期上升3.7%,此前一周升幅为3.3%。

红皮书调查10日公布的最新全美零售指标显示,10月份第一周全美连锁店销售额较9月同期增长1.3%,较2005年同期增长3.4%。报告显示,升幅低于市场此前预计的1.4%。红皮书调查还显示,经季节因素调整后,10月份第一周销售额较2005年同期增长3.4%,低于目标增幅3.5%。红皮书调查显示,未经季节因素调整,截至10月7日当周的销售额较2005年同期增长3.4%,此前一周的增幅为3.0%。报告称,周末销售额增长,因为全美大部分地区气温下降,促使了秋季的服装季节性需求。报告补充表示,由于各商店开始展示商品的时间早于往常,2006年万圣节的销售总体上已经开始。

美国8月份批发库存增长远高于预期水平,尽管当月销售额也出现了大幅上升。美国商务部(Commerce Department)10日公布,8月份经季节性因素调整后的批发库存增长了1.1%,至3,866.4亿美元。7月份批发库存终值为增长0.9%,初步数据为增长0.8%。华尔街此前预期,美国8月份批发库存将增长0.6%。报告显示,美国8月份批发销售额增长1.1%,至3,356.1亿美元。7月份批发销售额增长0.5%,修正前增幅为0.4%。8月份批发销售额的年增长水平超过了批发库存增速。8月份批发库存较上年同期增长9.7%,批发销售额较上年同期增长12.5%。8月份库存销售比率为1.15个月,与7月份持平。2005年8月的库存销售比率为1.18个月。8月份耐用品库存连续第二个月增长0.9%。8月份汽车库存减少0.9%,汽车销售增加1.5%。金属类产品库存增长4.1%,机械类产品库存增长0.7%。8月份非耐用品库存增长1.5%,7月份增幅为0.8%。非耐用品销售额增长0.9%,7月份增长0.5%。石油库存下降6.5%,石油销售下降1.6%。

美联储理事费舍尔10日表示,若有需要美联储将再次加息以控制通货膨胀,称目前的通货膨胀率过高。达拉斯联邦储备银行(Federal Reserve Bank of Dallas)行长费舍尔(Richard Fisher)10日表示,若抑制通货膨胀的措施不够,美国联邦储备委员会(Federal Reserve, 简称Fed)会准备再次加息。费舍尔在汇丰全球投资研讨会(HSBC Global Investment Seminar)发表演讲后的问答环节中表示,目前的通货膨胀率过高。他补充说,由于美国联邦公开市场委员会(Federal Open Market Committee, 简称FOMC)自2004年6月以来采取了一系列加息措施,因此他预计美国的通货膨胀率将会下降。但他发出警告称,Fed或许会进一步加息。他表示,预计Fed所采取的紧缩政策以及美国经济增长放缓将会降低通货膨胀;如果没有让通货膨胀率降下来,Fed会采取适当的措施。费舍尔目前不是FOMC中具有投票权的成员。在后来的问答阶段,费舍尔补充称,他对当前的利率水平感到满意,但他同时对利率可能再度上升发出了警告。费舍尔表示,如果有迹象显示Fed控制通货膨胀的力度仍然不够,那么Fed将采取更多措施。费舍尔表示,美国住房市场出现了急剧回调这一点无可置疑,但问题的关键在于回调持续的时间。他补充说,除了住房市场和汽车行业,美国经济正在持续强劲发展。费舍尔表示,虽然他预计住房市场的调整将导致经济增长速度放慢,但他并不认为这将导致经济衰退。他表示,随着住房市场活动放缓,消费者信心将遭到削弱,但并没有被摧毁;他认为这不会导致经济衰退。费舍尔补充说,他认为金融市场人士对Fed采取必要措施控制通货膨胀这一点抱有信心。费舍尔称,他认为市场对Fed全力对抗通货膨胀的决心不存在任何疑虑。

美国能源情报署10日公布数据显示,2005年美国石油需求增长0.3%,达到纪录高位2,080.2万桶/日。10日发布的官方修正数据显示,2005年美国石油需求增长0.3%,达到纪录高位2,080.2万桶/日,尽管当年原油价格飙升了37%,至56.56美元/桶的纪录高点。美国能源情报署(Energy Information Administration)公布的数据显示,05年的温和增幅是2001年需求下降0.26%以来出现的最小按年增幅。2005年石油需求最终数据扭转了此前公布的小幅下降0.36%的局面。2005年石油需求增量为7.1万桶/日,仅为2004年近70万桶/日的需求增量的十分之一左右,当时的增幅为3.5%。美国2005年汽油需求连续第十三年创下纪录高点,为每日915.9万桶。能源情报署的数据显示,2005年汽油需求较2004年仅增长了0.6%,为2000年上升1.9%以来的最小按年增幅。能源情报署的数据显示,需求放缓的原因在于普通汽油的平均零售价为每加仑2.27美元,较上年上涨了22.6%。

ABC News/《华盛顿邮报》(Washington Post)10日公布的调查结果显示,上周美国消费者总体信心上升。截至10月8日当周的消费者信心指数上升5点,至-8,此前一周为-13。调查结果显示,42%的被调查者表示对经济有信心,高于上周的40%。59%的被调查者表示自己财务状况良好,高于上周的55%。37%的被调查者认为购买环境良好,高于上周的35%。该调查报告称,消费者信心指数是根据对全国范围内随机选取的1,000名被调查人的调查结果编制的,抽样截止时间为10月8日。该指数主要衡量美国公民在三个方面的信心:一是对国民经济的信心,二是对自身财务状况的信心,三是消费意愿。调查误差幅度为上下3个百分点。

美国股市10日收盘进一步走高,但涨势能否持续将在一定程度上取决于企业在即将来临的收益季节中陆续公布的业绩报告。道琼斯工业股票平均价格指数收盘上涨9.36点,创出11867.17点的历史收盘新高,涨幅0.1%。标准普尔500指数涨2.76点,收于1353.42点,涨幅0.2%。纳斯达克综合指数涨3.66点,至2315.43点,涨幅0.2%。纽约证交所,1,816只股票上涨,1,486只股票下跌,170只股票平盘。纽约证交所总计成交1,513,194,360股,9日成交量为1,276,393,520股。纽约证交所综合指数涨25.20点,至8,563.60点,平均每股价格上涨24美分。

美国国债10日在长周末后的第一个交易日收盘走低,因为投资者对于美国联邦储备委员会(Federal Reserve, 简称Fed)将继续维持利率不变的预期有所增强。本交易日没有重要经济数据发布,导致市场继续对有关Fed近期将维持利率不变的预期作出反应,因此无力从上周的跌势中反弹。在6日美国公布了9月份非农就业人数数据之后,美国国债即展开跌势,而在达拉斯联邦储备银行行长费舍尔10日发表了强硬讲话之后,国债跌势加剧。Fisher在伦敦发表讲话时重申,Fed对通货膨胀率处于太高水平感到担忧。在费舍尔的讲话之前,《金融时报》(Financial Times)9日登载了对圣路易斯联邦储备银行行长普尔的一篇采访。普尔在接受采访时表示,Fed可能会再次维持当前利率水平。另外,Fed副主席科恩上周提到,官方对经济增长和通货膨胀的预期在上行和下行两个方向上同时存在著很大的不确定性。荷兰银行(ABN AMRO)驻纽约的美国利率产品交易业务董事总经理Rick Klingman表示,市场观点无疑已经发生了转变,目前投资者认为Fed将采取观望政策。Klingman称,投资者为降低风险而调整头寸主导了10日的市场走势,而海外买盘低迷也无法推动市场。美东时间下午3:45(格林威治时间1945),10年期国债跌13/32至100 31/32,收益率4.75%。30年期国债跌19/32至94 5/32,收益率4.88%。5年期国债跌9/32至99 3/32,收益率4.71%。3年期国债跌6/32至100 11/32,收益率4.74%。2年期国债跌5/32至99 20/32,收益率4.82%。

纽约商业交易所(NYMEX)原油期货10日收盘跌破八个月来的最低结算价,因为尽管石油输出国组织(Organization of Petroleum Exporting Countries, 简称:欧佩克)成员国确实达成了一致意见,但交易员开始怀疑欧佩克是否会将原油日出口量削减100万桶。欧佩克成员国的表态各有出入,虽然大部分成员国赞成减产,希望以此提振在过去两个月里下滑的油价,但在如何执行的问题上他们并没有达成共识,受此影响上周原油价格在有限区间内频繁波动。而沙特阿拉伯的态度则更激发起了市场对于减产幅度以及是在实际产量还是产量配额方面削减的疑虑。作为欧佩克乃至全球最大的原油出口国,沙特阿拉伯仍拒绝考虑参与商谈。NYMEX近月交割的十一月轻质低硫原油期货合约下跌1.44美元,至每桶58.52美元,跌幅2.4%。若结算价格在该水平,则将创出2月16日以来的最低价位。ICE期货交易所布伦特(Brent)原油期货合约跌1.20美元,至每桶59.37美元。美国能源部(Department of Energy)10日表示,欧佩克成员国9月份原油日产量平均为2,760万桶,较该组织的日产量上限低1.3%。虽然科威特等大多数成员国表示,欧佩克正在就将原油日产量至多下调100万桶进行磋商,但沙特阿拉伯没有对此表态。欧洲和亚洲的交易员10日表示,沙特阿拉伯国营石油公司Saudi Arabian Oil Co. 11月份针对其欧洲和亚洲主要客户的配销安排并没有变化,这更加令人质疑该国是否有意减产。NYMEX最近交割月的十一月轻质低硫原油期货合约下跌1.44美元至每桶58.52美元,跌幅2.4%,为2月16日以来最近交割月期货的最低结算价。ICE期货交易所,布伦特原油期货跌1.20美元至每桶59.34美元。十一月取暖油期货跌4.88美分至每加仑1.6809美元。最近交割月无铅汽油期货跌2.81美分至每加仑1.4668美元。RBOB汽油期货跌3.4美分至每加仑1.4867美元。

加拿大抵押及住房公司(Canada Mortgage and Housing Corp.,CMHC)表示,加拿大9月新屋开工年率为21.13万套,月降2.4%。经济学家8月新屋开工年率的预期中值为22万套。CMHC表示,9月新屋开工年率的下降归咎于复式住宅开工率的下降,降至07年7月以来的最低水平。独立住宅开工率连续第二个月上升。最近几个月新屋开工率的低水平与预期的新屋建设逐渐减速的预期相符。城市复式住宅开工率月降7%至8.12万套,城市独立住宅开工率则月升0.8%至9.57万套。城市总开工率月降2.9%至17.69万套。乡村新屋开工年率为3.44万套,与8月持平。大西洋省区城市住宅开工率年升15%,英属哥伦比亚省年升1.4%,Prairie省区年升0.5%。魁北克省及安大略湖省分别年降11%和4.3%。

加拿大央行(Bank of Canada)公布,10月8日当周加拿大官方国际储备下降5.15亿美元。截至10月8日,加拿大官方国际储备总额为355.02亿美元,截至9月30日当周的国际储备总额为360.17亿美元。截至10月8日,加拿大国际储备构成如下:美元165.45亿美元,其他货币资产储备168.63亿美元,黄金储备6,100万美元,特别提款权9.42亿美元,在国际货币基金组织的储备头寸10.91亿美元。加拿大央行宣布的所有储备数据报告单位均为美元。

汇价日高119.77,日低118.87,尾盘在119.70附近整理;日升跌率0.487%,日涨跌幅0.58,收于119.69。

技术指标显示,汇价的短期日均线系统与30日均线呈多头排列,汇价位于其上及30日均线(117.54)之上,显示短线与短中线向多的概率增大,短线超买、盘升若受阻则有望进入震荡整理。汇价若站稳于119.40或119.00之上则短线向多,下挡支撑位于118.30,上挡压力位于120.00、120.40。119.00与117.60(中位118.30)为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(115.69)之上,显示中线向多的概率增大;若站稳于118.10之上则周线向多,若站稳于117.10之上则周线偏多,上挡周线压力位于120.80。116.00与118.10(中位117.10)分别为周线指标向空与向多的分界线。

汇价现概略位于中长线、中线向多,短线与短中线向多的概率增大;若站稳于117.10之上则周线偏多、若站稳于118.10之上则周线向多;若站稳于118.30之上则短线偏多、若站稳于119.00之上则短线向多、有望震荡整理或震荡盘升的位置。

短线波动分析显示,暂谨慎认定汇价已经在5月17日日低108.96结束自121.39(117个交易日)以来的大A波下跌、进入大B波反弹的概率较大;大B波反弹至今已运行约109个交易日;汇价已经在10月5日日低117.43结束B3-5的4波整理、进入5波震升之中的概率较大(也有仍运行在3-5波中的可能,暂看此概率偏小),且可能已经运行在5波震升的5波震荡盘升之中,若汇价在120.00或120.40(中级收敛三角形态的上边线附近)附近受阻回落、则可能由此进入短线调整或较大级别的调整波动之中。同时,市场对汇价持续缓慢震升、有效突破关键压力区域向121甚或更高水位方向运行的可能性保持警惕。

今日,汇价有望震荡整理或震荡盘升。

今日强压力120.40,弱压力120.00;强支撑119.00,弱支撑119.40。

欧元/美元

10月10日,欧元震荡盘跌。

奥地利财政部长格拉瑟(Karl-Heinz Grasser)表示,欧元区2007年经济增长势头相当好。格拉瑟在出席欧元区财长会议时表示,目前欧元区经济运行态势良好,并且预计2007年经济增长势头也相当好。

欧盟经济货币事务专员阿尔穆尼亚称,预计德国和法国很快就将结束其违反欧盟稳定与增长公约规定的赤字占GDP3%限制的程序。阿尔穆尼亚在欧元区会议后向记者指出,德国06年赤字预计可能会占GDP的2.6%。而07年德国赤字将会明显低于GDP的3%,因此,德国正接近结束赤字过多的时期。阿尔穆尼亚指出,他希望能够于07年取消对德国过度赤字的程序。他指出,法国07年赤字将低于GDP的3%,欧盟也将结束对法国的过度赤字程序。阿尔穆尼亚指出,法国11月6日公布其秋季预测时,欧盟委员会将对法国赤字情况给出自己的意见。

荷兰财长扎尔姆(Gerrit Zalm)日前表示,对欧元与其他主要货币之间的汇率水平并不表示担忧。因利率调升,欧元兑美元以及日圆已升值,一些经济学家担心欧元走强将削弱欧元区强于预期的经济复苏。荷兰是欧元区内过分依赖外贸的国家之一。但扎尔姆并不担心目前的欧元汇率。

奥地利财长格拉瑟(Karl-Heinz Grasser)10日欧盟25国财长会议上表示,他对目前欧元兑其他货币汇率很满意。随着欧央行加息,欧圆兑美元和日圆均呈上升走势。一些经济学家担心欧元升值会阻碍欧元区强于预期的经济复苏。格拉瑟称,过度的波动性是不可取的,但目前的汇率水平比较合适。格拉瑟还表达了对欧盟经济能够经受住美国经济下滑带来影响的信心。格拉瑟称,欧元区经济的确运行良好,欧元区出口需求依然强劲。

欧元集团主席兼卢森堡总理容克(Jean-Claude Juncker)10日表示,欧元区07年经济增长可能会有所放慢,尽管目前处于非常强劲的水平。容克是在欧盟25国财长会议上发表上述评论的。容克称,他认为欧元区经济目前已经达到相当强劲的水平,但2007年欧元区经济可能会略有放慢。欧元区经济正在经历五年以来最快增长,但容克称未来存在很多风险,包括欧元区第二大出口市场美国经济增长的放慢。容克表示,应密切关注美国经济发展及油价走势。

欧洲央行(European Central Bank)管理委员会委员Miguel Angel Fernandez Ordonez 10日表示,对于近期油价的下跌是否会成为长期趋势,现在仍然很难下定论。Ordonez在西班牙议会预算委员会会议间隙表示,若油价一直处于下跌趋势,通货膨胀水平有可能会下降。Ordonez表示,虽然影响通货膨胀的因素不只是油价,但总的来说,假如油价下跌是长期性的,这将有助于降低通货膨胀率。

欧洲央行(European Central Bank)管理委员会委员加尔冈纳斯(Nicholas Garganas)10日表示,欧元区通货膨胀率可能在10月份之后再次上升。他指出,欧元区通货膨胀率2006年前8个月一直以高于2%的水平在上升,但近期油价回落已使通货膨胀压力有所减轻。加尔冈纳斯同时还担任希腊央行(Bank of Greece)行长一职。加尔冈纳斯表示,受此影响,欧元区10月份通货膨胀率可能会低于2%;但所有指标均显示11月和12月份欧元区通货膨胀率将再次高于2%。他认为,这将促使欧洲央行在2007年持续收紧货币政策。他向希腊国会表示,这使欧洲央行在12月份之后做出加息决定的可能性提高。加尔冈纳斯补充称,目前欧洲央行关注的是逐步取消货币政策的适应性。欧洲央行自2005年12月份以来已加息5次,每次加息幅度均为25个基点。欧洲央行上次加息是在10月5日,当时将基准利率上调至3.25%。金融机构普遍预计,欧洲央行将于12月份再度加息至3.50%。但其中有多家机构认为,此后央行将停止加息。根据上周公布的调查报告,53家受访机构中有37家预计,2007年第一季度末欧元区的再融资最低投标利率将维持在3.50%或更低水平。加尔冈纳斯在9月份曾表示,欧元区产出增速接近或高于潜在水平,通货膨胀率也远高于2%,如果欧洲央行的基本预期得到印证,央行仍有必要逐步收回适应性货币政策。欧洲央行内部预计,2006、2007两年欧元区经济增速可能分别为2.5%和2.1%左右,通货膨胀率约为2.4%。

欧洲央行(European Central Bank)10日公布,截至10月6日当周,欧元系统黄金及应收黄金净储备下降4,000万欧元,至1,753.30亿欧元。欧元系统当周净外汇储备增加4亿欧元,至1,532亿欧元。欧洲央行称,当周流通中现金增加37亿欧元,至5,929亿欧元。与此同时,对成员国政府的债务减少61亿欧元,至603亿欧元。欧元系统包括欧洲央行和12家欧元区成员国央行。

欧元区经济复苏更加广泛,并获得欧元区内部需求的支撑,欧洲央行(European Central Bank)行长特里谢(Jean-Claude Trichet)10日表示。特里谢补充称,第三季度数据显示欧元区经济依然强劲,但增速有可能在未来几个月略有放缓。特里谢是在向欧洲议会的货币事务委员会发表演讲时作出上述表示的。特里谢还进一步表示,经济增长所面临的短期风险普遍较为稳定,如果较低的油价能够长时间持续下去,那么它很有可能转化为上行趋势。特里谢的此番表述与他在5日巴黎召开的管理委员会会后的新闻发布会上的讲话内容一致。当时该委员会决定加息25个基点至3.25%。特里谢还重申,欧洲央行将极为密切地监控通货膨胀预期以及威胁物价稳定的风险。以前特里谢这样说就暗示着不会马上加息,若他针对风险使用的措辞升级至“警惕”,则表示即将采取加息措施。金融机构预计欧洲央行11月份将维持利率水平不变,并在12月7日的政策会议上将利率上调至3.50%。特里谢还重申,欧元区利率水平仍然较低,货币政策仍具有适应性。他表示,如果欧洲央行管理委员会对于未来前景的基本预期得以证实,欧洲央行可能进一步紧缩政策。特里谢指出,各种形势依然有利于欧元区经济以潜力水平增长。他表示,能源价格前景具有不确定性。如果能源价格与预期相反,保持在较低水平,内部需求有可能会超出预期。特里谢重申,在9月份降至2%以下之后,通货膨胀率在今年年底和明年预计将再度上升。他补充说,9月份主要因油价走低造成的通货膨胀率下降可能只是暂时性的。他表示,今年和明年的通货膨胀率仍将维持在较高水平。特里谢还指出,工资状况是一个实质性的通货膨胀风险。他敦促企业和工会在进行薪资谈判过程中应把生产率水平以及效率问题考虑在内。

德国财长史坦布律克(Peer Steinbrueck)承认德国2007年必须采取进一步措施削减赤字。德国已连续4年超过稳定与发展公约规定的3%上限。史坦布律克表示,德国希望2006年赤字能降到GDP的2.6%,但大家都知道德国对此仍感到不满意。欧盟经济货币事务专员阿尔穆尼亚(Joaquin Almunia)9日表示,德国经济复苏进展良好,欧盟11月6日的秋季预测报告可能要提高对德国经济增长和赤字状况的预测。在5月8日出版的春季预测报告中,欧盟委员会预测德国2007年经济增长率为1%,赤字为GDP的2.5%。

德国9月联邦及地区税收月比上升7.8%。《德国金融时报》(Financial Times Deutschland)11日将发表援引税务部门消息的文章称,9月企业税收增加10亿欧元,月比上升20.9%,突显企业盈利能力强劲。个体业者的税收增加8亿欧元左右,月比上升12.8%。职工所得税收月比上说3.9%,盈利税月比上升4.4%。06年1月至9月间的联邦税收较05年同期上升8.7%。

法国统计局Insee10日公布的数据显示,受汽车产量增加的推动,法国8月工业产出有所反弹。8月工业产出月升0.8%,预期中值为月升0.7%。7月工业产出由原来的月降1.3%修正为月降1.4%。

法国财政部10日公布的数据显示,尽管出口有所增加,但法国8月外贸赤字扩大。经过季调,法国8月贸易赤字总计为35亿欧元,7月修正值为赤字34亿欧元。今年前8个月,法国贸易赤字总额由去年同期的136亿欧元扩大至193亿欧元。经济学家预计,外贸仍拖累法国06年的经济增长。

法国总统希拉克(acques Chirac)日前督促法国政府更新其劳动法规,将07年法国的失业率降至8%以下,但他又称,法国政府在采取任何大胆举措之前应和人民协商。设定了8%失业率的目标后,希拉克表示,目标应该更进一步,使法国摆脱普遍失业的境况。法国8月失业率为9%,已较过去16个月有所下降。青年失业率仍较高,25岁以下青年的失业率达21.6%。降低失业率是德维尔潘(Dominique de Villepin)政府的首要解决问题,年初通过一会仓促出台一个青年劳工法案,酿成严重后果。学生和工会走向街头进行抗议,迫使希拉克撤回新劳工法案。希拉克10日宣布了一项新的改革方案,要求政府在草拟任何新的就业议案之前需要同工人和工会进行协商。希拉克督促政府使劳动法规现代化,认为法国企业绝对需要更大的灵活性,但这不能让工人觉得更加不安全。他还表示,政府应更多接触其选民,但工会必须改变旧式的抗议传统。

意大利统计局Istat10日公布的数据显示,因除消费品之外所有部门均出现年度增长,意大利8月工业产值月升1.2%年升3.5%,是今年最高的月升幅。经济学家的预期中值为月升0.5%年升0.5%。

希腊央行(Bank of Greece)在10日公布的期中报告中将2006年经济增长预期提高至3.8%。希腊央行报告证实了央行行长加尔冈纳斯9月发表的评论。加而冈纳斯9月称,希腊央行将把2006年经济增长预期从2月份预测的3.5%提高至3.8%。同时年通胀预期也从此前预测的3.2%提高至3.3%。9月份,希腊通胀率低于2.9%的预期,而8月份通胀率为3.5%。同时政府预测06年全年通胀率将达到3.4%。报告还强调,2006年经常账户赤字很可能达到GDP11%。2005年,希腊经常账户赤字从2004年的GDP6.3%升至7.8%。剔除海运活动,希腊05年经常账户赤字占GDP7.4%。

瑞士央行(Swiss National Bank)10日在其季度报告中表示,央行预计瑞士07年经济增速将由今年稍低于3%减缓至1.8%。央行表示,经济增长一定程度的减弱是合意的,因为瑞士经济现在基本上以全部产能运转。瑞士央行9月14日将基准利率上调了0.25%。瑞士央行的增长预期稍强于政府预期,瑞士政府预计06年经济增速为2.7%,07年为1.7%。尽管自05年12月以来四次上调利率,瑞士的货币政策依然较为宽松,多数经济学家曾预期12月至少会再次加息,07年3月可能还会上调利率。瑞士信贷(Credit Suisse)经济学家Patrick Muhl表示,瑞士央行可能于07年暂停加息周期。瑞士信贷依然预计央行会于今年12月加息,但若明年3月上调利率,那将越来越依赖于数据。

欧洲股市10日收盘全线走高,科技和金融服务类股涨幅显著。法国CAC-40指数收盘涨0.5%,至5,309点,欧洲航空防务航天公司(EADS)涨3.6%。法国CAC-40指数成份股阿尔卡特(Alcatel)涨1.1%,安盛(AXA)涨2.5%。德国DAX Xetra 30指数涨0.6%,至6,117点。英国富时100指数涨0.7%,至6,072点。道琼斯欧洲斯托克600指数涨0.7%,至348.22点,为本周第二次刷新5年高点。诺基亚(Nokia)等科技公司和Amvescap等金融服务公司的走高在一定程度上支持了股指上扬。

汇价日高1.2617,日低1.2517,尾盘在1.2540附近整理;日升跌率-0.469,日涨跌幅-0.006,收于1.2534。

技术指标显示,汇价的短期日均线系统与30日均线呈空头排列,汇价位于其下及30日均线(1.2708)之下,显示短线与短中线向空的概率增大。汇价若受压于1.2560或1.2600之下则短线向空,下挡支撑位于1.2510、1.2470,上挡压力位于1.2660。1.2600与1.2720(中位1.2660)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(1.2628)之下附近,显示中线向空的概率增大,但不排除在较宽幅震荡中寻求中线运行方向的可能性;汇价若站稳于1.2800之上则周线向多、若受压于1.2730之下则周线偏空、若下破1.2660则周线向空;下挡周线支撑位于1.2400。1.2800与1.2660(中位1.2730)为汇价周线向多与向空的分界线。

汇价现概略位于中长线向多的概率依然较大,短线、短中线、中线向空的概率增大;不排除在较宽幅震荡中寻求中长线、中线及短中线运行方向的可能性;周线若受压于1.2730之下则周线偏空、若下破1.2660则周线向空;日线若受压于1.2600之下则短线向空、若受压于1.2660之下则短线偏空、有望震荡整理或震荡盘跌的位置。

短线分时波动分析显示,暂认定汇价在8月4日日高1.2909结束B波反弹进入C波下跌中。可先暂谨慎认定汇价的C波2反弹已经在9月22日日高1.2830附近结束、进入C波3下跌,现运行在C波3下跌波动末段中,或许已经(或即将)进入C波4震荡整理中。其后,可能还有C波5震跌,若下破1.2500附近支撑则短线下跌目标可暂看向1.2450,且不排除向1.2400水位测试的可能。

今日,汇价有望震荡整理或震荡盘跌。

今日强压力1.2610,弱压力1.2570;强支撑1.2460,弱支撑1.2500。

英镑/美元

10月10日,英镑震荡盘跌。

英国国家统计办公室(Office for National Statistics)10日公布的数据显示,英国8月贸易赤字轻微缩减,但仍大于多数分析师的预期。英国8月商品贸易赤字为67.33亿英镑,7月为68亿英镑。7月数据由赤字63亿英镑修正而得。经济学家的预期中值为8月商品贸易赤字62亿英镑。7至8月的商品进出口均广泛稳定。英国8月石油贸易赤字由7月的3亿英镑扩大至6亿英镑,是年初以来最大的缺口。英国8月非欧盟商品贸易赤字也由7月的43亿英镑些微缩减至42.3亿英镑,但仍高于预期的37亿英镑赤字额。英国8月欧盟贸易赤字持稳于25亿英镑。英国8月服务贸易盈余由7月的24亿英镑缩减至23亿英镑。8月商品及服务贸易赤字为44亿英镑,与7月持平。

英国零售业协会(British Retail Consortium,BRC)日前公布的调查显示,英国9月零售销售年升2.4%。05年9月,英国零售销售年降0.8%。至9月的三个月趋势增长率为2.7%,与之前3个月持平。至9月的三个月总销售增长5.5%,之前3个月增长5.4%。9月总销售年增5.5%。经济学家的预期中值为9月零售销售年升2.5%。9月食品销售继8月弱势之后出现上升,是9月增长的主要动力。服装和鞋类受到不合时宜温和天气重创,家具用品和家具销售增长也有所减慢。英央行(Bank of England)8月加息0.25%之后,消费者依然对其个人收入前景保持乐观,这意味着大宗购买通常会依赖于促销和折扣。对于实际零售销售情况的真实考验是在圣诞节之前的时期。经济学家表示,9月数据似乎表明,迄今,8月加息对消费者支出并未太大影响。环球透视公司(Global Insight)的阿彻(Howard Archer)表示,第三季度强劲的数据支撑了央行货币政策委员会11月再次加息的预期。英国国家统计局将于10月19日公布零售销售数据。

英国央行行长默文.金恩(Mervyn King)10日表示,有迹象显示,英国整体通货膨胀率9月份下降,尽管可能只是暂时下降。金恩称,目前看来,油价近期下跌应当会带动9月份的消费者价格指数(CPI)下行。金恩称,9日公布的生产者价格指数(PPI)已经反应了油价下跌的直接影响,这一影响还将在未来几个月公布的CPI数据中得以体现。 他称,与两个月前的情形相比,他向财政大臣布朗写信解释CPI何以上涨过快的可能性已经下降。根据规定,当CPI增幅或降幅超过英国央行设定的2%目标1%时,央行行长必须向布朗作出书面解释。英国9月份PPI较前月下降了0.3%,较上年同期上升了1.8%。8月份PPI为较前月上升了0.1%,较上年同期上升了2.7%。10日的演讲是恩每年阐述其个人对英国经济前景看法的三大演讲之一。但总体而言,金恩没有在演讲中就其个人或英国央行货币政策委员会(MPC)当前对货币政策或未来利率走向的看法作出任何暗示。经济学家们的普遍观点仍然是MPC将在11月召开的下届会议上加息。

汇价日高1.8702,日低1.8525,尾盘在1.8540附近整理;日升跌率-0.691,日涨跌幅-0.013,收于1.8538。

技术指标显示,汇价的短期日均线系统与30日均线呈空头排列态势,汇价位于其下及30日均线(1.8828)之下,显示短线与短中线向空的概率增大。汇价若受压于1.8580或1.8640之下则短线向空,下挡支撑位于1.8500、1.8440。1.8850与1.8640(中位1.8750)为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.8478)之上,显示中线向多的概率依然较大;若受压于1.8740之下则周线向空,若受压于1.8840之下则周线偏空,下挡周线支撑位于1.8340。1.8950与1.8740(中位1.8840)为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率依然较大,短线与短中线向空的概率增大;有望在较宽幅震荡中寻求短中线、中线、中长线的运行方向;若受压于1.8740之下则周线向空、若受压于1.8840之下则周线偏空;短线若受压于1.8750之下则短线偏空、若受压于1.8640之下则短线向空,有望震荡整理或震荡盘跌的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在9月22日日高1.9063附近结束反弹进入调整的概率较大;暂认定价已经在10月3日日高1.8903附近结束C波2反弹进入C波3下跌波动之中,现运行在C波3末段的概率较大,可能已经或即将进入C波4震荡整理中,其后还有C波5震跌的概率较大;若汇价在1.8580或1.8640附近受阻回落、则小波段下跌目标或暂看向1.8440-1.8500(即30周均线附近)附近。从波段角度看,市场对下破30周均线附近支撑的可能性保持警惕,即不排除在震荡整理后下破1.8440-1.8500支撑、向1.8000-1.8100水位运行的可能。

今日,汇价有望震荡整理或震荡盘跌。

今日强压力1.8640,弱压力1.8580;强支撑1.8440,弱支撑1.8500。

澳元/美元

10月10日,澳元震荡整理、略跌。

新西兰经济研究协会(New Zealand Institute of Economic Research)发布的调查报告显示,新西兰2006年第三季度商业信心较第二季度显著改善,且企业自身的活动预期也有所上升。据该调查报告显示,新西兰第三季度的通胀压力波及范围扩大,但已得到了稳定;而产能利用率(Capacity Utilization)则上升到了近两年以来的最高水平。该报告显示,在接受调查的企业中,有19%预期新西兰整体商业环境将在6个月内有所恶化,远低于第二季度的44%;经季调后,这一数字为26%,也低于第二季度的40%。据该协会称,新西兰整体商业环境的当前水平是自2005年第一季度以来最高的;并指出,商业信心的改善在各地区、各行业中均有所体现。另据该报告显示,经季调整后,有5%的企业预期其自身交易活动将在3个月内有所改善,高于第二季度的2%。

新西兰经济研究院表示,新西兰第三季度商业预期急剧上升。经季节调整后,预期未来6个月整体商业环境下降的企业数量净差额从第二季度的40%减少到26%。新西兰经济研究院表示,第三季度的数据是2005年3月以来的最佳记录。第三季度报告企业活动增长的企业数量与报告下降的企业数量相等。预计第四季度贸易活动增长的企业数量净差额为5%。

邓白氏公司(Dun & Bradstreet)商业预期调查显示,预计澳大利亚销售价格将上涨但利润将下降,澳大利亚第四季度商业预期呈负增长,商业企业大都对其第四季度前景表示悲观,预计销售、利润、就业和库存指数将连续第二个季度程负增长状态。75%的企业经理预计第四季度利润将下滑,22%的企业经理认为第四季度利润将上升,其余企业经理认为第四季度利润不会出现明显变化。邓白氏公司调查显示,73%的企业经理认为油价攀升是影响其未来利润的关键因素,超过33%的企业经理认为澳大利亚央行(Reserve Bank of Australia)5月和8月的加息举措对其利润产生了负面影响。邓白氏公司调查表明,9月销售价格指数较8月上升16点至38点,并且46%的企业预计第四季度销售价格还将上升。邓白氏公司表示,澳大利亚政府近期削减收入所得税的政策并未对商业产生太大影响,69%的企业经理认为减税没有对其产生任何影响。邓白氏公司澳大利亚首席执行官Christine Christian表示,澳大利亚第四季度商业预期表明,通胀压力还将持续,澳大利亚央行11月还可能进行加息。邓白氏公司经济顾问艾恩芒格(Duncan Ironmonger)表示,过去6个月的调查显示,澳大利亚制造业、批发业以及零售业都处于困境。他指出,只有批发业预计销售将增长,但所有部门都预计利润将呈负增长。艾恩芒格认为,制造商和批发商不能继续承受油价上升带来的成本压力。

澳大利亚国民银行(National Australia Bank,简称:NAB)10日公布的月度商业调查显示,该国9月商业状况指数月比上升4点至14点,逆转了此前连续两个月的下降趋势。NAB表示,该国9月商业状况指数高于NAB第四季度调查预期,但低于3月高点19点。同时,9月商业信心指数与8月相比维持不变,持平于6点。NAB首席经济学家奥斯特(Alan Oster)指出,澳大利亚9月商业状况指数维持在“合理水平”的同时,受澳大利亚央行(Reserve Bank of Australia,RBA)加息影响,9月商业信心指数呈下降趋势。澳大利亚央行5月和8月分别加息25个基点之后,目前维持基准利率为6%不变。奥斯特表示,工资和物价仍承压,产能利用率可能向下逆转。澳大利亚9月产能利用率由8月的83.1%降至81.8%。澳大利亚9月贸易状况指数上升8点至26点,赢利指数上升3点至12点,就业指数上升4点至7点,出口销售指数上升1点至5点,订单指数由8月的0点升至1点。

汇价日高0.7460,日低0.7424,尾盘在0.7430附近整理;日升跌率-0.108,日涨跌幅-0.001,收于0.7433。

技术指标显示,汇价的短期日均线系统与30日均线呈空头排列且其跌势较缓有收敛态势,汇价位于其间偏下及30日均线(0.7527)之下,显示短中线向空的概率增大,短线向空或偏空。汇价若受压于0.7430之下则短线向空,下挡支撑位于0.7410、0.7380,上挡压力位于0.7450、0.7480。0.7430与0.7470(中位0.7450)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(0.7494)之下附近,显示虽仍有望在较宽幅震荡中寻求中线运行方向,但中线向空的概率增大,若受压于0.7550之下则周线偏空,若下破0.7480之下则周线向空,下挡周线压力位于0.7380、0.7310。0.7630与0.7480(中位0.7550)为汇价周线向多与向空的分界线。

汇价现概略位于短中线、中线、中长线向空的概率增大,短线向空或偏空;有望在较宽幅震荡中寻求中线、中长线的运行方向;周线若受压于0.7550之下则周线偏空、若下破0.7480则周线向空;短线若受压于0.7430之下则短线向空、若受压于0.7450之下则短线偏多,有望震荡整理或震荡盘跌的位置。

短线分时波动显示,暂谨慎认定汇价已经在9月4日日高0.7720结束反弹、进入较大级别调整的概率增大;汇价已经在9月21日日高0.7577附近结束4波整理、进入5波下跌之中的概率较大,且运行在具有下降楔形结构的5波下跌之中的概率增大,已经在10月2日日高0.7493结束该形态的4波整理、进入该形态5波下跌中的概率较大。应警惕汇价在0.7415附近形成小双底或者继续下破的两种可能,暂看继续下破的概率增大(即从形态看仍运行在4波整理中或即将结束4波整理、进入5波震跌的概率增大)。市场对日线角度看形成较大级别收敛三角形态的可能性依然保持警惕;但若下破0.7370-0.7400区域支撑则形成收敛三角形态的概率减小。

今日,汇价有望震荡整理或震荡盘跌。

今日强压力0.7480,弱压力0.7450;强支撑0.7380,弱支撑0.7410。

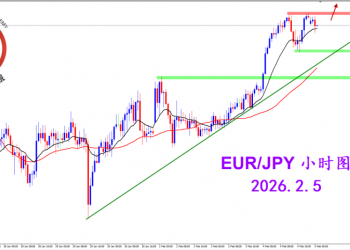

欧元/日元

10月10日,汇价震荡整理、持平。

汇价日高150.20,日低149.72,尾盘在150.00附近整理;日升跌率0.013,日涨跌幅0.02,收于150.01。

技术指标显示,汇价的短期日均线系统与30日均线有摆脱缠绕再呈金叉或继续呈缠绕的两种可能,汇价位于其上附近及30日均线(149.36)之上,显示有望在较宽幅震荡中寻求短中线的运行方向,但短中线向多的概率增大,短线偏多或向多。汇价若站稳于149.70之上则短线偏多,站稳于150.00之上则短线向多,上挡压力位于150.50、151.00;若下破149.75则短线偏空,下破149.50则短线向空。149.50与150.00(中位149.75)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(146.07)之上,显示中线向多的概率依然较大,汇价若站稳于149.70之上则周线向多,若站稳于149.00之上则周线偏多,下破148.30则周线向空,上挡周线压力位于151.00。149.70与148.30(中位149.00)为周线向多与向空的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向多或偏多;有望在较宽幅震荡中寻求短中线的运行方向;若站稳于149.70之上则周线向多、若站稳于149.00之上则周线偏多、若下破148.30则周线向空;短线若站稳于150.00之上则短线向多、若站稳于149.75之上则短线偏多、若受压回落于149.50之下则短线向空,有望震荡整理或震荡盘升的位置。

短线波动分析显示,汇价自5月17日日低140.16至今已运行106个交易日;小波段震升至今约53个交易日,已经接近55这一重要的时间窗;不排除已经在8月31日日高150.74见波段高点的可能;若汇价在150.20或50附近受阻回落、下破149.50附近支撑、进而下破148.00-50一线支撑,则进入较大级别调整的概率增大。市场对周线技术指标顶背离态势密切关注并保持警惕(已经进入反弹末段的概率增大),同时,也对汇价继续创新高的可能保持警惕。

今日,汇价有望震荡寻求短线方向。

今日强压力151.00,弱压力150.50;强支撑149.00;弱支撑149.50。

(以上观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

2026.2. 6 图文交易计划:纽美快速回落 短315 人气#黄金外汇论坛

2026.2. 6 图文交易计划:纽美快速回落 短315 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎525 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎525 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指510 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指510 人气#黄金外汇论坛 2026.2.3 图文交易计划:欧镑格局破位 空头727 人气#黄金外汇论坛

2026.2.3 图文交易计划:欧镑格局破位 空头727 人气#黄金外汇论坛