外汇市场技术解盘 - 赵燕京 (11月23日)

美元/日元

11月22日,汇价震荡盘跌。

日本10月所有产业活动指数月比下降0.9%,预期中值月降1.0%;日本7至9月所有产业活动指数季比下降0.4%。

日本10月商品贸易盈余为6147亿日圆;10月商品贸易盈余季调后月增48.1%为6486亿日圆,10月贸易盈余年比下降24.8%。日本10月出口年比上升11.6%,进口年比上升17.4%。

日本连锁商店联合会(Japan Chain Stores Association)22日表示,日本10月全国超市销售年比下降3.1%至1.14万亿日圆。该数据经过商店数量变化调整,是连续第10个月下降。9月和8月销售额分别年降1.9%和1.1%。但在超市销售额中占最高比例的食品销售10月达到了6906.4亿日圆,较05年同期上升0.2%。日本连锁商店联合会由85个会员企业组成,在全日本共计拥有8,814家店铺。

日本政府开始讨论如何防止2007财年证券资本利得税收减免取消之后证券销售的大幅增长。日本政府目前考虑的一个提议呼吁延长对个人投资者买卖证券所获资本利得实行税收减免的期限,日本目前对证券资本利得征税税率为10%。日本政府担忧的是,一旦全部取消资本利得税收减免,投资者将大幅出售其所持股份以避免更高税率,从而可能使日本股价下跌。日本政府希望2007财年对税收系统进行改革。日本目前对股票销售所得以及股息收入的征税税率为10%。因日经指数(Nikkei Stock Average)2003年降至9,000点以下,日本政府当时为促使股价回升,引入对资本利得实施税收减免的暂时性举措。日本政府税制委员会(Tax Commission)近期建议2007财年取消资本利得税收减免,因为日本股价已经回升,实施资本利得税收减免的目标已经达成。

日本自民党税务研究小组负责人Yuji Tsushima指出,取消资本利得税收减免的同时应采取暂时举措来支撑股价。日本经济财政大臣大田弘子(Hiroko Ota)22日表示,日本经济增长停滞的机率非常微小。在参加完日本政府月度经济报告会后,她在新闻发布会上对媒体称,“经济停滞的机会非常小”。由于消费需求疲软,日本政府自2004年12月以来第一次下调其经济展望,但日本政府同时强调,目前自战后以来最长一次的经济复苏并没有停止。在11月份经济报告中,日本政府坚持认为总体经济正在继续复苏,但称上升的公司利润还没有转化为薪资的增长。日本内阁的该报告重申了其10月份的观点,即尽管消费有些疲软,但经济正在复苏。

日本政府22日以消费开支疲软为由下调了对日本经济状况的评估,为2004年12月份以来的首次。但日本政府同时强调,二战后该国持续时间最长的这轮经济复苏尚未结束。在11月份的月度经济报告中,日本内阁府(Cabinet Office)维持其对日本经济总体继续复苏的看法,但同时表示,企业利润的增长并未转化为工资水平的提高。报告重申了10月有关日本经济正在复苏的观点,但也新增了尽管消费开支有些疲弱的表述。报告下调了对消费开支这一日本经济主要构成元素的评估,称消费开支增长几近停滞。而在10月的经济报告中,日本政府只表示消费开支正在放缓。一位政府官员在介绍最新经济报告时表示,这并不意味著经济增长将陷入停滞或进入调整阶段,而只是复苏进程内的轻度回调。

截至9月30日的上半年,日本六大银行组织净利润总共为1.73万亿日圆,年增60亿日圆。日本经济新闻称,尽管这些银行的核心贷款业务表现疲软,但是其放置在一边用来注销不良贷款的储备部分被记录成了利润,提高了其底线。住友三井金融集团(Sumitomo Mitsui Financial Group Inc.)22日指出,公司净利润增长38%到2436亿日圆。大和银行(Resona Holdings Inc.)净利润增长160%,到4609亿日圆。瑞穗金融集团(Mizuho Financial Group Inc.)、大和、三井信贷控股(Mitsui Trust Holdings Inc.)和住友信托银行(Sumitomo Trust & Banking Co.)净利润均创出历史记录。除大和外,预计所有公司都会增加06财年的股息,住友三井金融集团每股增加4000日圆,三菱UFJ金融集团(Mitsubishi UFJ Financial Group, Inc.)和瑞穗金融集团每股股息增加3000日圆。住友信托银行每股增加5日圆,而三井信贷控股每股增加1日圆。这些银行联合净经营利润下降23%,到1.6万亿日圆。三大主要银行的三菱UFJ金融集团、瑞穗金融集团和住友三井金融集团截至9月30日的国内贷款减少约1万亿日圆。不过,整体贷款增加近2万亿日圆。

日经指数22日收盘上涨1.1%,报15914.23点,为盘中高点,因投资者买进近期大幅走低的类股,其中包括零售、石油和原材料类股。商品价格前夜上涨,机械、软件公司类股也走高,此前《日本经济新闻》报道称,日本政府税收委员会拟定措施提高企业资本支出。交易员表示,预计日经指数未来4周受逢低买盘推动反弹至16500点,此前一度跌至15700点左右。东证指数收盘涨1.3%,报1552.87点,6个交易日内首次走高。

马来西亚国家统计部门22日公布,该国10月份消费者价格指数(CPI)较05年同期上升3.1%,升幅小于预期,亦创05年5月份以来的最低水平。10月份CPI与9月份持平。经济学家此前平均预计,马来西亚10月份CPI较05年同期上升3.3%。CPI的温和表现进一步加强了市场的普遍预期,即马来西亚央行(Bank Negara Malaysia)将在24日召开的年内最后一次利率会议上作出决定,维持3.5%的基准隔夜政策利率不变。马来西亚国家统计部门表示,10月份CPI与9月份持平的原因在于商品、服务及交通费用的下降抵销了食品及饮料价格小幅升高带来的影响。马来西亚05年及04年的CPI平均升幅分别为3.0%和1.4%。该国06年前10个月的CPI升幅达3.7%。

美国劳工部(Labor Department)22日公布的数据显示,经季调后,美国11月18日当周首次申请失业救济人数增加1.2万人,至32.1万人。11月11日当周首次申请失业救济人数由初值的30.8万人上修至30.9万人。此前经济学家对11月18日当周美国首次申请失业救济人数的预期中值为增加2000人。劳工部称,11月18日当周美国四周平均申请失业救济人数较此前一周增加3000人,至31.7万人,为8月26日以来的最高水平。该最新数据如果在未来数周得到证实,将反映出就业形势某种程度的走软,之前数月就业形势一直呈强劲改善之势。10月份,失业率下降至4.4%的5年半低点,减弱了美联储(Fed)将于07年初减息的预期。Fed已经发出警告,称较高的资源利用率构成了通胀压力,自6月底以来,Fed一直维持5.25%的联邦基金利率目标不变。11月11日当周持续申请失业救济金人数增加1.4万人,至245.4万人,为9月初以来的最高水平。截至11月18日当周享有失业保险的劳工失业率为1.9%,与此前一周持平。总体而言,8个州及地区11月11日当周申请失业救济人数上升,45个州及地区11月11日当周申请失业救济人数下降。肯塔基州下降5,561人,下降幅度最大,原因是该州汽车行业和制造业裁员减少。11月11日当周各州首次申请失业救济人数升幅都未超过1,000人。

美国密歇根大学(University of Michigan)22日公布的数据显示,美国11月消费者信心指数终值为92.1%,低于10月终值93.6,也低于经济学家此前预期中值93.3。现状指数和预期指数均温和走低。11月现状指数终值由10月的107.3降至106.0。11月消费者预期指数终值从10月时的84.8降至83.2。11月,消费者对未来1年通胀率的预期从10月终值的3.1%回落至3.0%,消费者对未来5年通胀率的预期也由10月的3.1%降至3.0%。密歇根大学消费者信心报告只对订户发布。

美国11月11日当周道琼斯-三菱东京UFJ银行商业景气指数持平,此前一周为上升0.1%。。当周移动平滑指数经修正后则连续第七周持平。三菱东京UFJ银行驻纽约负责编撰指数的经济学家Ellen Zentner表示,购房活动连续第二周强劲,但经过通胀调整的连锁店销售下降;或许高于常年水平的气温抑制了季节性商品的需求。较05年同期相比,11月11日当周商业景气指数较上年同期上升0.2%,此前一周为下降0.1%;当周移动平滑指数修正后连续第三周与上年同期持平。道琼斯-三菱东京UFJ银行商业景气指数是一个由10个分类指数组成的加权指数,为衡量总体经济活动的同步指标。在10个分类指数中,有5个分类指数上升,5个分类指数下降。发电量指数上升3.4%,升幅最大;而汽车生产指数下降4.9%,降幅最大。道琼斯-三菱东京UFJ银行商业景气指数包括商品生产领域的4个分类指数,分别为钢铁、木材、汽车和卡车生产指数。另外还包括用以衡量公用事业生产情况的发电量指数和衡量采矿业情况的煤炭生产指数。衡量金融业的是住房抵押贷款银行家协会采购指数,而衡量服务业的则是经通货膨胀因素调整后的连锁店销售指数和票房收入指数。货运汽车装载指数既是衡量服务业的指数,也是衡量产品订单的先期指标。11月11日当周道琼斯-三菱东京UFJ银行生产趋势指数上升0.5%,此前一周为下降0.5%。

美国房地产业协会(National Association of Realtors)22日称,美国商业房地产指数连续第六个季度增长,表明商品市场持续增长态势。第三季度经纪活动的商业领先指标增长0.4%,到120.1;第二季度为119.6;较05年同期增长2.9%。该指数包括13个用来反映商业不动产活动的变量,旨在提供商业不动产领域扩展与收缩拐点的先期信号。美国房地产业协会首席经济学家莱利(David Lereah)指出,该指数已经上涨到自1990年采用该指标以来的最高水平。尽管商品市场具有很强的增长趋势,但是,该指数在过去两个季度的增长与05年底和06年初相比,已经显示出增长速度放慢。不过,虽然增长速度放慢,但是,该领域仍会保持适度增长。该协会预计07年第一季度租赁和销售将比06年第一季度增长2.9%。

美国经济周期研究所(ECRI)发表的报告显示,因股价上涨且利率降低,其衡量美国经济状况的领先指标在11月17日当周由此前一周修正后的138.1微升至138.2。11月17日当周领先指标年率化后的增长率升至1.6%,此前一周由增长1.2%下修为增长1.1%。ECRI董事总经理Lakshman Achuthan称,11月17日当周领先指标年增率继续攀升,美国经济增长前景已有所改善,但只是预示在近期能温和增长。他表示,房屋市场活动减少对该指标的升幅略有拖累。

美国股市22日连续第二交易日小幅收高,但感恩节在即,市场交投清淡。在23日感恩节假日前,许多大户已提前退场。23日美国金融市场将休市,24日则提前收市。道琼斯工业平均指数上涨5.36点,收于12,326.95点,上涨0.04%;戴尔公布的强劲财报激励科技股走高,带动那斯达克综合指数上涨11.14点,收于2,465.98点,涨幅0.45%;标准普尔500指数上涨3.28点,收于1,406.09点,涨幅0.23%。美股22日开盘走高,而后则呈震荡走势,反应今早公布的较预期疲软的消费者信心数据,以及原油库存大幅增加使走势反转下跌的油价。22日油价下跌,投资人再度注意股市,焦点集中在戴尔财报的利多。戴尔在21日美股盘后宣布,第三财季盈利同比增长近12%。戴尔电脑的业绩超出了市场预期。但该公司着重指出,由于目前正面临证管会对其会计项目的调查,因此这个业绩随时有可能作出更改。戴尔电脑股价收盘上涨近9.6%。通用汽车(General Motors Corp.) (GM)与埃克森美孚(Exxon Mobil Corp.) (XOM)两支股票影响了道指表现。通用汽车股价下跌了4.5%,埃克森美孚股价下跌了0.6%。通用汽车股价下跌的原因是有消息称亿万富翁Kirk Kerkorian将售出他所持有的这家汽车生产商9.9%的股份。埃克森美孚股价下跌的原因是油价重挫。22日NYMEX一月原油期货合约收盘下跌0.93美元,报每桶59.24美元。Jefferies & Co. 机构首席市场策略师亚特-霍甘(Art Hogan)表示,能源价格下跌以及戴尔电脑业绩强劲增长,这些利好因素将继续推动股增长。

美国国债22日连续第二个交易日小幅收高,但在感恩节假期前市场交投清淡。债市今日提前于美东时间下午2时(格林威治时间19:00)收盘,23日将因感恩节(Thanksgiving Day)休市。感恩节后的24日,市场流动性通常非常低。在失业数据公布前,美国国债基本持平。美国劳工部(Labor Department)于美东时间上午8:30(格林威治时间13:30)公布,11月18日当周首次申请失业救济人数升幅远高于预期,表明劳工市场有所走软。美国劳工部公布,截至11月18日当周的首次申请失业救济人数上升1.2万人,至32.1万人。11月11日当周首次申请失业救济人数修正至30.9万人,初步数据为30.8万人。数据公布后,国债价格略有上升。密歇根州(University of Michigan)11月消费者信心指数终值低于预期也推动了国债价格。11月消费者信心指数为92.1,低于10月份的93.6,预期值为93.0。美银证券(Banc of America Securities)驻纽约的国债交易策略师George Goncalves表示,整体而言,数据并未对国债价格带来过多支撑,本周公布的经济数据并未明显左右市场走向。美东时间下午1:45(格林威治时间18:45),10年期美国国债涨3/32,至100 15/32,收益率为4.57%;30年期美国国债涨4/32,至97 20/32,收益率为4.65%。5年期美国国债涨2/32,收益率4.57%;3年期美国国债涨1/32,收益率4.63%;2年期美国国债涨1/32,收益率为4.75%。法国巴黎银行(BNP Paribas)驻纽约的策略师们认为,24日国债价格将继续保持窄幅波动。法国巴黎银行分析师们表示,若原油价格继续回升或感恩节期间零售支出出现疲软迹象,则未来数个交易日10年期国债收益率可能下探4.53%的低点。但市场已经出现了抛售迹象,国债价格可能还需要下周公布的11月份供应管理学会(ISM)制造业商业前景指数等强劲数据推动,以打破区间波动格局。

NYMEX原油期货22日收跌近1美元。早盘时美国能源部公布的数据显示,因进口大幅增加,11月17日当周美国原油库存增加510万桶3.411亿万桶,为连续第四周增加,增幅远高于市场预期的60万桶,为市场带来压力。感恩节前,市场交投清淡使油价波动幅度扩大。23日为美国感恩节假期,NYMEX 23日和24日将休市。1月期原油收盘下跌0.93美元,报每桶59.24美元,盘中交易区间为58.40-60.35美元。该合约21日大幅上涨2.3%或1.37美元,收于一周高位报每桶60.17美元。伦敦ICE,1月期布伦特原油收盘下跌0.90美元,报每桶59.49美元。分析师称,上周原油库存意外大增使市场大感困惑。原油进口增加更使市场对欧佩克于11月1日所宣布的每日减产120万桶表示怀疑。NYMEX油品期货亦收跌;12月期汽油下跌4.39美分,收于每加仑1.5888美元,盘中交易区间为1.5750-1.6325美元;12月期取暖油下跌6.66美分至每加仑1.6665美元,盘中交易区间为1.6610-1.7345美元,后者为两周高点。

受美元疲软支撑,COMEX期金22日在感恩节假期前小幅收高。纽约商品交易所23日和24日将因感恩节假期休市。COMEX期金22日削减了早盘的涨幅,仅小幅收高。12月期金上涨0.30美元,收于每盎司629.00美元,盘中交易区间为627.00-635.00美元,后者为自11月10日以来最高水平。分析师称,疲弱的美元持续支撑黄金上扬,测试628至630美元压力水平。白银期货自逾二个月高点回档,并收低;12月白银期货合约收盘下跌4.5美分,报每盎司13.04美元,盘中交易区间为13.000-13.250美元。23日为感恩节假日,纽约商品交易所(NYMEX)23日和24日将因感恩节假期休市。铂金期货扩大21日跌幅,22日1月期铂金收盘大跌65.10美元至每盎司1154.00美元,盘中低点为1145美元。21日,因发行铂金ETF传言盛行,铂金一度突破1400美元,创新历史高点。但随后推出白银ETF的BARCLAYS银行表示,并没有发行铂金ETF的计划,发行铂金ETF的预期因而持续消退,铂金价格收盘下跌逾15美元。

加拿大统计局22日公布的数据显示,因业主的抵押和重置成本的增加超过能源物价的下降,加拿大10月消费者物价指数(CPI)年率上升。10月CPI月降0.2%年升0.9%,预期年升1.0%。除去能源物价之后的CPI年升2.0%,是03年6月以来的最高水平。10月核心CPI月升0.1%年升2.3%,预期月比持平年升2.3%。汽油价格月降4.0%年降14.3%,天然气价格降16.4%,取暖油价格降15.4%。

汇价日高117.91,日低116.35,尾盘在116.70附近整理;日升跌率-1.001%,日涨跌幅-1.18,收于116.71。

技术指标显示,汇价的短期日均线系统摆脱横行收敛缠绕转而呈死叉空头排列之势,汇价位于其下及30日均线(118.05)之下附近,显示短线与短中线向空的概率增大,短线超卖、下探若受到支撑则有望进入震荡整理。汇价若受压于117.00或117.30之下则短线向空,下挡支撑位于116.40、116.10、115.80,上挡压力位于117.70。118.10与117.30(中位117.70)为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(115.82)之上,显示中线向多的概率依然较大;若站稳于118.00之上则周线偏多,若下破117.30则周线向空,下挡周线支撑位于116.00。117.30与118.70(中位118.00)分别为周线指标向空与向多的分界线。

汇价现概略位于中长线、中线向多,短线与短中线向空的概率增大;不排除在较宽幅震荡中寻求中线、短中线运行方向的可能性;周线下破117.30则周线向空;日线受压于117.30之下则短线向空,有望震荡整理或震荡盘跌的位置。

短线波动分析显示,暂谨慎认定汇价已经在5月17日日低108.96结束自121.39(117个交易日)以来的大A波下跌、进入大B波反弹的概率较大;大B波反弹至今已运行约137个交易日;汇价已经在近日的波段高点进入较大级别的调整中的概率较大,持续下破116.00-115.80(30周均线附近)则进入更大级别调整的概率增大;市场对汇价在30周均线附近受到支撑进入震荡整理或反弹的可能性保持警惕,即若汇价在116.00-115.80附近受到支撑、反弹上破117.00、117.40压力,则已经见波段低点进入震荡整理或反弹的概率增大。

今日,汇价有望震荡整理或震荡盘跌。

今日强压力117.40,弱压力117.00;强支撑116.00,弱支撑116.40。

欧元/美元

11月22日,欧元震荡盘升。

欧元集团主席容克警告称,全球经常帐失衡令欧元区经济面临严重风险。并且油价波动亦构成威胁。容克表示将对物价水平保持密切关注,当前相关价格已有所下降,但无法排除再次上升的可能。容克向国会议员发表讲话时指出,欧元区各国经济差异对该集团一体化构成“风险”。各国通胀及经济增长方面的差异及美国经常帐庞大赤字当前正日益成为欧元区的重大忧虑。容克称,若全球性失衡持续,可能诱发欧元区出现混乱。与容克上述讲话相呼应,欧盟委员会22日发布报告称欧元正因各成员国经济差异性引发的紧张状况而面临冲击。

欧盟委员会将于22日晚些时候公布的文件表明,因欧元区成员国增长和通胀水平持续差异,欧元面临着压力。文件称,欧元问世以来的8年中已成为一种强势稳定货币,但欧元区运作的并非完全具有效率。欧盟货币事务专员阿尔穆尼亚(Joaquin Almunia)将于格林尼治时间上午10点(北京时间下午6点)发布此报告。这是认为欧元依然脆弱的最尖锐的官方警告之一,报告呼吁采取一系列政策变动创建一个更为稳固的欧元区。这份委员会文件没有正视欧元区面临的任何衰退,而将注意力集中在欧元为何没能带来预期中的利益。文件称,在一个货币同盟中,通胀和增速很自然要趋同,但长期存在的通胀差异和欧元初期的较大失衡,某种程度上是缓慢调整的结果。欧元区不同的增长速度已较预期更为扩大。文件的结论就是,过去进行奋斗的国家应更快增长,高通胀时期将不会延长。报告称,各国对引入欧元的反应是不正确的,这为设立单一利率水平带来了困难。委员会警告称,工资水平应下降从而降低失业,物价也过于刚性。为应对这些挑战,委员会规划了一个5点的政策指导,包括更为谨慎的预算政策、增强市场灵活性、加速金融市场整合以及工资适度化。委员会警告称,新的欧元区申请者应从过去经历中吸取教训,欧盟机构应拥有更多权力来协调各国发展。报告还称,一个更加明晰的对外代表权,用一个声音说话,对增进欧盟及欧元区的利益会做出重大贡献。

欧盟统计局Eurostat22日公布的数据显示,因德国和意大利工业订单微弱,欧元区9月工厂订单下降。欧元区9月工业新订单月降1.3%,之前2个月均强势增长。8月工业新订单修正后月升3.8%。9月工业订单年升7.6%。8月修正后年升14.5%。经济学家预期中值为,9月工业订单月降2.4%年升9.3%。但9月疲弱的订单可能不会阻止欧央行(European Central Bank)12月再次加息的步伐,将利率由3.25%上调至3.5%。除去大宗订单之外,9月工业订单月降2.0%年升5.4%。运输设备订单月升1.0%,机械和设备订单月降4.4%。欧盟25国9月新订单月降1.0%年升6.8%。私人部门经济学家预期,受资本品良好需求的支撑,工业新订单应能持续强劲至年底。但因全球经济增长的下降以及欧元区成员国税收的增加,07年的需求可能会下降。

欧元区经济政策研究中心(CEPR)公布的EuroCOIN指数显示,该机构的EuroCOIN指数显示,10月份欧元区经济增长0.6%,低于9月份的0.65%。CEPR称,10月份的EuroCOIN指数证实,欧元区经济前景依然向好,只是复苏步伐有所放缓。EuroCOIN指数由意大利央行和CEPR联合编制,该指数基于来自欧元区的1000组经济数据。而CEPR则由众多欧洲经济学家组成,其研究成果具有很强说服力。EuroCOIN指数用于对欧元区经济活动进行早期测量。而最新数据显示,欧元区06年前三季度经济增长势头良好,尽管第三季度经济增速略有放缓。官方数据显示,欧元区第三季度经济增长0.5%,第二季度为0.9%。EuroCOIN 10月份指数进一步表明,欧元区第四季度经济增长仍难以出现强劲反弹,但仍无法改变欧央行可能在12月再次加息的预期。

欧盟货币事务专员阿尔穆尼亚(Joaquin Almunia)日前表示,货币政策没有危及欧元区的经济复苏,但欧元区需要设立更优的机构来协调政策。阿尔穆尼亚发表上述讲话之前公布了一份警告欧元面临压力的报告。他表示,货币政策对经济增长并没有制动作用,而主要问题是要使欧元区各政府改善对欧元汇率以及利率的经济调节方式。阿尔穆尼亚呼吁改善各国财政与欧央行之间的对话,这符合所有国家的最大利益。在当前的经济复苏过程中,欧盟各国政府必须努力降低预算赤字。在阿尔穆尼亚的引导下,欧盟的预算标准已放松。阿尔穆尼亚指出,更为重要的是,德国经济已步入良性轨道。

欧央行理事帕拉莫(Jose Manuel Gonzalez-Paramo)22日表示,最新公布的欧元区GDP增长数据显示,其增速接近潜能。帕拉莫称,这些数据支撑了欧央行的增长预期。西班牙统计局22日早些时候公布,受出口和强劲的国内需求推动,该国第三季度经济增长3.8%。西班牙是欧元区主要增长动力之一。欧元区第二大经济体法国21日公布,其第三季度GDP增长1.9%。帕拉莫称,全球能源价格的最新走势尚不值得欧央行密切关注。他称,欧央行将在12月初密切关注能源价格走势及其对通胀和利率的影响。

欧央行理事雷贝舒在事先公布的演讲稿中表示,就像美元一样,欧元也越来越多地在国际贸易和投资中使用,长期来看,欧元最终可能成为堪与美元匹敌的国际性货币。不过,他同时强调,欧元能否继续受到青睐,取决于能否保持以稳定为目标的货币政策以及良好的公共财政状况,为此,欧盟各国应推进结构性改革。阿联酋上周预期欧元可能在不到10年内取代美元成为头号贸易,投资和旅游货币。雷贝舒还表示,欧元区通胀及利率仍然较低,且通胀预期稳定。

欧央行理事雷贝舒在斯洛伐克央行主办的活动上表示,欧央行对通胀风险保持警惕主要缘于强劲的M3货供额以及信贷增长。他补充称,欧元区M3货供额持续超过欧央行的满意区间,表明通胀压力将增大。而信贷增长显示经济正加速增长。欧央行本月稍早将其对抗通胀的立场升级为"高度警惕",暗示其准备在12月会议上加息。雷贝舒称,欧元区经济增长良好,欧央行作出这样的暗示是合理的举措。雷贝舒拒绝在12月7日欧央行召开政策会议前对07年通胀前景发表评论,并称,12月将公布新的欧央行预测报告。

法国统计局Insee22日公布的数据显示,因对服装、汽车以及家用器具的消费增多,法国10月消费者总体支出增加。10月消费支出月升0.9%年升4.2%。9月消费支出由月降2.7%修正为月降2.5%。市场预期10月消费支出月升1.0%年升4.2%。10月耐用品的消费扭转了9月的降势,月升1%。近几年,消费支出一直推动着法国的经济增长,而企业投资减缓,贸易赤字增加。10月对汽车和服装的支出分别月升1.1%和1.5%,对家用器具的支出月升0.9%。

德国总理默克尔(Angela Merkel)22日为德国经济前景描绘了一幅美好的图画,但表示要使国家重回持续增长轨道和减少失业还有更多的工作需要做。默克尔称,德国经济在数年停滞后目前呈上升趋势。默克尔是在下议院2007年预算案会议上发表上述讲话的。另外此番讲话也正赶上其所领导的内阁上台一周年。默克尔将讲话焦点指向较低的失业率、较低的净新债水平和政府顾问小组本月对2007年经济增长1.8%的预测。她称,政府此前对07年1.4%的预测过为谨慎。然而默克尔表示,还有很多工作需要做,目前所取得的成绩还不足以令人满意。政府不能满足于400万失业人数,德国经济增长必须持续。她还称,政府的目标是平衡预算,尽管她未给出时间表。默克尔对经济乐观的预期到目前为止并未赢得公众的压倒性支持。据最新民意调查显示,默克尔领导的保守党和执政社会民主党都仅赢得29%的支持率。

汇价日高1.2956,日低1.2837,尾盘在1.2940附近整理;日升跌率0.779%,日涨跌幅0.0100,收于1.2939。

技术指标显示,汇价的短期日均线系统摆脱缠绕呈金叉多头排列之势,汇价位于其上及30日均线(1.2723)之上,显示短线与短中线向多的概率增大,短线超买、盘升若受阻则有望进入震荡整理。汇价若站稳于1.2910或1.2880之上则短线向多,下挡支撑位于1.2840,上挡压力位于1.2970、1.3000、1.3040。1.2800与1.2880(中位1.2840)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(1.2738)之上,显示中线向多的概率增大;汇价若站稳于1.2810之上则周线向多、若站稳于1.2710之上则周线偏多;上挡周线压力位于1.3070。1.2810与1.2610(中位1.2710)为汇价周线向多与向空的分界线。

汇价现概略位于短线、短中线、中线向多的概率增大;但仍不简单排除在较宽幅震荡中寻求中长线、中线及短中线运行方向的可能性;周线若站稳于1.2710之上则周线偏多、若上破并站稳于1.2810之上则周线向多;日线若站稳于1.2880之上则短线向多、若站稳于1.2840之上则短线偏多,有望震荡整理或震荡盘升的位置。

短线分时波动分析显示,暂认定汇价已经在波段低点10月13日日低1.2481结束3-3-5修正波动,进入过渡波反弹波动的概率较大;谨慎看仍运行在过渡波(或许为过渡波的A波反弹)反弹末段,且自11月3日以来的波动有形成上升扩张三角形态的态势。汇价若在1.2910或1.2880附近受到支撑则有望继续震升向上测试1.2970或1.3000附近压力,若盘升受阻回落下破1.2880附近支撑,则已经自波段高点进入震荡整理或调整的概率增大。

今日,汇价有望震荡整理或震荡盘升。

今日强压力1.3010,弱压力1.2970;强支撑1.2870,弱支撑1.2910。

英镑/美元

11月22日,英镑震荡盘升。

以下是世界主要国家22日国债收益率(截至北京时间17:10):

2年期国债

10年期国债

名称 收益率 前日收益率 收益率 前日收益率

美国 4.77% 4.78% 4.58% 4.60%

英国 4.98% 4.97% 4.54% 4.55%

日本 0.82% 0.80% 1.67% 1.69%

德国 3.68% 3.68% 3.71% 3.70%

法国 3.68% 3.68% 3.72% 3.71%

意大利 3.72% 3.71% 3.96% 3.96%

澳大利亚 6.02% 6.03% 5.57% 5.59%

加拿大 3.94% 3.93% 3.99% 4.00%

公布的英央行(Bank of England)11月会议纪要显示,英央行货币政策委员会(MPC)11月以7比2的比例通过将利率上调至5.0%。两名持反对意见的MPC成员是副行长洛马克斯(Rachel Lomax)和布朗齐弗莱尔(David Blanchflower),他们均投票保持利率不变。根据这份会议纪要,MPC多数成员预计通胀前景有一些上行风险,认为利率若保持于4.75%的话,中期内通胀率可能会超过2%。经济学家曾预计MPC中有8名成员赞成加息,只有布朗齐弗莱尔投票维持利率不变。他在8月时也投票反对加息。而洛马克斯很少投票反对加息,11月态度令人惊讶。二人表示,英国劳动力市场有更多的闲置。一名反对者表示,英国经济可能还有空间增长更快,吸收劳动力市场的额外闲置劳动力。他还认为,07年消费者物价指数(CPI)将会大幅下降,意味着11月的加息增加了07年CPI低于目标的风险。另一名反对者认为,最近英国失业人数的增加部分是劳动需求相对薄弱的原因,因此可能对工资造成了下降的压力。英国通胀预期依然平坦,工资增长前景黯淡。MPC认为,通胀的上行风险主要来自英国收入前景,担心英国工人可能要求更高的工资。纪要还指出,英国第三季度GDP增长0.7%,位于经济长期增长趋势附近。MPC预计第四季度会有相似的增速。此外,MPC多数成员认为最近资产和房价上涨以及货币和信贷增长中隐藏着通胀风险。对于需求前景,纪要表示,最近房产市场的高度活跃可能会对进一步的消费增长带来上行风险。纪要还指出,尽管美国经济具有潜在的大幅下挫风险,但全球经济增长前景应能支撑英国的出口。MPC依然认为英国的劳动力市场具有不确定性,尤其最近大量移民流入。下次MPC会议将于12月6至7日召开。

英国央行(Bank of England)副行长洛马克斯(Rachel Lomax)意外加入David Blanchflower阵营共同反对提高利率的举动,使得07年进一步实行紧缩政策的预期有所降低,但新一轮的工资调整将仍是英国经济前景的关键所在。英国经济目前增长持续强劲,通胀率仍位于目标区间中部以上,为2.0%。央行货币政策委员会(Monetary Policy Committee,MPC)于11月9日将利率从4.75%上调至5.0%,此前央行曾在8月份上调利率至4.75%。经济学家和金融市场参与者普遍预期,MPC委员David Blanchflower将如其8月份所做一样继续反对加息,但洛马克斯转而反对加息的决定则是一个很大的惊奇。洛马克斯自03年7月上任央行副行长以来,仅有两次在货币政策委员会会议上投反对票,而这两次均是反对减息。洛马克斯和David Blanchflower两名反对加息成员强调指出,目前就业市场处于淡季,集中于07年初的薪资谈判并不会导致工资的大幅上调,这意味着通胀率将在07年因此而迅速下降。但MPC的9名成员中,其他7名的仍对此表示不太信服。从委员会会议记录和其他MPC成员近期评论中可清楚的看出,英国就业市场的形势充满了不确定性。06年申请失业补贴的人数有所增长,但就业人数也有所增长。这表明劳动力正在增长,主要受到来自04年加入欧盟的8个国家的移民所影响。不断增长的劳动力将阻碍工资的增长,但大多数MPC成员还不确定持续增长的劳动力是否已足以对此产生影响,因为目前经济正在强劲增长。MPC已再三呼吁公布更为精确和及时的移民数据,但预计该数据在未来几个月内还不会公布。会议记录显示,MPC成员一致认为,欧元区经济正在恢复,而欧元区是英国最大的出口市场,出口持续强劲,受此影响经济增长仍然“稳固”。他们同时表示,美国经济严重衰退的风险已不存在。

摩根士丹利警告称,英国房地产市场价格的大幅下跌有可能会在近期某个时间发生。摩根士丹利预计房地产价格下跌可能会在未来一到两年内发生,不过,具体时间仍很难确定。由于预计到的房屋价格通胀的变化,英国房地产价格在过去10年上涨三分之一到一半。预计随着平均房屋价格通胀的回落,上述预期将会成为现实。不过,摩根士丹利表示,在这之前,房屋价格还是会经历一年左右的上涨。

因原油价格大跌及美国消费者信心指数低于预期影响,英国股市22日回吐盘初涨幅急剧下跌。股市在午后加速下跌,因此前公布的美国密西根大学11月消费者信心指数低于预期,使美国股市在感恩节假日前跌至略低于平盘的区域。继美国原油库存劲增后,油价逆转了21日上扬2%的势头,22日最多曾下跌了近2美元,受此影响,英国石油公司(BP)和皇家荷兰/壳牌石油集团分别下跌了1.2%和0.4%。BG挫跌了2%。FTSE 100指数收盘微跌0.7%或42.3点,报6160.3点,为近三周来的最低水平,远低于早盘触及的高位6,233.1点。该指数10大成份股中的汇丰控股和沃达丰(Vodafone),以及Next,Sainsbury和Scottish Power今日除权将大盘拖低了10点。交易商称,英国石油公司,皇家荷兰/壳牌石油集团,汇丰控股和沃达丰占英国股市总市值的逾四分之一,这些股票的走势今日对市场的影响尤为突出,因在美国感恩假日前市场交易量很清淡。

汇价日高1.9165,日低1.8983,尾盘在1.9140附近整理;日升跌率0.838%,日涨跌幅0.0159,收于1.9145。

技术指标显示,汇价的短期日均线系统摆脱横行缠绕呈金叉多头排列之势,汇价位于其上及30日均线(1.8922)之上,显示短线与短中线向多的概率增大,短线超买、盘升若受阻则有望进入震荡整理。汇价若站稳于1.9090之上则短线向多,下挡支撑位于1.9040、1.9000,上挡压力位于1.9190、1.9240。1.8910与1.9090(中位1.9000)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(1.8752)之上,显示中线向多的概率依然较大;若站稳于1.9030之上则周线向多,若站稳于1.8880之上则周线偏多,上挡周线压力位于1.9270。1.9030与1.8730(中位1.8880)为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率依然较大,短线与短中线向多的概率增大;但仍不简单排除在较宽幅震荡中寻求短中线、中线、中长线的运行方向的可能性;周线若站稳于1.8880之上则周线偏多、若站稳于1.9030之上则周线向多;日线若站稳于1.9090之上则短线向多、若站稳于1.9000之上则短线偏多,有望震荡整理或震荡盘升的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在10月16日日低1.8522进入较大级别的过渡波反弹中,且谨慎看或许仍运行在过渡波(或许为过渡波的A波反弹)反弹末段;自11月17日日低1.8834以来的震升可谨慎认定为B波或强势B波反弹。若汇价在1.9090附近受到支撑、则有望继续向1.9190或1.9240方向测试;若盘升受阻回落下破1.9090附近支撑则已经见波段高点、进入震荡整理或调整的概率增大。

今日,汇价有望震荡整理或震荡盘升。

今日强压力1.9240,弱压力1.9190;强支撑1.9040,弱支撑1.9090。

澳元/美元

11月22日,澳元震荡盘升。

澳大利亚11月娴熟职位空缺月降0.1%。

澳大利亚9月西太平洋银行领先指标月比上升0.4%,年率上升5.3%。

澳大利亚股市22日收盘大幅走高,受海外市场走强及麦格理银行(Macquarie Bank)和Texas Pacific洽购快达航空(Qantas)的消息推动。虽然美国感恩节(Thanksgiving)假期的临近可能导致市场交投趋淡,但交易商认为股市的表现应该仍会较为强劲。基准S&P/ASX 200指数收盘上涨1.6%,至5445.7点,盘中一度触及5日高点5448.9点,22日股市成交量远高于平均水平。必和必拓(BHP Billiton)涨2.9%;Rio Tinto涨2.6%。

汇价日高0.7764,日低0.7703,尾盘在0.7750附近整理;日升跌率0.571%,日涨跌幅0.0044,收于0.7754。

技术指标显示,汇价的短期日均线系统有摆脱缠绕呈金叉多头排列之势,汇价位于其上及30日均线(0.7655)之上,显示短线与短中线向多的概率增大,短线超买、盘升若受阻则有望进入震荡整理。汇价若站稳于0.7740或0.7720之上则短线向多,下挡支撑位于0.7680,上挡压力位于0.7770、0.7790、0.7810。0.7650与0.7720(中位0.7680)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(0.7571)之上,显示中线向多的概率继续增大,若站稳于0.7590之上则周线偏多,若站稳于0.7690之上则周线向多,上挡周线压力位于0.7820。0.7690与0.7490(中位0.7590)为汇价周线向多与向空的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向多;不简单排除在较宽幅震荡中寻求短中线、中线、中长线运行方向的可能性;周线若站稳于0.7590之上则周线偏多、若站稳于0.7690之上则周线向多;日线若站稳于0.7720之上则短线向多、若站稳于0.7680之上则短线偏多,有望震荡整理或震荡盘升的位置。

短线分时波动显示,汇价已经在波段低点10月12日日低0.7414结束B波调整进入反弹波动之中的概率较大,或许至今仍运行在C波反弹波动中。汇价在0.7766结束C波1反弹进入C波2调整中,已经在13日日低0.7612结束C波2调整进入C波3震升波动中的概率增大(或谨慎认定为C波的5波震升,或谨慎认定为小B波反弹或强势B波反弹);汇价若在0.7740或0.7710附近受支撑,则有望向0.7770、0.7800方向运行,且不排除继续向0.7850(长期压力线附近)水位测试压力的可能性;若汇价在盘升受阻回落下破0.7720-0.7700支撑,则已经见波段高点进入震荡整理或调整的的概率增大。

今日,汇价有望震荡整理和或震荡盘升。

今日强压力0.7800,弱压力0.7770;强支撑0.7710,弱支撑0.7740。

欧元/日元

11月22日,汇价震荡整理、略跌。

汇价日高151.43,日低150.58,尾盘在151.00附近整理;日升跌率-0.231%,日涨跌幅-0.35,收于151.01。

技术指标显示,汇价的短期日均线系统呈缠绕收敛集聚态势,汇价位于其间偏下及30日均线(150.19)之上,显示短中线向多的概率增大,短线偏空或向空,面临短线方向抉择。汇价若受压于151.00之下则短线向空,上破151.20则短线向多,上挡压力位于151.40、151.90,下挡支撑位于150.60、150.10。151.00与151.20(中位151.10)为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(147.53)之上,显示中线向多的概率依然较大,汇价若站稳于150.60之上则周线向多,若站稳于149.90之上则周线偏多,下破149.20则周线向空,上挡周线压力位于151.40、152.10。150.70与149.20(中位149.90)为周线向多与向空的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线偏空或向空;周线若站稳于150.60之上则周线向多、若站稳于149.90之上则周线偏多;日线若站稳于151.20之上则短线向多、若下破151.00则短线向空,有望震荡寻求短线方向、面临短向抉择的位置。

短线波动分析显示,汇价自5月17日日低140.16至今已运行137个交易日,小波段震升至今约84个交易日,接近89时间窗。汇价近期形成的收敛三角形态或类似平台整理(三角型下边线支撑位于149.10附近,上边线位于150.70附近;平台的上边线位于150.70附近,下边线位于147.60附近)的上边线被突破。近日汇价在突破平台整理后进行了回挡确认;若能够进一步确认上破的有效性,则可能继续震升,且不排除继续创新高的可能;若有效上破150.70-80一线压力,则反弹目标或可看向153.00-153.50一线。但周线技术指标顶背离的态势使市场保持警惕,即若汇价在151.40或151.90附近受阻回落、下破150.60、150.10,进而下破149.00附近支撑,则进入较大级别调整的概率增大。

今日,汇价有望震荡寻求短线方向。

今日强压力151.90,弱压力151.40;强支撑150.10;弱支撑150.60。

(以上为个人观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

2026.2.13 图文交易计划:美指持续震荡 等1468 人气#黄金外汇论坛

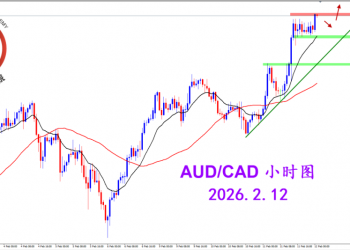

2026.2.13 图文交易计划:美指持续震荡 等1468 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1393 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1393 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1643 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1643 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1546 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1546 人气#黄金外汇论坛