高盛发布2006年底中国股票走势分析和中国股票投资组合策略

外汇新闻 发表于 2006-12-6 22:14:51

回复(0) | 编辑 | 放大 | 恢复

高盛对2006年底中国股票走势进行了分析并提出中国股票投资组合策略。预期市场收尾走势坚定,但同时也伴有波动性;推荐5组交易对象和7个股票长期走势的设想。

高盛近期发布2006年底中国股票走势分析和中国股票投资组合策略,主要内容如下:

中国股票走势一览

中国股票投资组合策略

市场收尾走势坚定。受宏观背景改善以及人民币汇率进一步加强的支撑,H股指数11月上涨了12%以上,超出了高盛年末8000点的目标位。预期中国股票将在强劲上扬中走完2006年,但是近期出现的波动也将持续到年底。

预期市场收尾走势坚定但在向年底运行时,波动性可能加剧

与高盛过去数月的市场观点相一致,中国股票自10月以来保持强势运行并在11月出现了12%以上的涨幅,这在很大程度上是受到市场对于全球和国内宏观以及政治风险的忧虑减弱以及投资者对人民币进一步升值的预期增强所带来的充裕的流动资金流入等因素的刺激。随着宏观、微观与货币因素均趋于乐观,高盛预期今年中国股票的市场收尾走势坚定,但也看到由于地区性风险承受力可能下落并从目前高位返回到平均水平,股市在向年底运行期间存在波动性加剧的风险。

实施设想与绩效考核

新的长期设想:上海浦东发展银行(600000.CH, 买入评级)和分众传媒(FMCN.US, 坚决买入评级)。高盛的长期/短期设想汇总得到06年迄今的差额为正向,分别是71.8个百分点(平均加权)和100.88个百分点(市值加权)。11月高盛的长期投资组合增长了9.6%而其投资的股票则上扬了10.8%,从而在平均加权的基础上,美元方面产生了1.2个百分点的负差额。

市场收尾走势坚定,但波动性加剧

H股指数和摩根士丹利中国指数在11月分别有超过12%和9%的涨幅,这是由于受到对全球和国内宏观前景的忧虑减弱以及全球流动资金正从人民币升值中寻求可能的高汇率收益等因素的刺激。基于基本面保持健康的看法,高盛对中国股票维持长期买入评级并且预期市场将在强劲上扬中走完2006年。虽说如此,但由于高盛的风险厌恶指数(risk aversion index)显示该地区风险承受力可能将从其历史区间高位回落至平均水平,市场波动性可能在今年最后一个月内加剧。

预期2006年年末市场收尾走势坚定

H股指数和摩根士丹利中国指数分别上扬12%和9%以上,可见11月是中国股票今年表现最好的几个月之一。上述增长在2006年的月度收益中排在第二,仅次于1月的15%,而1月的增长是受当时引人注目的公司价值、积极的宏观重估以及低风险厌恶的回归等因素所驱动。

而目前,高盛将市场强劲的上扬表现主要归因于以下几点: (1)对于潜在的国际(特别是美国)和国内增长前景恶化的担忧减弱与(2)由于投资者预期人民币将进一步升值带动流动资金强劲流入香港以及中国大陆。

1.国际和国内宏观背景好转:在美国,高盛的经济学家预期真实GDP在2007年第三季度将有年2%的稳定增长并且他们维持其与市场预期不同的观点,也就是美联储可能开始消减联邦资金利率以避免美国经济的硬着陆。高盛认为,美联储制定的任何宽松货币政策都将减轻美国经济减速对世界其他地区所产生的影响,而中国则会成为其中重要的受益人。高盛的中国经济学家最近对2007年中国真实GDP增长预期做了修订,将该增长预期从9%提高至9.1%,这表明了中国仍有可能保持高速增长,而且增长速度更有可控性。此外,高盛对于中国经济增长首选的测量标准,即高盛中国活动指数(the Goldman Sachs China Activity index),已从9月年比增长10.9%温和下调至10月年比增长10.2%。另外,最近几个月通货膨胀保持温和(10月为1.4%),这使得高盛的经济学家相信未来中国出现政策紧缩措施的风险较低。

2. 对人民币进一步增强的市场预期带来流动的资金流入:11月29日,人民币对美元的即期汇率和非交割远期汇率均创下新高,分别达到7.8312和7.5215。投资者对于人民币进一步加强的预期引来了充裕的流动资金,这些资金通过香港在中国资产和股票市场中寻找投资机会,这一点可以从香港银行间拆借利率和伦敦银行间同业拆借利率之间的差额持续扩大中明显看出。高盛的经济学家估计人民币目前仍被低估11%左右并且2007年对美元的汇率可能上升5%,由此高盛认为由于人民币正朝高盛认为的公允值方向逐渐自由化与规范化,全球的流动资金将可能继续被吸引入中国的股票市场中寻求潜在的汇率增值。

高盛认为这些基本面利好因素与诸如由于企业税制改革所带来的稳健收益和潜在的收益增加等有利的、但仍被低估的市场催化因素相结合,可能在2006年剩余时间内给中国股票带来稳定的市场表现,尽管同时波动性也会加剧。

向年底运行的过程中波动性可能加剧

虽然鉴于中国股票拥有健康的宏观与微观基本面,高盛仍维持对中国股票长期买入的评级,但由于市场最近几周可能运行过快,可以看到近期市场波动加剧的风险正在上升。具体而言,高盛强调以下可能在短期加剧市场波动的因素:

1.市场风险厌恶度可能改变。根据高盛风险厌恶指数(GS-RAVI),从五月中旬市场卖空以来,亚太地区的风险承受力已随着指数上行而上升,现已达到其历史区间的高位(显示出市场厌恶度较低),这暗示了市场给予风险大幅折损。从地区背景下风险承受力的历史记录来看,投资者风险承受力从当前较高水平向平均值的任何回落下滑都有可能赶走流动资金并在短期内对中国股票施加出售压力。

2.获利出局,受全球风险降低刺激,今年迄今增长幅度已超过50%而在五月卖空谷底之后至今的涨幅也达40%左右。

12月股票设想

高盛为12月准备了5组交易对象和7个纯粹的长期设想。

在中国银行行业,高盛仍然建议投资者长期投资交通银行(BoCom,3328.HK, 买入评级),这归因于公司强劲的潜在收入和利润的上冲动力、净息差的改善好于行业水平以及转向更坚挺的银行同业利率。交通银行也可能成为企业税制改革潜在的受益者,这一改革可能将在2007年3月得到批准。相对而言,高盛看跌中国建设银行(0939.HK, 观望评级),这主要是因为公司收益增长差强人意,而且其贷款高度集中在投资相关项目,而这些项目很容易进一步受到政策紧缩措施所带来的影响。

在大盘股领域,高盛将再长期投资于华能国际电力股份有限公司(Huaneng 0902. HK, 坚决买入,下称华能国际)并售出中国联通(Unicom, 0762.HK, 卖出评价)。高盛倾向华能国际是因为高盛认为电能使用率的下降趋势可能在2007年触底且华能国际可能将从国家电网(State Grid)购入发电资产从而使收益获得改善。对于中国联通,高盛重申了其对该股票卖出的评级,因其认为联通最近的运营情况可能仍将处于困境并且在3G牌照生效前(小组预测在2007年中期或更晚),公司将不会有任何的结构重组。

在中国的航空公司中,相比中国南方航空公司(CSA, 1055.HK, 观望评级),高盛更倾向中国国际航空股份有限公司(0753.HK, 买入评级,下称中国国航)。这是因为根据高盛的研究,中国国航在2007年加入星空联盟(Star Airline)后,其联运收入和满载率都将获得提高。但同时也预期该股票不会继续上扬并认为高燃油成本、对非燃油成本控制的差强人意以及高负债可能给公司股票带来进一步的压力。

在航运领域,高盛对于中海发展(CSD, 1138.HK, 买入评级)保持乐观,因其具有结构性优势。而对于中海集运(CSCL, 2886.HK, 观望评级)则保持谨慎。高盛仍倾向中海发展是因为公司有可能从母公司购入干散货船从而有助于增加收益。而鉴于中海集运在2006年上半年的糟糕表现后将不存在收益预期,高盛近期保持对该公司的谨慎观望。

在商品相关公司中,高盛长期看好马鞍山钢铁有限公司(0323.HK, 坚决买入评级,下称马钢)但不看好中国铝业 (CHACLO, 2600.HK, 卖出评级)。高盛倾向马钢是因为产能和产量的加速周期可能结束并且公司有面向中国铁路建造工程的业务。高盛对中国铝业谨慎观望是因为高盛维持其氧化铝价格下跌且铝价也将下跌的预期。

纯粹长期设想

上海浦东发展银行(SPDB, 600000.CH,买入评级,下称浦发银行)。高盛倾向这家金融服务提供商是因为公司具有国内面向需求的业务范围、快速的收益增长、合理的价值 (2.45倍2007年预期每股账面价值)并且花旗集团可能将它在浦发银行所持有的股份从目前的3.8%增至19.9%。

蒙牛乳业(Mengniu, 2319. HK, 观望评级)。高盛倾向蒙牛乳业是因为公司已证明了相比同行,它能带来更好的收益增长以及更高的净资产收益率。同时公司也是在国内强劲消费支撑下,中国几大高速成长行业之一中的市场领头羊。

分众传媒(Focus, FMCN.US, 坚决买入评级)。高盛亚太区互联网/媒体小组重申了其对分众传媒坚决买入的评级,这是由于公司2006年第三季度表现和2006年第四季度预测表明了分众传媒将能大幅成长。公司的表现也凸显出了分众业务模式中的营运杠杆,其应当能支撑分众传媒获得较高的正常化利润。

中国远洋控股股份有限公司(China COSCO, 1919.HK, 坚决买入评级)。高盛倾向这家公司是因为高盛对2007年运费有更积极的预期并且认为其母公司潜在的多年超大型油轮和干货船的资产注入可能引发对公司的价值重估。

湖南有色金属(HNC, 2626.HK, 坚决买入评级)。高盛倾向湖南有色金属是因为高盛的商品研究小组认为这家综合的钨制造商将从中国快速增长的机械制造、汽车消费以及持续强劲的全球采矿支出中获益,再结合公司加倍其上游矿产量以及进入硬质合金价值链,这些综合因素将给投资者带来低风险的投资组合。

上海复地(Forte, 2337.HK, 坚决买入评级)。高盛最近重申了其对该地产开发商坚决买入的评级,认为该公司通过加速开发其位于最佳地段的项目,将能提高资产周转速度,这对收益增长而言是非常重要的。同时高盛还认为在上海地产市场行业整合开始后,公司可能囤积到更高质量的地皮。

在基础设施公司中,高盛继续倾向厦门国际港务有限公司(XIPC 3378.HK, 买入评级),这是因为高盛认为市场可能对该公司的增长预期有所低估(对于顶项增长和利润扩张均如此)并且没有考虑到来自于母公司潜在的资产注入可能会推动收益。 |

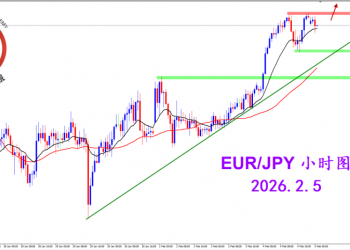

2026.2.5 图文交易计划:欧日短线强势 谨慎401 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎401 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指399 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指399 人气#黄金外汇论坛 2026.2.3 图文交易计划:欧镑格局破位 空头533 人气#黄金外汇论坛

2026.2.3 图文交易计划:欧镑格局破位 空头533 人气#黄金外汇论坛 2026.2.2 图文交易计划:美指快速拉升 理性633 人气#黄金外汇论坛

2026.2.2 图文交易计划:美指快速拉升 理性633 人气#黄金外汇论坛