2004年,中国经济取得了9.5%的高增长率,世界经济也取得了多年来少有的5%的高增长。但是在世界经济高速增长中也存在着巨大隐忧,主要是在美国“双赤字”不断扩大背景下美元的极度不稳定,给美国经济、世界经济和世界货币体系带来不断增长的风险。由于中国经济的高增长是在高速增长的出口需求带动下实现的,并积累了庞大的外汇储备资产,关注美元及未来世界经济与政治格局的走势,就成为极其重要的问题。

2004年最后一个交易日,美元与欧元的比价收在1.3666:1,与2002年最高点相比,美元已经对欧元下跌了65%,对日元也下跌了30%,到此,美元对世界主要货币已连续下跌了三年。

美元贬值的表面原因是美国的贸易逆差与财政赤字不断扩大,实质原因则是美国的国内储蓄严重不足。按国际经济学中的“两缺口”理论,贸易逆差是由于国内储蓄不足引起的,而储蓄率的高低是由居民、企业和政府三部门的行为决定的。在80年代初期,美国居民家庭的储蓄率还在10%以上,到2004年已下降到只有0.9%。2002、2003两年,美国居民消费支出高达3.5%,而居民实际可支配收入的增长的只有1.8%,2004年,美国居民消费更以4%以上的速度增长,可当年居民可支配收入的增长只有0.8%。支出大于收入的部分是用借债来补足的,所以到2004年末,美国家庭的收入与负债比率已上升到1:1.2。在小布什上台以前,美国的国家财政还是美国储蓄的来源,2000年美国财政节余相当于当年GDP的2.4%,但到2004年,美国的财政赤字已经扩大到4270亿美元,相当于GDP的3.1%。根据有关机构估算,2004年美国的净储蓄率只有1.9%,如果美国政府的储蓄率为负3.1%,居民储蓄率为0.9%,则可推算出美国企业的储蓄率为4.1%。

但是有资料显示,美国企业是美国最大的负债部门,到2002年美国企业负债总额已超过18万亿美元,且自上世纪90年代以来企业债务的年均增长速度超过14%,据此推算,到目前为止,美国企业的负债总额已高达24万亿美元,再加政府负债累计近8万亿美元,居民负债约10万亿美元,美国国内债务合计已有42万亿美元之巨。在这42万亿美元负债中,有近3.5万亿美元是对国外负债。1981年,美国还拥有1407亿美元的对外净债权,但1985年美国已转为净债务国,2004年美国对外净债务已相当于当年GDP的30%。

根据美国“股神”巴菲特的计算,美国目前的资产总额为50万亿美元,而美国目前内外债总计已达42万亿美元,按目前债务的增长速度,顶多还有2年时间,美国的资产就会全部“买光”。随着经济增长,美国的资产总量虽然也会增加,但是自“9?11”以后,美国股市资产已经大幅度缩水,只有房地产价值显著增长,可与股市缩水价值对冲后,还是有巨大负差。2002~2004年,美国GDP的增长速度年均只有3%,同期的年均新增GDP只有4千亿美元,而总债务的增长速度却高达12%,年均增加额都超过4万亿美元,由于债务的增长速度远大于资产的增长速度,仍然会很快走到“卖无可卖”的地步。

美国的储蓄与消费之间的缺口是靠外资流入来填补的,这表现为美国经常项逆差与资本项顺差之间的对等关系,即美国必须从国外筹得足够的款项才能满足国内日益扩大的消费,美国目前是靠出售本国资产来换得国际资金流入,相对于8万亿美元的美国的资产余额来说,2004年美国的经常项逆差为6177亿美元,商品贸易逆差为6662亿美元,似乎还不是很大,还可以用出售资产所取得的现金流维持相当长的时间,但是,一是国外资本需要的是美国的优良资产,而美国在未出售资产中,属于优良资产的可能已经不多了,因为以前已经有过大规模的出售活动,而好的资产总是会被优先出售,况且在美国的资产总值中,有许多应是不可出售的资产,如社会基础设施、政府设施、国防设施等;二是从目前情况看,美国对内出售资产比对海外出售的速度还快,这表现为国内急剧膨胀的债务。所以美国的可出售资产在未来数年内会急剧消失,而一旦走到已没有资产可出售的地步,国际资金流就会干涸。

美元贬值正是发生在这样的背景条件下。去年以来美元出现了两次深跌,一次是9月份,美国公布了8月份的贸易逆差为560亿美元,而流入美国的资金只有590亿美元,两者相当接近,第二次是11月份,美国公布了10月份的贸易逆差为550亿美元,而当月流入的资金只有481亿美元,比9月份大幅度下降了28.75%,与当月贸易逆差比较,出现了巨大负差。正是由于国际投资人担心美国会很快走到资本流入难以抵偿贸易逆差的境地,届时美国只能以增发通货的方式支付进口,而没有实物资产相对应,会引发美国的严重通胀和美元急剧贬值,才动摇了人们对美元的信心。

美国政府虽然也极力想扭转这种不利趋势,但看来是有心而无力。例如,美国国会预算办公室最近提出了一个预案,要在2015年实现财政收支平衡,但其基础是要停止美国目前对企业和居民的减税,并需降低纳税起征点,以增加纳税人,还把社保支出的“窟窿”抛之在外。这在内行人看来根本是“无稽之谈”,立即遭到了美国各界的抨击,但如果不这么做,到2015年美国的财政赤字就会增加到5万亿美元,要占到美国GDP的10%。压缩美国居民消费的难题更大,且不说美国居民是否愿意节衣缩食,降低生活水平,由于美国近年来的经济高增长主要是被居民消费拉动的,如果居民消费停滞,马上面对的就是美国经济增长停滞,从而带来居民收入的进一步停滞,并在居民收入、消费与经济增长之间出现恶性循环。

美国政府采取的另一个重要措施是加息,拉开美元与国际其他主要货币的利率水平,希望以此吸引国际资本流入。但国际资本流入的主要目的不是为了到美国存款,而是为了购买美国的资产,所以相对于利率而言,国际投资人更关注美国资产的价格。然而以价值形态存在的美国资产如股票、债券等的价格,与利率是呈反向走势,即利率升资产价格反而会下降。在过去10年,美国股票和债券的平均收益率为10~13%,是能够吸引外资流入的重要条件,但去年美国道琼斯指数仅上升了1.87%,远低于过去的平均值。在去年美联储5次加息后,美国的股市虽然仍能持稳,但华尔街的券商们在加息后早就在议论,若继续加息,迟早会沉重打击美国的股市。从实际情况看,自美联储去年6月28日第一次加息以来,美元不仅没有升值,反而出现了大幅度贬值,说明了国际投资人对美国资产价值的前景并不看好。此外,引发1990年日本股市泡沫破灭的原因,就是因为日本央行大幅度提高了日元利率,导致日经指数的崩溃,国外已有前车之鉴。所以美联储是否敢“把加息进行到底”,如某些联储官员说的提高到3.5%,实在要打个大大的“问号”。

美国政府采取的第三个重要措施,是在去年底出台了《本土投资法》,对美国海外公司汇回国内的盈利实施大幅度减税,从35.5%减到5.25%。据美国有关机构计算,长期以来,美国海外公司大约积累了7500亿美元的盈利,实施这项法案,可能吸引3000亿美元左右的美国公司资金返回国内。这项措施可能在短期内对缓解美国资金流入不足产生效果,但不可能解决长期问题。此外,如果国际资本因为担忧美元的前景而不愿进入美国,难道美国的海外公司不会有同样考虑吗?目前的情况是,不仅国际资本不愿继续流入,原在美国本土的国际资本还在不断流出,其中也包括美国的资本。例如,去年10月份美国本国的资金流入专门投资于美元之外的外汇投资基金就增加了120亿美元。自2003年以来,仅巴菲特属下的基金就购买了200亿美元的远期外汇交易合同,在去年的美元贬值过程中,已经为巴菲特赚了4.12亿美元。去年12月,美国投资人对外国股票的净买入已达154亿,而外国投资人对美国股票的净买入只有65亿美元,总的看,已经是美国股市资金的净流出,这是一个重要的转折性变化。 |

2026.2.13 图文交易计划:美指持续震荡 等1486 人气#黄金外汇论坛

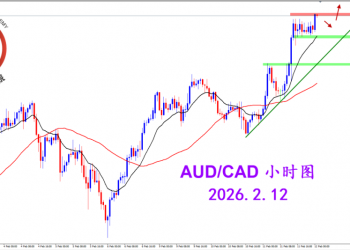

2026.2.13 图文交易计划:美指持续震荡 等1486 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1396 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1396 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1661 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1661 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1550 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1550 人气#黄金外汇论坛