外汇市场技术解盘 - 赵燕京 (4月26日)

美元/日元

4月25日,汇价震荡整理、略升。

日本财务省25日公布,日本3月商品贸易盈余年比上升73.9%至1.633万亿日圆,显示出口将促进日本第一季度的经济增长。此前经济学家预期日本3月贸易盈余将年比上升44.8%至1.36万亿日圆。数据显示,日本3月对美国的贸易盈余年比上升1.4%至8,052.9亿日圆,对中国贸易从赤字转为盈余,达到123.3亿日圆。同时,日本3月未经调整出口年比上升10.2%,进口年比持平。日本3月经调整后出口月比上升0.3%,进口月比下降7.9%。日本3月经季调商品贸易盈余为11,231亿日圆。日本3月对亚洲贸易盈余年升72.1%至1.127万亿日圆。

日本财务省先期贸易报告显示,中国已超越美国成为日本第一大贸易伙伴,为二战后迄今首次。在3月30日结束的财年内,日本与中国(除香港地区)双边总贸易额升至25.43万亿日圆(2,149.5亿美元)。同期日本与美国的总贸易额为25.16万亿日圆。日本政府部门数据表明,日中贸易额年比上升16.5%,日美贸易额年增10.3%。数字显示,该财年日本与中国的进口及出口额均创记录高点。进口增幅主要受到服装与电子装货量的带动,同时日本制造商正积极为在中国设厂的日本制造商业务提供零部件和设备。其他数据显示,日本3月商品总贸易盈余年增73.9%至历史新高1.63万亿日圆。在06财年里,日本贸易盈余上升16.4%至9.1万亿日圆,归因于对美国的汽车出口及弱势日圆影响,加之日本企业逐步开始在中国开设工厂利用当地成本优势。

日本财务省(Ministry of Finance)25日公布的报告显示,日本3月原油进口量年比增长0.5%,至2184万千升。日本3月以日圆计值的已通关原油进口额年比下降5.4%,至9268.7亿日圆。

日本产业经济省(Ministry of Economy, Trade and Industry,METI)25日公布的数据显示,3月份日本生产乙烯用的石脑油进口上升了6.6%,达到140.5万吨。据METI表示,日本3月该石脑油进口价格月比上升5.4%至574.9美元/吨,这符合亚洲石脑油价格高涨的现象。石脑油是生产乙烯的重要原料。

日本石油协会(Petroleum Association of Japan,PAJ)25日表示,日本截至4月21日当周的汽油库存下降4,3176千升,达到222万千升,而此前一周为227万千升。数据还显示,日本截至4月21日当周的原油库存减少520,340千升,达到1,588万千升,而此前一周为1,640万千升。同时,日本该周的石脑油库存为182万千升,而此前一周为188万千升。该周煤油库存为192万千升,前周为201万千升。日本4月21日当周平均精炼运营率为77.7%,低于前周的84.2%。

日本财务省(Ministry of Finance)25日表示,日本国内11个地区的经济仍连续第六个季度处于复苏阶段,但产出前景存在不确定性。财务省在其第一季度地区经济调查报告中指出,经济正在持续增长,但一些行业的工业产出相比于前次报告数据有所疲软。一名财务省官员表示,在被调查的11个地区中,有四个下调了工业产出预期,部分原因是汽车以及电力设备产量的下降。比如,日本北部Hokuriku地区表示,其第一季度工业产出与上期基本持平。但大多经济将继续增长的预期与日本政府经济正平稳复苏的观点相一致。该报告同时对私人消费和就业表示了乐观态度。财务省该报告中对于产出和私人消费的观点与日本内阁府上周(4月16日当周)公布的报告中的观点相似。

受指数期货市场的沽盘影响,日经指数25日收盘下跌1.2%,至17,236.16点,交投淡静,原因是交易员们不愿建立新仓,他们对上市公司利润前景持悲观看法,而且黄金周假期即将临近。中央证券Mamoru Maeda表示,交易者们将谨慎观望,直到更多公司业绩显示全年利润前景较好为止。交易员们称,股市仍然容易受到指数期货交易的影响,日经指数预计会短暂跌破17,000点,但短线波幅料狭窄,投机商在目前水平不大可能期望通过积极沽售来获利。东证指数下挫1.1%,至1,687.34点,东京证交所一部,成交量仍不高,为18.1亿股。

韩国央行(Bank of Korea)经济统计部门负责人Lee Kwang-June25日表示,韩国经济依然处于上升趋势中,07年有望达到央行所设定的4.4%的增长目标。他还表示,尽管第一季度的经济增长处于与第四季度相当的低水平,但第二季度将开始逐渐回升。韩国央行25日早些时候曾表示,由于出口、资本投资依然强劲,建筑业复苏,第一季度经济增长依然稳定。经过季节调整的第一季度国内生产总值(GDP)季升0.9%,符合经济学家们的估计值,增幅与第四季度一致。年升4%,高于预期的3.9%,增幅也与第四季度一致。韩国央行将在6月份发布修正后的第一季度国内生产总值数据。

韩国央行(Bank of Korea)经济统计部门负责人Lee Kwang-June25日表示,韩国家庭债务最近的大幅上升,可能会抑制私人消费的增长。韩国政府指望出口疲软之际依靠私人消费去推动经济的增长。韩国第一季度国内生产总值初步数据显示,因包括轿车在内的耐用品支出增加,私人消费加速上升。私人消费季度长1.3%,稍微快于第四季度的1升幅水平。第一季度私人消费年长4%,也高于第四季度的3.7%增长水平。根据韩国央行数据,建筑业也在稳步回升,第一季度建筑业指数季度升了1.6%,而第四季度增长0.6%。这一指标年长4.3%,高于第四季度的2.6%升幅水平。但Lee表示,建筑业的复苏不大可能令地产成本出现显著的下降。Lee同时预计半导体的价格将回升,全球油价将在最近大幅上涨之后趋稳。

美国商务部24日表示,美国3月份的钢铁进口较2月有所增加,3月共进口钢铁270万吨,而2月为240万吨。07年前两个月,美国进口钢铁总计达510万吨,低于06年同期的650万吨。美国钢铁协会(American Iron and Steel Institute,AISI)在一份书面声明中称,虽然07年迄今的钢铁进口低于06年的记录水平,但仍位于05年水平之上。AISI表示,3月份中国是美国钢铁进口的最大供应商,这也是中国连续第10个月成为美国最大供应商,其后依次为欧盟和韩国。AISI代表着美国超过30家的钢铁企业。

美国商务部(Commerce Department )周三报告称,3月耐用品订单月率上升3.4%,2月修正后为上升2.4%,初值为上升1.7%。�另外,美国3月剔除飞机的非国防资本货物订单月率上升4.7%,升幅为04年9月来最大,2月为下降2.3%。该指标通常被看说是衡量商业支出的指标。�之前经济学家预测,美国3月耐用品订单月率可能上升2.5%,剔除飞机的非国防资本货物订单可能上升1.7%。�数据同时显示,美国3月扣除交通的耐用品订单月率上升1.5%,预期上升1.0%,2月修正后下降0.4%;扣除国防的耐用品订单月率增长4.5%,预期增长0.7%,2月上升2.6%。�超出预期的美国3月份耐用品订单公布后,美国短期利率期货周三进一步下跌,降低了美联储将在今年下半年降息的概率。�美国利率期货市场显示,美联储(Federal Reserve)年中降息的机率仍保持在10%。年末联储基金利率隐含利率由周一的4.83%,上升至4.88%,相比联储现行利率为5.25%。�最新公布的数据显示,美国3月份耐用品订单增长3.4%,远远超出华尔街经济学家预计增长2.5%的水平。�

美国商务部人口统计局周三宣布,将3月份美国营建许可发放的增幅修正至2.1%,年率达156.4万户。�此前预计上升0.8%,年率至154.4万户。�在月度建筑许可初步估计报告发布之后的3到7天,人口统计局于3月第18个工作日修改了最近的营建许可数据。�修正后的单屋营建许可上升2.9%,年率为113.1万户(此前预计增幅1.4%,为111.4万户);公寓营建许可保持在43.3万户(此前预计降幅0.7%,为43万户)。

美国商务部(Commerce Department)25日公布,经季节性因素调整后,3月份单户型住宅销量增长2.6%,折合成年率为858,000套。接受道琼斯通讯社(Dow Jones Newswires)调查的25位经济学家的预期中值为:3月份预售屋销量上升5.0%,折合成年率为890,000套。美国3月份预售屋销量上升,但升幅低于预期,当月库存量微幅增加,价格继续上涨。2月份预售屋销量修正后为下降4.2%,折合成年率为836,000套,此前的初步数据为848,000套。3月份预售屋销售较上年同期下降23.5%。分析师认为,高风险贷款规模下降也许会抑制未来预售屋销售。从地区来看,东北部地区预售屋销量大幅增长50.0%,中西部上升9.8%,南部下降2.7%,西部下降0.9%。3月份预售屋平均售价升至330,900美元,高于2月份的326,000美元以及2006年3月份的298,800美元。3月份预售屋售价中值为254,000美元,高于2月份的251,800美元和2006年3月份的238,800美元。截至3月底,预售屋存量估计为54.5万套,按目前的销售速度计算,相当于7.8个月的市场供应量。2月底时预售屋存量估计为54.4万套,相当于8.1个月的市场供应量。根据未经季节因素调整的数据计算,3月份住宅实际销量估计为8.4万套,高于2月份的7万套。

美联储在周三发布的褐皮书中指出,在3月初至4月中旬期间,美国大部分地区的经济仅获得温和增长。�褐皮书报告称:“来自美国各地区联储的报告显示,自上次褐皮书报告出台至4月中旬期间,美国大多数地区的经济仅仅获得温和增长。”报告特别指出,纽约联储地区和明尼阿波利斯联储地区的经济增长“稳定而强劲”,达拉斯联储地区的经济增长也稍有加速。�美联储今日发布的褐皮书与3月7日发布的褐皮书十分相似,均表示美国经济增长温和,但此次发布的褐皮书添加了“仅仅”一词。�报告还指出:“总体看来,美国消费者物价依然稳定,仅有部分地区的物价温和上涨。”美联储褐皮书是对过去一段时间里的经济活动的总结,将为美联邦公开市场委员会(FOMC)在5月9日举行的会议提供一些参考。该报告和其它一些经济数据,以及重大事件将构成美联储制定货币政策的依据。�当前,市场普遍预计美联储将在5月份会议上连续第7次保持5.25%的利率不变。�

普华永道(PWC)周三公布季度调查显示,美国制造业高层人士对于国内经济乐观程度降低,但认为全球需求将抵消内需的疲弱。�普华永道称,57%的受访制造业高层人士对美国未来12个月的经济前景表示乐观,该比例低于去年第四季度时的64%,也低于去年同期的67%。�形成鲜明对比的是,83%的受访企业高层人士对全球经济形势较为乐观,比上次调查时高出14%。�该调查表明,乐观程度的下降反应了企业对能源价格、整体需求水平以及缺乏合格员工的忧虑。�尽管企业高层人士希望拓展海外业务,但更多人士对国际竞争表示担忧。�普华永道调查了美国61家大型制造企业的执行长、财务长及其他高层人士,并调查了其他领域40家企业的高层以进行对比。�制造业高层人士对全球经济的看法较其他行业人士更加乐观,部分原因是制造业较大一部分营收来自美国以外的市场,他们较其他领域的高层人士较少担心利率和薪资上升这样的问题。�该调查于2003年第三季度开始进行,去年同期达到最高点,但自此以后不断下降。

美国股市周三收盘大幅走高,道指突破13000点大关。亚马逊公司(Amazon.com)股价大幅飙 升,美国铝业公司(Alcoa)在业务处置计划的推动下实现上扬,摩托罗拉公司(Motorola Inc., MOT)也在金融家Carl Icahn可能进入公司董事会的消息提振下走高。�道指收盘上涨135.95点,至13089.89点,创历史收盘新高,涨幅1.05%。该指数盘中一度升至13107.45点。道指30只成份股中有29只上涨,唯一的例外是3M公司(3M Co.,MMM)。该股收盘下跌3美分,报76.97美元。�纳指收盘上涨23.35点,报2547.89点,涨幅0.92%。在迈向2000年3月10日的纪录收盘高点50 48.62点的征程中,该指数已经走过了一半。�标普500指数收盘上涨15.01点,报1495.42点,涨幅1.01%。该指数目前距离2000年3月24日 创下的历史高点1527.46点仅有32点。�Alcoa周三收盘上涨5.2%,报35.76美元,领涨道指,紧随其后的为国际商业机器公司(IBM)。�

NYMEX原油期货周三攀升至65.00美元上方,汽油期货上涨至八个半月高点,之前美国能源资料协会公布4月20日当周美国汽油库存大幅下降。美国能源资料协会(EIA)周三公布数据显示,美国4月20日止当周汽油库存减少280万桶,至1.942亿桶,因几家炼厂的储运损耗使得产量下降。汽油库存下降至2005年10月以来最低水准,远远超过预期。而通常在此时炼厂增加产量,因预期夏季驾驶季节汽油需求将达到高峰。低库存导致炼厂受到计划外的储运损耗及其他供应障碍影响。NYMEX6月原油期货上涨1.34美元,至每桶65.92美元的高点,之后放弃部分涨幅。纽约时间4月25日13:30(北京时间4月26日2:30),NYMEX6月原油期货收高1.26美元或1.95%,结算价报每桶65.84美元,盘中在64.52-65.92之间波动。周二该期货高见66.30美元。伦敦布兰特6月原油期货收高1.41美分或2.1%,报每桶68.57美元,交投区间为67.06-68.66。5月RBOB汽油期货收高7.37美分或3.34%,至每加仑2.2826美元,为去年8月7日收在2.32美元以来最高收位。盘中一度上涨7.61美分,至每加仑2.2850美元,为现货月合约自2006年8月8日以来最高水准。今日最低报2.207。汽油期货已是连续第六个交易日上涨。5月取暖油期货收高5.55美分或3.01%,至每加仑1.9015美元,为3月12日来最高收位。盘中交易区间介于1.8460-1.9050,后者为4月16日来最高。Tulsa World报道称,Sinclair石油公司位于俄克拉荷马州塔尔萨地区的炼厂周二关闭其每日产能为25,500桶的汽油生产设备,以进行检修。在其他地区,BP石油公司在俄亥俄州托莱多的一些炼厂设备关闭,受上周末供应中断影响。该炼厂的原油产能为每日16万桶。上周炼厂开工率大幅下降,为自1月以来最大降幅,使得商业原油库存增加210万桶,至3.345亿桶。分析师此前预估商业原油库存下降120万桶。上周美国炼厂开工率下降2.6%,至87.8%。馏分油库存持平于1.173亿桶,分析师此前预期将温和增加。馏分油包括取暖油及柴油。

COMEX期金周三收盘略跌,受选择权到期相关卖压及油价上涨的双重影响,交易商称近期料出现更多波动。交投最为活跃的COMEX 6月期金收低0.30美元,至每盎司687.40美元,盘中交投区间为685.80-690.00。独立交易商Jonathan Jossen认为,鉴于能源市场走强,金价周三应收升。“市场变动不大,很可能与选择权有关。”Jossen称,店头交易黄金选择权定于周四到期,这可能加剧了市场的波动,因为当投资者仔细考量是否执行选择权时,不同的交易策略间相互影响。COMEX今日场内交易温和,最终成交量预计为49,433口。现货金报684.50/5.00美元,高于周二纽约尾盘的684.10/4.60,伦敦金午后定盘价为684.00。美国原油期货今日收涨1.26美元至每桶65.84美元。其他贵金属方面,期银跟随黄金步伐下行。COMEX 5月期银收低1.70美分至每盎司13.765美元,盘中波动区间为13.730-13.890美元。现货银报13.78/3.83,周二尾盘报13.78/3.81。铂金类金属继周二大跌后,今日反弹。贵金属咨询机构--黄金矿业服务公司(GFMS)认为,铂金料触及每盎司1,450美元的纪录高位,因市场人气看多且美元疲弱,尽管供应量可能富余。6月钯金升4.05美元或1.1%,收报每盎司383.05美元。现货钯金报378.00/383.00。NYMEX 7月铂金收涨5.70美元至每盎司1,317.20美元。现货铂金报1,298.00/1,303.00。

加拿大央行官方网站周三表示,央行行长道奇(David Dodge)将不会在2008年1月31日任期满后寻求连任。�该声明称,道奇已经通知央行执委会和财政部,他将不会寻求连任。�央行执委会将很快建立一支特别委员会以选举新的行长,选举过程将于秋季结束。加拿大财长费海提(Jim Flaherty)和政府内阁必须同意任命人选。�道奇于2001年2月上任,他将在周四召开发布会,宣布央行的半年度货币政策报告。

汇价日高118.83,日低118.27,尾盘在118.70附近整理;日升跌率0.135%,日涨跌幅0.16,收于118.74。

技术指标显示,汇价的短期日均线系统呈横行收敛集聚缠绕态势,汇价位于其间及30日均线(118.42)之上附近,显示短中线向多的概率依然较大但有望在较宽幅震荡中寻求短中线的运行方向,短线偏空。汇价若受压于118.80之下则短线偏空,下挡支撑位于118.30、117.80,上挡压力位于119.20、119.70。118.40与119.20(中位118.80)分别为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(118.67)处附近,显示中线方向难辨、有望在较宽幅震荡中寻求中线运行方向;若站稳于118.35之上则周线偏多,上挡周线压力位于119.30;117.40与119.30(中位118.35)分别为周线指标向空与向多的分界线。

汇价现概略位于中长线向多的概率增大,中线方向难辨、有望在较宽幅震荡中寻求中线运行方向,短中线向多的概率增大但不排除在较宽幅震荡中寻求短中线运行方向的可能性,短线偏空;周线若站稳于118.35之上则周线偏多,若站稳于119.30之上则周线向多,受压于117.40之下则周线向空;日线若站稳于118.80之上则短线偏多,上破119.20则短线向多,下破于118.40则短线向空,有望震荡寻求短线方向的位置。

短线波动分析显示,汇价在4月16日日高119.86进入较大级别4波整理或已经进入较大级别C波下跌的两种可能性存在。故谨慎认定汇价在117.70-119.70区间震荡寻求突破方向。若上破119.50-70区域压力则继续运行在大5波3-5中的概率增大,若下破117.80-60区域支撑则已经自波段高点进入大C波下跌的概率增大。

今日,汇价有望震荡寻求短线方向。

今日强压力119.70,弱压力119.20;强支撑117.80,弱支撑118.30。

欧元/美元

4月25日,欧元盘升受阻回落整理、持平。

俄罗斯央行在其2008年货币指导政策中称,乌拉尔混合油价达53美元/桶,俄罗斯卢布预计在2008年将实际升值3%左右。央行称,油价为44美元/桶,卢布实际升值水平会低于3%或维持同等水平;油价为62美元/桶,2008年卢布实际升值范围可能介于3%至10%之间。该数字是根据贸易加权指数计算得出的。贸易加权指数用来判断俄罗斯卢布相对于其与主要贸易伙伴国之间的一篮子货币升值抑或贬值,并把通胀因素考虑在内。2006年,俄罗斯卢布实际升值7.4%。2007年1月至3月,卢布实际升值2.6%。

俄罗斯塔新社周三报道称,俄罗斯央行预期08年通胀区间将为6%至7%。央行预期09年通胀区间为5.5%至6.5%,而2010年通胀区间为5%至6%。�而08年核心通胀区间则预期为5%至6%,09年核心通胀区间为4.5%至5.5%,2010年核心通胀区间为4%至5%。�货币供应量则预期将在08年增长19%至25%,在09年增长16%至20%,2010年增长13%至17%。�

波兰央行周三表示,今日进行3年以来首次升息的原因在于经济的强劲增长将造成薪资和通胀逐步上行。�周三早些时候,波兰货币委员会(RPP)将利率上调25个基点至4.25%。�RPP称,鉴于通胀可能超过中期目标2.5%的可能性上升,央行进行了升息,国内需求将继续在未来数个季度内增长,很可能超过潜在GDP增长率,因此将带来薪资和通胀压力的上扬。�根据央行近期的计算,波兰潜在经济增长率约为5%,远低于波兰第一季度GDP增幅超过7%。�RPP投票委员Andrzej Slawinski称,毫无疑问经济以超趋势速度增长。

瑞士央行(Swiss National Bank,简称SNB)行长罗斯(Jean-Pierre Roth)表示,该行预计瑞士不太需要持续加息。罗斯称,过去利率水平太低,但目前利率正常化的需求不再明显。瑞士央行3月加息25个基点,为其第六次连续加息,并称该行“可能必须继续执行以缓慢速度加息的政策”。大多数经济学家预计,瑞士央行将在6月再加息25个基点。

德国工业联盟(BDI)周三表示,德国2007经济今年将会增长2.5%。�德国工业联盟主席Juergen Thumann认为,德国今年经济增长率可能达到2.5%,且指出尽管近期欧元汇率升值,德国企业仍对前景充满信心。�

德国BDB银行协会周三将07年德国GDP增长预期上调近一倍,由先前预期的增长1.1%修正至增长2.1%。并预计,德国08年GDP可能增长1.9%。�该协会在报告中指出,年初增值税上调给经济增长带来了冲击,但强劲的企业投资以及就业市场改善将支撑家庭支出,进而削弱增值税调�整给经济带来的影响。�报告称:“经过年初放缓增长之后,我们预计经济将继续加速扩张,并应会延续至08年……虽然德国经济表现并不十分突出,但正变得更加稳固。”德国06年经济增长率达到2.7%,创6年来最高水平。多数经济学家预测,德国07年经济增长率将再度超过2%。�

德国经济部长格罗斯(Michael Glos)25日表示,德国经济前景非常好,尤其是设备机械部门,而且目前的扩张仍在持续。但他拒绝置评政府新的增长预期。德国政府将把07年GDP增长预期由1.7%上调至2.3%,并预期08年增长2.4%。德国财长史坦布律克(Peer Steinbrueck)20日曾表示,政府将把07年GDP增长预期提升到至少2%。

德国内阁25日批准从7月1日起,增加国家养老金0.54%,为03年以来首次。德国国家养老金领用者达2,000万,增加0.54%后每年将多耗费资金12亿欧元。德国劳动部长明特费林(Franz Muentefering)此前曾表示,近来的薪资上涨将反映在养老金账户上。最近几年来国家养老金没有增加的原因是,该账户是与雇员收入相挂钩的,而近年来雇员收入也基本上停滞不前。德国国家养老金体系的资金来源于现在的工作人群。同时,德国政府年预算的约30%被记入国家养老金账户。该体系在近年来面临压力,因为德国人口正步入老龄化,而该国的生育水平又处在世界的最低水平上。

德国央行(Bundesbank)周三表示,2月份零售销售修正数据显示,季调后的零售销售实际月率增长2.9%。�此前数据显示,德国2月零售销售月率增长1.3%,年率下滑3.4%,修正后年率为下滑2.5%。�数据还显示,德国1月份零售销售月率下滑12.6%,降幅高于9.6%的初值。�剔除汽车和汽油外,修正后的数据显示,德国2月份零售销售月率增长1.5%,年率下滑2.5%,相比初值分别为增长0.9%和下滑1.6%。�

德国智库Ifo25日公布的调查显示,尽管欧元强势且油价高涨,但德国4月商业信心连续第二个月出现好转。4月商业景气指数由3月的107.7增至108.6,经济学家预期中值为107.9。Ifo会长辛恩(Hans-Werner Sinn)表示,德国从显著的国际投资大潮中获益。建筑业、制造业、批发业和零售业约有7千家企业参与了此次调查。4月经济现状指数由3月的112.4增至113.2,商业预期指数也由103.2增至104.3。辛恩称,欧元的升值当然会妨碍商业发展,但德国企业仍能从具有吸引力的产品组合中获益。乐观的Ifo调查还挑战了较高的油价,布伦特原油期货价格自年初以来上涨了10美元,目前位于每桶68美元左右。制造业、批发业和零售业的景气指数有所改善,建筑业的景气指数广泛稳定。另外一家智库ZEW的调查显示,其4月经济景气指数由3月的+5.8增至+16.5。德国服务业4月的景气指数由24.5增至28.5,但打算增雇员工的企业数量有所减少。4月数据应能支持市场认为欧央行(ECB)夏季前再次加息的预期,将利率由目前的3.75%上调至4%。

德国政府宣布,上调07年GDP增长预期由1.7%至2.3%,并预计08年GDP增长2.4%。德国经济部声明称,08年平均失业人数将降至350万以下,且就业人数07年增加约47万人,08年增31万人。德国经济部长格罗斯指出,350万人左右将是逾10年来的最低水平。

欧央行宣布,2006年欧元区对美国经常帐盈余由05年的468亿欧元上升至585亿欧元。对欧盟新成员国盈余也由354亿欧元增至544亿欧元。但上述盈余因欧元区对其他国家的经常账赤字而有所抵消,这些国家为非欧盟或G7国。同期欧元区对其他国贸易赤字由1,219亿欧元升至1,505亿欧元。总体而言,欧元区06年经常帐赤字61亿欧元,高于05年的赤字19亿欧元。欧央行已公布至1月的经常账月报,但该报告并未包括任何区域性分类说明。

欧盟货币事务专员阿尔穆尼亚(Joaquin Almunia)25日称,欧元区金融环境仍有利,有助于私人投资和政府努力减少债务。阿尔穆尼亚表示,尽管欧央行最近利率增加,金融环境仍有利于支持投资计划,并减少政府债务负担。自2005年12月,欧央行(European Central Bank)加息七次至3.75%,并预计6月初会再度加息25个基点。有分析人士预期年末前欧央行将继续其货币收紧政策。

欧洲央行(European Central Bank)管理委员会成员默施(Yves Mersch)称,欧洲央行正处在推进利率正常化的进程中,这一过程目前尚未结束,不要忘记利率是从历史低位水平一步步升上来的。自2005年12月开始推行紧缩政策至今,欧洲央行已先后七次加息25个基点。最近的一次是该行在3月份将关键的最低再融资招标利率上调至3.75%。默施补充说,虽然欧洲央行不会就利率政策事先给出承诺,但目前金融市场的预期与该行的想法是不谋而合的。他的此番讲话暗示市场对该行在6月份将基准利率上调至4.00%的预期是准确的。多数市场参与人士并没有排除此后欧洲央行进一步加息的可能性。默施还重申了欧洲央行认为货币政策仍具有适应性以及欧元区利率水平适中的观点。此外,默施还表示,欧元区经济的强劲表现在最近的政策决策过程中起更加重要的作用。默施还表示,如果欧洲央行和各国央行在6月6日公布的最新经济展望中上调对今年经济增长的预期,他不会感到惊讶。07年3月份,欧洲央行官员曾预计07年的经济增长速度为2.5%左右,2008年为2.4%。

挪威央行周三宣布维持基准利率于4.0%不变,而此前多数分析师预计央行将会升息25个基点。�此前接受访问的12名分析师中,有10人预测挪威央行将升息至4.25%,而3月核心通胀高于预期,被认为巩固了央行升息的可能性。�自挪威基准利率于2005年中期触及1.75%的历史低位以来,央行已经9次升息,借以控制经济的强劲增长势头。近年来较高的油气出口价格和强劲的国内需求都驱动着挪威经济强劲增长。

欧洲股市25日收盘走高,受荷兰银行控股公司(ABN Amro Holdings)的涨势提振。此前一家财团提出以约1,000亿美元收购该银行。此外,米其林集团(Michelin Group)、Merck KGaA以及Shire公布的业绩结果也令市场欢欣鼓舞。道琼斯欧洲斯托克600指数上涨0.6%,至387.80点,银行类股为表现最强的类股之一。荷兰银行股价在阿姆斯特丹股票市场上扬3.5%,至36.21欧元。但竞购该行的财团中的三家公司有两家股价下跌。其中,苏格兰皇家银行(Royal Bank Of Scotland)跌0.8%;富通集团(Fortis)跌1.7%。此外,西班牙国家银行(Banco Santander Central Hispano S.A., STD)也在财团之列,该股上涨了0.9%。该财团的报价较巴克莱(Barclays)与荷兰银行就24日收盘价达成的报价高出约13%。巴克莱股价上涨1.6%。此前该财团宣布了上述事宜,荷兰银行也详细阐述了将旗下芝加哥子公司LaSalle作价210亿美元出售给美国银行(Bank of America Corp., BAC)的协议可能破裂。该财团希望LaSalle继续保留在荷兰银行集团旗下。欧洲各主要股指中,伦敦富时100指数收盘涨0.5%,至6,461.90点;德国DAX Xetra 30指数收盘涨1%,至7,343.08点。法国CAC 40指数收盘涨1%,至5,947.33点。该指数一度触及5,962.39点的盘中高点,为2001年2月以来的最高水平。美国股市早盘走高提振了欧洲股市人气。在强于预期的耐用品订单数据推动下,道琼斯工业股票平均价格指数周三早盘首度突破13,000点关口。

汇价日高1.3665,日低1.3621,尾盘在1.3640附近整理;日升跌率0.000%,日涨跌幅0.0000,收于1.3638。

技术指标显示,汇价的短期日均线系统呈多头排列但升势趋缓且有收敛迹象,汇价位于其上附近及30日均线(1.3437)之上,显示短中线向多的概率增大,短线向多。汇价若站稳于1.3620之上则短线向多,上挡压力位于1.3660、1.3700,下挡支撑位于1.3580。1.3620与1.3540(中位1.3580)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.3078)之上,显示汇价中线向多的概率增大;汇价若站稳于1.3490之上则周线向多,上挡周线压力位于1.3790,下挡周线支撑位于1.3340。1.3490(中位1.3340)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向多;周线若站稳于1.3490之上则周线向多,若站稳于1.3340之上则周线偏多;日线若站稳于1.3580之上则短线偏多,若站稳于1.3620之上则短线向多,有望震荡整理或震荡盘升测试压力的位置。

短线分时波动分析显示,暂谨慎认定汇价在1月16日日低1.2878见波段低点进入5波震升中的概率增大。现汇价已经在3月26日日低1.3254结束结束4波整理进入具有延伸波结构的5波震升中,且运行在5波末段的概率继续增大,暂谨慎认定已经结束小级别4波整理进入最后的5波震升中的概率增大,且已经在4月25日日高1.3665见波段高点的概率存在。若汇价在1.3620或1.3580附近受支撑站稳于1.3620-30(附近有趋势线压力)之上则有望继续测试1.3667(前期波段高点、大双顶)附近压力,且不排除继续上破的可能;若汇价在1.3670附近受阻回落、下破1.3620、1.3580(短线中位支撑线)、1.3540(短线向空支撑线)、1.3490(周向多支撑线)附近支撑,则已经自波段高点受阻回落、进入较大级别调整的概率增大。

今日,汇价有望震荡整理或震荡盘升测试压力。

今日强压力1.3700,弱压力1.3660;强支撑1.3580,弱支撑1.3620。

英镑/美元

4月25日,英镑震荡整理、略跌。

英国国家统计办公室25日表示,第一季度GDP增长初值预期季升0.7%年升2.8%。经济学家预期为季升0.6%年升2.8%。英国财长部预期英国潜在增长速率为季升0.7%年升2.75%。数据暗示出英国经济在逐步迎合财政部预测的07年GDP增长2.75%至3.25%的区间。国际货币基金组织(IMF)3月预期英国07年GDP增长2.9%,为G7中增长最快的国家。但该数据也增强了英央行货币政策委员会5月加息的可能性。鉴于英国CPI已超过英央行目标水平1%,认为经济增长接近于完全产能的消息为加息提供了进一步的证明。第一季度增长的主要动力是服务业产值0.8%的增长。服务业约占英国GDP的70%。服务业内部,运输和通讯行业产值季升1.7%;商业服务和金融服务季升1.1%;配送、旅馆和餐馆部门产值季降0.6%。生产行业第一季度为零增长,06年第四季度下降0.2%。第一季度制造业产值季降0.3%,矿业以及能源供应行业的产值均增1.4%。

周三权威媒体公布的调查显示,英国房屋市场今年将放慢增长脚步。�在对24名分析师进行的调查中,有19人表示英国房价增速已经触顶或接近触顶,目前增长速率约为10%。�分析师预计,今年英国房价平均增速为7%,明年将放慢至约4%。房价的上涨已经令许多房屋拥有者的账面财富增加,但也令众多英国人买不起房。�而英国利率处于高位,以及未来的升息前景最终应该令房市降温。�目前英国利率为5.25%,市场普遍预期英国央行(BOE)将在5月升息至5.50%。

评级机构标准普尔(S&P)周三表示,迄今为止,尚无充分证据显示美国次级抵押贷款市场的问题正蔓延至英国经济,英美两国市场之间的重大差异意味着这种扩散的可能性不大。�标准普尔表示,英国次级抵押贷款借款者的风险特征往往低于美国,同时,英国房产市场的强劲表现也使借款者避免了美国借款者遭遇的许多困难。�该机构分析师Andrew South指出:“英国贷款市场的违约率通常低于美国次级抵押贷款市场。就利率和房价上涨而言,英国的房产市场所处更为有利的环境。”�然而该分析师也指出,美国所出现的问题应当被视为“及时的教训”。市场应该看到,在经济环境发生转变时,低质量贷款的巨大风险。�标准普尔在一份报告中指出,美国的贷款与价值比率远远高于英国。例如,2006年发放的美国贷款的平均贷款与价值比率为85%,而英国仅为76%。�

因苏格兰皇家银行(RBS)牵头的银团向荷兰银行(ABN AMRO)提出收购报价,从而支撑银行类股,而且零售商Sainsbury也因收购传言而大幅上扬,英国股市周三收盘上扬0.5%。�英国FTSE 100指数收盘上扬32.4点,报6,461.9点,欧洲股市今日也收高,而美国股市道指则突破13,000点关口。�由RBS牵头的银团向荷兰银行(ABN AMRO)提出720亿欧元(合980亿美元)的收购报价,这威胁到巴克莱(Barkelay)银行与荷兰银行之间已达成的收购协议,并引发有史以来规模最大的银行收购战。巴克莱股价攀升1.6%,但RBS下滑0.8%。�市场也同时受到Sainsbury上扬趋势的支持,该股大幅上扬超过7%,位居FTSE 100指数成份股涨幅榜之首。此前市场消息人士表示,大约2.5亿股,约合总股本14%的Sainsbury公司股票以每股5.75英镑的价格易手。�该消息引燃了收购传言,并抬高了其他零售类股价格。马莎百货(Marks & Spencer)上扬2.2%,Morrison Supermarkets上升0.6%,而Kingfisher则收盘上扬1.1%。

汇价日高2.0061,日低2.0004,尾盘在2.0010附近整理;日升跌率-0.030%,日涨跌幅-0.001,收于2.0013。

技术指标显示,汇价的短期日均线系统呈收敛集聚态势,汇价位于其间及30日均线(1.9774)之上,显示短中线向多的概率增大,短线偏多。汇价若站稳于1.9990之上则短线偏多,下挡支撑位于1.9960、1.9900,上挡压力位于2.0060、2.0120。2.0060与1.9920(中位1.9990)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.9431)之上,显示中线向多的概率增大;若站稳于1.9850之上则周线向多,上挡周线压力位于2.0180。1.9850(中位1.9640)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大;短线偏多;周线若站稳于1.9640之上则周线偏多,上破1.9850则周线向多;日线若站稳于1.9990之上则短线偏多,上破2.0060则短线向多,有望震荡寻求短线方向的位置。

短线分时波动分析显示,暂谨慎认定汇价自3月6日日低1.9184进入5波震升的可能性增大,5波震升为延伸结构的概率增大,现运行在5波4整理中概率较大,且已经在4月24日日低1.9954结束整理进入5波5震升波动中的概率存在。若汇价在1.9960或1.9900附近受支撑盘升,则有望继续向2.0060、2.0120附近测试压力,且不排除继续上破的可能。但若汇价在2.0060或2.0120附近受阻回落、下破1.9960、1.9900、1.9840附近支撑,则汇价已经自波段高点进入较大级别调整的概率增大。

今日,汇价有望震荡寻求短线方向。

今日强压力2.0120,弱压力2.0060;强支撑1.9900,弱支撑1.9960。

澳元/美元

4月25日,澳元震荡盘升。

新西兰联储26日早上宣布升息25个基点至7.75%。市场关注到央行声明中没有提到也许有进一步升息的需要。纽元/美元上方阻力0.7480/0.7500依然强劲,需上破0.7510,才有可能会再次引发上升动能。�

汇价日高0.8348,日低0.8263,尾盘在0.8330附近整理;日升跌率0.689%,日涨跌幅0.0057,收于0.8333。

技术指标显示,汇价的短期日均线系统呈横行收敛集聚缠绕态势,汇价位于其间及30日均线(0.8192)之上,显示短中线向多的概率依然较大,短线偏多或偏空。汇价若站稳于0.8330之上则短线偏多,上挡压力位于0.8360、0.8390,下挡支撑位于0.8300、0.8270。0.8360与0.8300(中位0.8330)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(0.7859)之上,显示中线向多的概率增大;若站稳于0.8250之上则周线向多,上挡周线压力位于0.8410。0.8250(中位0.8060)为汇价周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大;短线偏多或偏空;周线若站稳于0.8060之上则周线偏多,站稳于0.8250之上则周线向多;日线若站稳于0.8330之上则短线偏多,站稳于0.8360之上则短线向多,下破0.8300则短线向空,有望震荡寻求短线方向的位置。

短线分时波动显示,暂谨慎认定汇价已经在4月19日日高0.8390见波段高点结束上升波动的概率存在且此概率增大,且谨慎看汇价在4月24日日低0.8234结束A波下跌进入B波反弹,现运行在反弹末段的概率较大。若汇价在0.8300、0.8270附近受支撑则有望继续向0.8360、0.8390方向测试,且不排除继续反弹(强势B波)的可能;若汇价在0.8360或0.8390附近受阻回落、下破0.8300、0.8270、0.8240附近支撑,则进入较大级别调整的概率增大。

今日,汇价有望震荡寻求短线方向。

今日强压力0.8390,弱压力0.8360;强支撑0.8270,弱支撑0.8300。

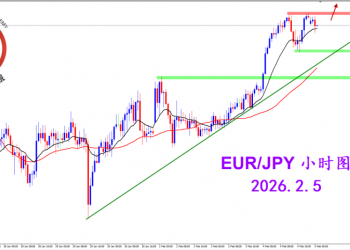

欧元/日元

4月25日,汇价震荡盘升。

汇价日高161.99,日低161.26,尾盘在161.90附近整理;日升跌率0.136%,日涨跌幅0.22,收于161.95。

技术指标显示,汇价的短期日均线系统升势趋缓且呈收敛集聚态势,汇价位于其上附近及30日均线(159.13)之上,显示短中线向多的概率增大,短线向多。汇价若站稳于161.70之上则短线向多,上挡压力位于162.40、162.90,下挡支撑位于161.50、161.00。161.70与161.00(中位161.40)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(155.21)之上,显示中线向多的概率依然较大,汇价若站稳于157.80之上则周线偏多,站稳于160.20之上则周线向多,上挡周线压力位于163.50。160.20(中位157.80)为周线向多的分界线。

汇价现概略位于短中线、中线、中长线向多的概率增大,短线向多;周线若站稳于157.80之上则周线偏多,若上破160.20则周线向多;日线若站稳于161.70之上则短线向多,若站稳于161.40之上则短线偏多,若下破161.00则短线向空,有望震荡整理或震荡盘升测试压力的位置。

短线波动分析显示,可谨慎认定汇价已经在波段低点、3月6日日低150.73结束C波下跌进入5波震升末段中,且已经在162.41附近结束震升、进入C波下跌的概率存在且增大,现或许仍运行在C波下跌的2波反弹中,但已经运行在反弹末段的概率增大。若汇价盘升受阻回落、下破161.50、161.00、160.20(周线向多支撑线)附近支撑,则已经自波段高点进入C波3下跌波动的概率增大。

今日,汇价有望震荡整理或震荡盘升。

今日强压力162.90,弱压力162.40;强支撑161.00;弱支撑161.50。

(以上为个人观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

2026.2.10 图文交易计划:美瑞大幅下跌 等332 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等332 人气#黄金外汇论坛 2026.2. 9 图文交易计划:周线坚决收弱 关308 人气#黄金外汇论坛

2026.2. 9 图文交易计划:周线坚决收弱 关308 人气#黄金外汇论坛 2026.2. 6 图文交易计划:纽美快速回落 短542 人气#黄金外汇论坛

2026.2. 6 图文交易计划:纽美快速回落 短542 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎718 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎718 人气#黄金外汇论坛