6月26日外汇市场技术解盘 - 赵燕京 (6月26日)

美元/日元

6月25日,汇价震荡整理、略跌。

国际清算银行(BIS)日前表示,日元持续下跌明显“反常”,押注日元下跌的投资者应谨记1998年日元突然上涨的一幕。BIS在年度报告中表示,虽然货币政策趋于紧缩或许能帮助缓解日元承受的压力,但问题症结看来还在于,投资者认定日本当局不会允许日元大幅升值。BIS称,“日元汇率不断下滑显然不正常……归根结底在于,投资者似乎太过确信日本当局不会允许日元大幅走强。”� �BIS提醒说,投资者最好回想一下1998年秋季的情形,当时日元兑美元在短短两天时间里劲升超过10%,令从事利差交易的投资者蒙受了巨大损失。由于投资者热衷于借入低收益货币买进高收益货币的套息交易,按贸易加权值计算,并结合通胀因素,今年日元已经跌至22年低点。套息交易在90年代也曾风行,直到1998年俄罗斯债务危机和美国长期资本管理(LTCM)对冲基金崩溃,才引发套息交易大规模平仓,导致日元大幅下跌。BIS表示,市场同时存在非投机性的套息交易,例如日本零售业投资者买入国外债券,以及一些国家央行借入瑞郎来支撑其抵押贷款等,这是投资规模不大,与杠杆套息交易不同,它们不会快速平仓。

日本日前发表的一份对一百家日本主要企业的调查指出,有55家受访企业对日本景气表示很乐观,认为目前的景气扩大期可持续至明年以后。据《朝日新闻》于1日至15日,与日本主要制造业和非制造业各五十家企业的一百名社长直接面谈,进行这项一年两度的调查。调查结果指出,55位企业社长认为,目前已创日本战后最长纪录的景气扩大期可持续至明年以后,另有37位认为,景气扩大只能持续至今年内。针对日本经济整体的现状,认为景气持续扩大或缓慢地恢复的有84%,比上次调查减少四个百分点,指出景气原地踏步的则有16%,比上次调查增加四个百分点。关于今年度的经济增长率预测,以2%至2.5%的回答者最高,高达66%,其次有30%预测增长率在1.5%至2%之间。对于目前1美元兑120日元上下的汇率,61%认为是适当的水平,另有31%表示日元汇率偏低。对今年内石油价格的预估,以六十美元至七十多美元为最多,比例达86%。有关目前石油价格对企业的影响,32%指出,对收益有损,30%表示,由于营业额增加和生产性提高而影响有限;另有百30%认为未造成影响。有关今后对日本景气造成不安的因素(举出两项),以对美国经济动向的不安为最多,高达75%。其次是石油价格的上扬,42%。接着是对中国经济动向的不安,20%,比上次调查增加多达八个百分点。日本市场人士看好日本央银会在8月提高利率,但调查显示,65%的企业认为10月以后才是适当时期,表示明年以后才宜提高利率的也超过30%。认为安倍内阁应最先处理的经济政策依次是:社会保障制度、税制改革和削减年度预算的支出。�

日美权威媒体联合调查的结果显示,预计日本5月企业服务价格指数年率提升1.4%,若结果如此,日本的物价趋势应能维持现有水平。企业服务价格指数衡量企业对运输、广告、通信以及其他企业所提供服务的支付情况。该指标定于北京时间周二7:50公布。

日本财务省次官藤井秀人称,将对汇市保持关注,但其拒绝就国际清算银行对日圆疲软的警告置评。藤井秀人指出,任何时候均需要对外汇市场波动予以谨慎监控。汇率应反映经济基本面。国际清算银行24日年报中称,显然日圆汇率当前跌势有些反常。藤井秀人拒绝就此发表评论。25日,藤井秀人还拒绝讨论日圆兑其他货币汇率或单日波幅。国际清算银行主要任务是促进各国中央银行之间的合作并为各央行间金融讨论与政策分析提供平台。

日本商业联合会(Nippon Keidanren)主席Fujio Mitarai25日表示,日元过度走软值得关注,但美元/日元保持在120.00左右并不反常。Fujio Mitarai在周一出席新闻发布会时指出,日元走软是“正常现象”,这是对日本和其它主要经济体之间利率差距的如实反映。他认为:“出口商或许会对日元走软感到十分开心,但日元过度走软可能会成为实施新的经济政策的障碍。我认为保持日元稳定才是最好的选择。”Fujio Mitarai是日本经济财政政策委员会的成员之一,该机构是日本政府的重要经济顾问小组,日本财务大臣尾身幸次(Koji Omi)也是该委员会的成员。

日经225平均指数25日收跌101.15点,跌幅0.56%,至18087.48点。住友不动产等房地产股受日本央行可能升息及美国次优抵押贷款市场疑虑打压下跌。日晶片设备厂商Advantest等出口股逆势上扬,限制跌幅,日元兑美元仍维持在近四年半低点,提振出口股。东证指数下跌0.74%,至1764.87点。�

韩国央行25日公布季度调查显示,第二季度韩国对经济前景和生活状况的信心为一年多来最高,强化了国内需求复苏的希望。韩国央行表示,第二季度消费者信心指数升至108点,为2006年1-3月的109点以来最高。今年第一季度该指数为103点,去年第四季度为98点。韩国央行在声明中表示,“消费者对家庭生活状况和经济景气的看法自06年第三季度以来持续改善。”数据高于100显示多数消费者预期,未来6个月经济和生活条件将改善。韩国央行预计,今年韩国国内生产总值(GDP)增长率将放缓至4.4%,低于06年5.0%增幅,但高于05年的4.2%增幅。

韩国央行调查显示,韩国消费者对今年下半年经济前景的悲观程度降低,这暗示着国内需求将继续复苏。这项于第二季度进行的调查显示,大多数消费者仍预计未来六个月央行还会加息。衡量消费者对未来六个月经济展望的指数在第二季度上升至98,高于第一季度的84。该指数如低于100则意味着大多数受访者认为经济形势将恶化,而该指数超出100则意味着大多数受访者认为经济形势将得以改善。衡量利率预期的指数由122上升至127。该指数如超出100则意味着更多的人预计央行会加息而非减息。

新加坡统计部(Department of Statistics)25日公布的数据显示,食品和交通支出上升令物价面临温和上涨压力,新加坡5月通胀水平基本符合预期。据统计局最新公布的数据,新加坡5月消费者物价(CPI)年率上升1.0%,之前市场预期上升0.9%,4月份的升幅为0.6%。由于汽油和汽车价格上涨,新加坡5月份交通支出上升。同时,海鲜,奶制品和生鲜食品价格上涨。数据同时显示,新加坡5月CPI月率上升0.4%,与4月份的升幅持平,高于市场预期的上升0.2%。

伊朗央行副行长Jafar Mojarrad日前表示,伊朗仍在降低其外汇储备中的美元比例。Mojarrad指出,“不应因政治因素影响全球金融体系”是全球各央行的共识,也包括美联储,伊朗逐渐将美元储备转换为其他货币(如欧元),部分原因是出于对美国对伊制裁的敌视态度的考虑。Mojarrad在一个访谈节目中表示,因受到政治方面的压力,伊朗决定继续减持美元储备;同时,伊朗的贸易结算已不再使用美元,因此伊朗也没必要持有美元储备。伊朗方面并未给出具体数据,但此前伊朗央行行长曾表示其拥有数百亿美元储备。伊朗央行今年3月宣称,已将其持有的美元外汇储备比例由12月的40%减少至20%。Mojarrad指出,欧元的外汇储备货币地位日益增强,伊朗希望欧元继续坚挺。他还表示,伊朗持有10%的黄金储备,与其他发展中国家10%-12%的平均水平一致。

石油咨询机构Petrologistics25日称,除伊拉克和安哥拉以外的石油输出国组织(OPEC)6月的石油产量料略有增长,因伊朗和阿尔及利亚等一些成员国增加产量。Petrologistics主管Conrad Gerber称,预计受产量限制的10个OPEC成员国6月日产量料为2,680万桶,高于5月修正後的2,670万桶。Gerber称,伊朗6月日产量料增加50万桶至390万桶,阿尔及利亚产量料为142万桶。OPEC最大的产油国--沙特阿拉伯6月日产量料降至865万桶,5月为874万桶。

秘鲁能源和矿产部(Ministry of Energy and Mines)24日称,5月份秘鲁黄金产量年比下跌了28%,至12761千克;银产量年比下降了11.4%,至269614吨。近年来,秘鲁开辟了许多新的矿场,矿业生产已经成为秘鲁经济增长的推动力之一。

瑞银集团25日公布的最新调查显示,受能源价格上涨影响,投资者对美国经济的信心近期有所下降。数据显示,美国6月份UBS/Gallup投资者信心指数降至89,5月份为95。其中用于衡量投资者对自有投资资产信心水平的个人尺度指数(Personal Dimension)从5月份的75降至67。瑞银首席美国经济学家Maury Harris表示:“夏季驱车出游高峰期已经来临,投资者对汽油价格的大幅上涨表现出了明显的关注和担忧,这对投资者信心造成了很大的影响。”数据还显示,用于衡量投资者对美国总体经济前景的经济尺度指数(Economic Dimension)从5月份的20升至22。该指数表明,尽管总体投资者信心有所下降,但市场对美国经济前景的看法仍稍有改观。瑞银表示,有近3/4的分析师认为能源价格上涨严重打压了投资者信心。同时,投资者仍对房产市场的疲软表现以及中东、朝鲜的地缘政治局势感到担忧。

芝加哥联储25日数据显示,尽管芝加哥联储5月份全国活动指数(National Activity Index)仍然处于负数区域,但较4月份数据相比已获得明显改善。数据显示,芝加哥联储5月份全国活动指数为-0.22,4月份修正值为-0.30,初值为-0.10。芝加哥联储表示,该指数的4个分项指数均小于零,其中的就业指数、住房市场指数和销售指数都有所改善。但产出指数由正数区域降至了负数区域,工业产能利用率有所下降。芝加哥联储3-5月份的全国活动指数移动平均值为-0.20,2-4月份为-0.22,初值为-0.16。该指数小于零表示经济增长处于下滑趋势。分析师表示,美国5月份非农就业人数大增15.7万人,这帮助芝加哥联储5月份就业指数大幅改善;住房市场数据则好坏不一,其中新屋开工有所下降,但营建许可明显上升。

全美房产商协会(NAR)25日公布的报告显示,美国5月成屋销售降至近4年来低点,库存有所增加,同时房价也出现连续第十个月下滑。数据显示,美国5月成屋销售月率下降0.3%,年率为599万户,为03年6月来最低水平,4月修正后年率为601万户,初值为599万户。之前经济学家预测,美国5月成屋销售年率可能为598万户。数据显示,美国5月房价中值为22.37万户,较去年同期下降2.1%。全美房产商协会经济学家Lawrence Yun表示,潜在的买家似乎仍在等待房产市场稳定。数据同时显示,美国5月房屋库存上升5%,达到443万户,这意味着以当前的销售速度,需要8.9个月才能售完这些库存房屋,4月时这一比例为8.4个月。

达拉斯联储辖区6月份制造业活动继续稳健增长,但步幅有所放缓。达拉斯联储25日表示,该辖区6月制造业产出指数从5月的25.0降至14.0,总体商业活动指数从5月的20.9下滑至10.8。指数为正数表明产业活动趋于活跃,且数字越高,增长范围越广泛。制造商面临的通胀压力较上月有所回落。达拉斯联储公布,6月份原材料物价支付指数从上月的40.8降至30.7;6月份物价获得指数从5月份的20.0降至达11.6。6月份达拉斯联储辖区就业形势良好,就业指数从5月份的19.6降至15.9。达拉斯联储辖区的制造业在美国总体产出中占据了相当大的比例,主要集中在能源生产和电子产品方面。

鉴于25日公布的美国5月成屋销售月率仅下滑0.3%,表明房地产市场企稳,市场的焦点立即转向了美国5月新屋销售数据,以寻求得当前房地产市场下滑状况的线索。目前市场对4月新屋销售月率强劲增长16.2%的可信度疑虑重重。据知名财经媒体的调查,经济学家预期中值显示,美国5月新屋销售月率下滑6.2%,折合成年率为92万户,此前4月为98.1万户。美国商务部(Commerce Department)将于北京时间周二22:00公布这一数据。

经济学家预计,美国6月谘商会消费者信心指数将略微下滑。据知名财经媒体的调查,经济学家预期中值显示,美国6月谘商会消费者信心指数为105.0,此前5月为108.0。美国谘商会(Conference Board)将于北京时间周二22:00公布这一数据。

美国股市25日收低,市场对美国次级抵押贷款市场的忧虑加重,拖累了贝尔斯登(Bear Stearns Cos)和高盛集团(Goldman Sachs Group)股价下跌。贝尔斯登股价下跌逾3%,此前该公司上周出资挽救了大幅投资次级抵押贷款市场而濒临破产的一支对冲基金。美林公司(Merrill Lynch)分析师称,贝尔斯登可能需要投入更多现金来挽救第二支对冲基金。高盛股价下跌2.5%,此前花旗银行(Citigroup Inc.)表示,高盛06年发行的次级抵押贷款债券遭到降级。Wedbush Morgan Securities资深股市交易员Michael James指出,市场仍十分担忧次级抵押贷款市场的附带影响。除摩根士丹利(Morgan Stanle)以外,券商股全天表现相当疲软。道指下跌8.21点,跌幅0.06%,收报13,352.05点;标普500指数下跌4.82点,跌幅0.32%,收报1,497.74点;纳指下跌11.88点,跌幅0.46%,收报2,577.08点。油价早盘下滑一度助推股市,但原油期货收盘基本持平,这减弱了对股市的推力。纽约商品期货交易所(NYMEX)原油期货周一收盘上涨0.04美元,报69.18美元/桶,盘中油价一度跌逾1美元。James认为,股市投资者确实担忧油价,因油价接近70美元/桶,加重了市场对通胀的担忧。高盛股价下跌5.66美元,报216.74美元。贝尔斯登股价收下跌4.65美元,收报139.10美元。该公司上周五称将对一家濒临破产的基金提供高达32亿美元的融资。摩根士丹利股价基本持平于84.54美元。�

纽约商业期货交易所(NYMEX)原油期货25日收高,盘中一度重挫逾1美元,汽油期货上扬提振整体市场。尼日利亚工会结束可能危及石油出口的罢工活动,一度引发此间市场抛盘。RBOB汽油期货从低点反弹至平盘上方,也扶助曾大跌超过4美分的取暖油期货。继周末有一些小型炼厂事故传出後,有消息指Total Petrochemicals USA将关闭位于德州的日产23.2万桶的炼油设施,以进行例行维护,该消息激励市场反弹。8月原油期货涨0.04美元或0.1%,报69.18美元,盘中在67.55-69.45美元交投。该期货盘中一度跌穿68美元支撑位,交易商将下一支撑位设在上周低点67.29美元上方。7月RBOB汽油期货升1.59美分或0.7%,报每加仑2.3025美元,盘中介于2.2587-2.3250美元波动。7月取暖油合约结算价涨0.44美分或0.2%,报每加仑2.0424美元,盘中跌穿2美元支撑位,低见1.9961,日高报2.0606。交易商预计本周波动性增加,因7月取暖油和汽油期货选择权将于周二到期,而期货到期日为周五。美国能源资料协会(EIA)周三将公布最新库存数据,路透访查的分析师初步预估值为,原油库存料增加90万桶,汽油库存料增加110万桶。

COMEX期金25日在利空的气氛中收低,但因油价反弹而脱离盘中低点。本周稍后一系列经济数据公布前,交投疏落。8月期金收低2.30美元,报每盎司654.70,盘中介于651.60-657.70间波动。独立交易商Jonathan Jossen表示,投资人人气大致向空,因升息前景、油价走软和股市下滑,令此间市场买兴缺失。美国原油期货盘中一度大跌超过1美元,终场反弹收高0.04美元,至每桶69.18美元。Jossen称,本周将有大量经济数据公布,令今日交投清淡。新屋销售和消费者信心指数将于周二出炉,耐久材(耐用品)订单将于周三公布,周四美国联邦储备理事会(FED)将公布利率决定,当日还有国内生产总值(GDP)报告,周五将公布个人所得数据。现货金跌至每盎司650.80/651.40,上周五尾盘报653.60/655.10。伦敦金午后定盘价为650.75。7月期银跌14.3美分报每盎司12.870美元,盘中低见12.81美元,为5月17日来最低水准。现货银报每盎司12.845/12.875,远低于上周五尾盘时的13.04/13.08。7月铂金大跌16.30美元或1.3%至1,291.70;现货铂金报每盎司1,280/1,284。9月钯金结算价跌6.60美元或1.7%至每盎司375.35。现货钯金报每盎司367.50/371.50。

加拿大央行25日报告称,截至6月23日当周,加拿大官方国际储备上升2.39亿美元。加拿大国际储备总额达到389.54亿美元,前周为387.15亿美元。具体储备包括:美元,总值191.72亿美元,其他外汇,总值180.47亿美元,黄金,总值7100万美元,特别取款权,总值9.71亿美元,国际货币基金组织(IMF)处的储备头寸,总值6.93亿美元。

汇价日高123.94,日低123.31,尾盘在123.60附近整理;日升跌率-0.186%,日涨跌幅-0.23,收于123.65。

技术指标显示,汇价的短期日均线系统与30日均线呈多头排列但其升势趋缓且其呈收敛集聚态势,汇价位于其间及30日均线(122.15)之上,显示短中线向多的概率增大,短线偏多。汇价若站稳于123.30之上则短线偏多,下挡支撑位于122.80,上挡压力位于124.00、124.50。122.80与123.80(中位123.30)分别为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(119.98)之上,显示中线向多的概率增大;若站稳于121.40之上则周线偏多,站稳于122.90之上则周线向多,上挡周线压力位于124.40;119.90与122.90(中位121.40)分别为周线指标向空与向多的分界线。

汇价现概略位于中长线向多的概率增大,中线向多的概率增大,短中线向多的概率增大,短线偏多;周线若站稳于121.40之上则周线偏多,若站稳于122.90之上则周线向多,受压于119.90之下则周线向空;日线若站稳于123.30之上则短线偏多,上破123.80则短线向多,下破于122.80则短线向空,有望震荡整理的位置。

短线波动分析显示,暂谨慎认定汇价已经在5月18日日低120.70进入具有类似扩张楔形结构的5波震升中的概率较大,现已运行在该形态5波震升末段的概率增大,不排除已经在22日日高124.15附近已经(或即将)结束该形态5波震升的可能,若果真如此则其后若盘升受阻回落则进入较大级别4波整理的概率存在,下破123.30、122.80则此概率增大。若汇价在123.30或122.80附近受到支撑则有望向124.00附近测试,且不排除向124.50附近测试压力的可能;若受阻回落下破123.30、122.80附近支撑,则进入较大级别调整的概率增大。

今日,汇价有望震荡整理。

今日强压力124.50,弱压力124.00;强支撑122.80,弱支撑123.30。

欧元/美元

6月25日,欧元震荡整理、略跌。

市场研究集团GfK25日发布的调查结果显示,7月德国消费者信心改善程度预计将超出预期,因消费者对经济的乐观看法保持在纪录高位附近,且消费意愿增加。�数据显示德国7月GFK消费者信心指数升至8.4,为1月以来最高,高于分析师预期的7.8,6月该指数修正后为7.4。

德国智库Ifo25日表示,鉴于企业投资和个人消费的强劲增长,决定提升07和08年的经济增长预期。Ifo将07和08年德国实际GDP增长预期由06年12月14日的1.9%和2.3%分别向上修正至2.6%和2.5%;数据显示,06年德国实际GDP增长2.8%。德国5个主要研究机构4月预测,今明两年德国经济将增长2.4%。Ifo同时指出,未来数年德国经济增长将有所放缓。Ifo预计欧洲央行(European Central Bank)将升息两次至4.5%,上述预期也是以此为基础。该机构同时还预计07和08年欧元/美元交易于1.35,同期原油均价将在70美元/桶左右。5个主要研究机构中的两个在Ifo之前发布报告:IfW预计今明两年德国实际GDP增长3.2%和2.7%,RWI预计为2.5%和2.6%。德国政府较为保守,预计07和08年分别增长2.3%和2.4%。

斯洛文尼亚央行理事成员Peter Sevcovic25日表示,斯洛文尼亚预期将在9月达到欧盟的通胀标准,并在2009年采用欧元。Sevcovic称,斯洛文尼亚将可能在9月底便达到欧盟的通胀标准。斯洛文尼亚央行拒绝在周二的利率会议前对未来利率走向进行置评。多数经济学家预期将保持利率于4.25%不变。他同时指出,其他采用欧元的准入标准也将可能达到。大多数经济学家表示,对于斯洛文尼亚而言,预算赤字和债务标准相对容易达到,而通胀则难度稍高一些。斯洛文尼亚将可能成为前苏联地区第一个加入欧元区的国家。

欧洲央行(ECB)25日表示,截至06年底的18个月内,因欧元汇价上升,非欧元区各国央行持有欧元外汇储备比例有所上升。欧洲央行“欧元国际角色回顾”报告显示,同期全球市场使用欧元情况各有不同,第三世界国家的私有机构的欧元和欧元储蓄需求继续稳步增长。欧洲央行指出,上述发展是市场自由选择的结果,央行将继续监督其变化情况。此前欧洲央行曾表示,对欧元的使用既不会力主也不会阻碍。报告并未对欧元汇率置评;报告称国际货币基金数据并不稳定,并表示按现行汇率计算,06年底全球外汇储备中欧元资产的比例由04年底的24.9%增长至25.8%;但若以恒定汇率计算,自05年中期以来欧元储备则基本持平。

欧洲央行在公布的“欧元国际角色回顾”报告指出,欧元的国际地位在一些领域出现了下降,尤其是在债券和外汇市场,而美元依然保持着霸主地位。报告指出,欧元在国际债券市场上的份额出现99年欧洲经济和货币联盟(EMU)成立以来的首次下降。数据显示,截至06年底的18个月内,欧元占国际债券市场的份额降至31.4%,之前为33.9%,这主要是因为美国利率上升推动了市场对美元债券的需求。此外,欧元在汇市上的地位也出现小幅下降。数据显示,截至06年底的18个月内,外汇市场上使用欧元进行结算的比例降至39%左右,之前为接近41%。与此同时,美元的这一比例继续维持在92.5%左右,显示美元霸主地位依然未受威胁。报告同时指出,欧元区13国出口时的欧元使用保持稳定,但进口使用却出现大幅下降,这可能主要是受到能源市场的影响,因为原油价格以及其他商品均以美元进行交易。

欧洲股市25日收盘小幅下滑,但仍脱离盘中低点。美国股市受国债收益率下跌提振而走强,带动市场尾盘回稳。跌幅较大的个股中,法国电信在宣布配股消息后大约下滑2%。泛欧绩优股指数收低近0.1%,报1,597.5点,连续第三日走低,该指数在过去数日一直受到利率忧虑和信贷利差扩大打压。该指数盘中低点位于1,582.9点,今年以来的涨幅约8%,而本月稍早曾触及6年半高位。Royal London Asset Management欧洲股市主管Andrea Williams表示,没有企业购并和业绩消息,所以市场交投有些淡静。欧洲股市收盘时,美国股市道指上涨0.7%,纳指上升0.4%。欧洲三大股市方面,英国股市FTSE 100指数收高0.3%,至6,588.4点,法国股市CAC 指数下跌0.3%,至6,002.85点,德国股市DAX指数下跌0.2%,至7,930.61点。Henderson Global Investors则在研究报告中指出,利多的宏观经济环境和企业盈利持续增长应能给股市提供支撑。银行股跌势令市场承压。荷兰银行,瑞银和德意志银行分别收盘下跌1.6%、0.8%和1.3%。

汇价日高1.3473,日低1.3439,尾盘在1.3460附近整理;日升跌率-0.052%,日涨跌幅-0.001,收于1.3462。

技术指标显示,汇价的短期日均线系统与30日均线有呈缠绕态势,汇价位于其上附近及30日均线(1.3433)之上附近,显示短中线向多的概率增大但不排除在较宽幅震荡中寻求短中线的运行方向的可能,短线向多。汇价若站稳于1.3440之上则短线向多,上挡压力位于1.3490、1.3530,下挡支撑位于1.3390。1.3440与1.3340(中位1.3390)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.3276)之上,显示汇价中线向多的概率依然较大,有望震荡寻求中线方向;汇价若站稳于1.3570之上则周线向多,若下破1.3490则周线偏空,若下破1.3410则周线向空;1.3570与1.3410(中位1.3490)分别为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率增大,短中线向多的概率增大,短线向多;周线若站稳于1.3570之上则周线向多,若受压于1.3490之下则周线偏空,若下破1.3410则周线向空;日线若受压于1.3390之下则短线偏空,下破1.3340则短线向空,上破1.3440则短线向多,有望震荡整理或震荡盘升测试压力的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在6月14日日低1.3264结束下跌进入短线震荡整理或由此进入较大级别反弹或震升波动的概率存在且此概率增大,但仍不能简单排除反弹受阻再次下破短线支撑甚或下探1.3260附近支撑或继续下破的可能,波动歧义是现汇价或许运行在短期上升中的小级别5波震升末段中、或许运行在3波5末段中,在1.3490或1.3530-70附近受阻则可能进入4波波整理或较大级别3波结构的调整波动中。因此,汇价若在1.3430或1.3390附近受支撑、站稳于1.3440之上则可能上试1.3490、1.3540-70附近压力,且不排除继续上破的可能;汇价若在1.3490或1.3540附近受压回落,若下破1.3430则可能测试1.3390附近支撑,且不排除继续下破测试1.3340附近支撑的可能。市场对汇价在1.3430或1.3390附近受到支撑上破1.3490、1.3530-70附近压力后持续震升、进入较大级别反弹甚或持续震升的可能性保持警惕。

今日,汇价有望震荡整理或震荡盘升测试压力。

今日强压力1.3530,弱压力1.3490;强支撑1.3390,弱支撑1.3430。

英镑/美元

6月25日,英镑震荡整理、略跌。

英国石油公司(BP)的《世界能源统计报告》,按照目前水平,世界探明石油储备能够满足40年的消费需求,而天然气储备能够满足60年的消费需求。报告显示,2001年至2006年的过去5年,尽管石油和天然气价格攀升,但全球能源利用年均增长3%,高于1996年至2001年的年均增长1.2%,但同期二氧化碳排放量同比增长更快。在世界已探明石油储备中,2/3来自中东地区。在能源构成中,化石能源特别是煤炭利用连续4年保持增长,主要原因是中国煤炭需求旺盛,2006年需求增长了8.7%。可再生能源增长较快,但基数较低。英国石油公司首席经济学家彼得.戴维斯反驳了一些学者提出的“石油高峰论”。他不相信有一个绝对的资源限制,但承认像英国石油公司这样的大公司获得石油的挑战很大。

英国房屋建造商Persimmon25日表示,预计07年前6个月完成8,000套房屋的销售,低于06年同期的8,226套,但符合广义预期。期间总销售收益预计会达15亿英镑,利润率预计会由19.9%达到20.5%以上。Persimmon公司表示,尽管利率日益上涨,但房产市场的发展依然类似于06年的情况。到6月30日,远期销售预计会达9.5亿英镑,这将有利于该公司实现全财年的目标。

伦敦证交所首席执行官福尔斯称,其有信心在11亿英镑价格收购意大利证券交易所一事上获得股东通过。福尔斯指出,该交易的进行将获得伦敦证交所股东充分支持。目前合并方案已经双方董事会一致批准。福尔斯表示,此次交易对股东而言具有较强吸引力,预计全股票形式收购将获得较高比率的支持度。正如之前联合声明所示,意大利证交所股东所持每股普通股将兑换为4.9股伦敦证交所普通股。意大利证交所当前未上市,股份主要归多家银行所有。预计合并在08财年内将对收益带来中性至积极影响,09财年收益至少增长1%。

美国银行(Bank of America)25日将英国央行(BoE)升息时间预期由8月修正至7月,预计央行将于届时升息25个基点,至5.75%。该银行表示,鉴于英国央行强硬的利率会议记录、央行行长金恩的通胀警告和货币供应加速增长的事实,相信央行7月升息的可能性超过50%,因此决定修正此前预测。美国银行同时指出,如果第3季度末主要经济指标并无显著放缓的迹象,央行年内很有可能升息至6%。

英国股市25日收盘上涨,扭转此前连续5个交易日的跌势。石油巨头BP的大幅上扬,以及美股盘初大涨,抵消了矿产和金融股下跌的影响。英国FTSE 100指数收盘上扬21点,或0.32%,至6,588.4点,脱离了日内低点6,522.3点,并扭转了连续五日来的跌势。6月至今,该指数已经累计下跌1.1%,为去年11月来月度最差表现。美国股市标普500指数上涨,股市因国债收益率下降,以及美国5月成屋销售降幅不及一些人担忧的那么严重而获得支撑。其中BP涨幅居前,收盘上扬约1%,此前该公司称将重启阿拉斯加一日产1万桶原油的生产设施。

汇价日高2.0004,日低1.9956,尾盘在1.9970附近整理;日升跌率-0.090%,日涨跌幅-0.002,收于1.9975。

技术指标显示,汇价的短期日均线系统与30日均线呈金叉多头排列但其升势趋缓,汇价位于其间偏上及30日均线(1.9822)之上,显示短中线向多的概率增大,短线向多。汇价若站稳于1.9950之上则短线向多,下挡支撑位于1.9900、1.9850,上挡压力位于2.0010、2.0050、2.0100。1.9950与1.9750(中位1.9850)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(1.9674)之上,显示中线向多的概率增大;汇价若站稳于1.9940之上则周线向多,若站稳于1.9850之上则周线偏多,下破1.9760则周线向空,上挡周线压力位于2.0020、2.0110;1.9940与1.9760(中位1.9850)分别为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率增大;短中线向多的概率增大,短线向多;周线若站稳于1.9850之上则周线偏多,上破1.9940则周线向多,下破1.9760则周线向空;日线若站稳于1.9850之上则短线偏多,上破1.9950则短线向多,下破1.9750则短线向空,有望震荡整理或震荡盘升测试压力的位置。

短线分时波动分析显示,暂谨慎认定汇价已经在6月8日日低1.9623进入短线震荡整理或由此进入较大级别反弹或震升波动的概率存在且此概率增大,现汇价运行在3波5震升末段的概率较大,或许已经运行在稍大级别横摆4波震荡整理中,但仍不能简单排除反弹受阻再次下探短线支撑甚或下探1.9620附近支撑或继续下破的可能。汇价若在1.9930附近受支撑则可能上试2.0030、2.0080附近压力,且不排除继续上破的可能;若受阻回落下破1.99930、1.9880、1.9830附近支撑,则进入较大级别调整的概率增大。市场对汇价在1.9930或1.9880附近受到支撑上破2.0030附近压力进入强势B波反弹甚或持续震升的可能性保持警惕。

今日,汇价有望有望震荡整理或震荡盘升测试压力。

今日强压力2.0050,弱压力2.0010;强支撑1.9900,弱支撑1.9940。

澳元/美元

6月25日,澳元震荡整理、基本持平。

澳大利亚农业与资源经济局(Australian Bureauof Agricultural & Resource Economics,Abare)25日表示,澳大利亚07/08财年商品出口额增长将有所减缓,但将继续以可观的速度扩张,得益于矿业出口强劲以及农产品出货温和复苏。Abare在其最新季度前景报告中上调了3月份的预期,预计07/08财年商品出口额将增长7%至1,494.9亿澳元,预计截至6月30日当前财年为1,396.5亿澳元。如果07/08财年商品出口增长预期实现,将比03/04财年商品出口总额修正值840.3亿澳元增长78%。Abare的上述预期是以全球07及08年经济增幅从06年的5.4%略降至4.5%为基础的,称美国经济增长已经开始减缓,但中国经济增长势头依然强劲。中国持续的高增长率预计将为周边国家经济增长提供支撑。

澳洲股市25日下滑0.8%,麦格里银行走低,因投资者担忧其面临来自美国金融领域的风险;而必和必拓因铜价下跌而收挫。不过市场仍显示出韧性,因为约有100家上市公司股票不附带获得股息的权利,大部分是地产企业。麦格里银行收低2.4%至88.90澳元,因投资者担心在贝尔斯登旗下对冲(避险)基金遭遇困境之际,美国金融行业面临的风险可能波及麦格里。

汇价日高0.8498,日低0.8461,尾盘在0.8470附近整理;日升跌率0.012%,日涨跌幅0.0001,收于0.8472。

技术指标显示,汇价的短期日均线系统呈多头排列但升势趋缓且有呈收敛态势,汇价位于其间偏上及30日均线(0.8338)之上,显示短中线向多的概率增大,短线向多或偏多。汇价若站稳于0.8470之上则短线向多,上挡压力位于0.8490、0.8510,下挡支撑位于0.8450、0.8430。0.8400与0.8470(中位0.8435)分别为汇价短线向空与向多的分界线。

周技术指标显示,汇价位于30周均线(0.8064)之上,显示中线向多的概率增大;汇价若站稳于0.8420之上则周线向多,上挡周线压力位于0.8520。0.8420与0.8240(中位0.8330)分别为汇价周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率增大;短中线向多的概率增大,短线向多或偏多;周线若站稳于0.8330之上则周线偏多,若站稳于0.8420之上则周线向多;日线若站稳于0.8470之上则短线向多,若站稳于0.8435之上则短线偏多,有望震荡整理或震荡盘升测试压力的位置。

短线分时波动显示,暂认定汇价已经在6月14日日低0.8332进入过渡波反弹或强势B波反弹中,且不排除进入持续震升的可能,但在0.8500近受阻回落进入短线调整或较大级别调整的可能性存在;因此,市场对汇价站稳于向0.8420-30支撑向0.8500-10或继续向中期上升通道上轨线0.8600一线运行的可能性保持警惕,对汇价在0.8500-10附近受阻回落进入短线调整或较大级别调整的可能性也保持警惕。汇价若在0.8450或0.8420-30附近受支撑则有望测试0.8490、0.8510-20附近压力,且不排除继续上破的可能;若受阻回落下破0.8450、0.8420-30及0.8390-0.8400支撑,则进入较大级别调整的概率增大。

今日,汇价有望震荡整理或震荡盘升测试压力。

今日强压力0.8510,弱压力0.8490;强支撑0.8430,弱支撑0.8450。

欧元/日元

6月25日,汇价震荡整理、略跌。

汇价日高166.89,日低165.93,尾盘在166.50附近整理;日升跌率-0.240%,日涨跌幅0.40,收于166.47。

技术指标显示,汇价的短期日均线系统与30日均线呈金叉多头排列,汇价位于其间偏上及30日均线(164.10)之上,显示短中线向多的概率增大,短线向多或偏多。汇价若站稳于166.50之上则短线向多,上挡压力位于167.00、167.70,下挡支撑位于165.90、165.20。166.50与164.00(中位165.20)分别为汇价短线向多与向空的分界线。

周技术指标显示,汇价位于30周均线(159.31)之上,显示中线向多的概率增大,汇价若站稳于165.10之上则周线向多,若站稳于163.70之上则周线偏多,若下破162.40则周线向空,上挡周线压力位于168.00。165.10与162.40(中位163.70)分别为周线向多与向空的分界线。

汇价现概略位于中线、中长线向多的概率增大,短中线向多的概率增大、短线向多或偏多;周线若站稳于163.70之上则周线偏多,上破165.10则周线向多,下破162.40则周线向空;日线若站稳于166.50之上则短线向多,若站稳于165.20之上则短线偏多,若下破164.00则短线向空,有望震荡整理或震荡盘升测试压力的位置。

短线波动分析显示,谨慎认定汇价已经在6月13日日低161.50进入最后5波波动的概率较大;已经在6月22日日高166.93附近结束震升进入短线调整或较大级别调整中的概率存在,但仍运行在震升波动末段的概率也依然不能简单排除。若汇价在166.90或167.00或167.70附近受阻回落、下破165.90、165.20-165.00附近支撑,则已经自波段高点进入较大级别调整的概率增大。趋势线分析显示,其中期及长期趋势压力位于167.00-167.50区域附近,因此市场对汇价在时间窗前后在长期趋势压力附近盘升受阻回落下破短线及短中线关键支撑进入较大级别调整的可能性保持警惕。

今日,汇价有望震荡整理或震荡盘升测试压力。

今日强压力167.70,弱压力167.00;强支撑165.20;弱支撑165.90。

(以上为个人观点,仅供参考;据此入市,风险自担。汇市有风险,投资请慎重。) |

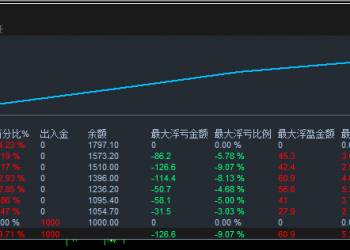

【K2科技EA】牛熊通吃:震荡不慌,单边不怕358 人气#黄金外汇论坛

【K2科技EA】牛熊通吃:震荡不慌,单边不怕358 人气#黄金外汇论坛 【顺势加仓对冲EA】双核驱动:顺势加仓引爆479 人气#黄金外汇论坛

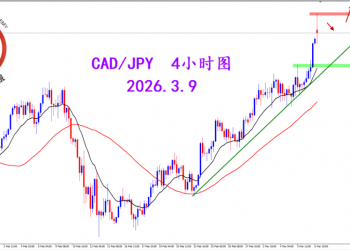

【顺势加仓对冲EA】双核驱动:顺势加仓引爆479 人气#黄金外汇论坛 2026.3.9 图文交易计划:加日突破压制 多头508 人气#黄金外汇论坛

2026.3.9 图文交易计划:加日突破压制 多头508 人气#黄金外汇论坛 网纸「TL282.cc」腾龙公司游戏会员账号注册839 人气#美股论坛

网纸「TL282.cc」腾龙公司游戏会员账号注册839 人气#美股论坛