汇市周评 - 李骏 (9月24日)

汇市分析:

本周以来,美元继续下跌.美元指数在本周五最低为78.41点,创出1992年9月份以来最低水平.最后,本周美元指数纽约收盘在78.58点.

我们先分析一下:本周五美元指数创出15年以来最低水平的主要原因:

1.本周美联储大幅降息50个基点,较为出乎市场预料.

本周二美联储宣布降息50个基点,为4.75%.美联储10比0一致同意降息50个基点.

本周二美联储表示:金融市场状况增加经济前景不确定性,所以要下调50个基点.信贷紧缩加剧房市困境并放缓经济增长.未来利率决定将取决于数据和前景.

本周二美国利率期货市场显示:10月底美联储降息25个基点的可能性达到100%.

本周三法国巴黎银行表示:预计美联储在今年2次利率会议上将继续降息.

2.本周美国公布的经济数据仍显得较为疲软.

本周二美国公布的8月份生产者物价指数月率下降1.4%,降幅为2006年10月份以来最大.

本周二美国7月份资金流入为1038亿美元,为2006年12月份以来最少.

本周三美国公布的8月份消费者物价指数月率下降0.1%,为2006年10月份以来首次下降.美国通胀数据疲软,仍显示未来美联储有降息的空间.

本周三美国公布的8月份新屋开工下降2.6%,为1995年6月份以来最低水平;美国公布的8月份营建许可下降5.9%.

下周关注重点经济数据:下周二美国公布的8月份成屋销售和下周四美国8月份新屋销售.

3.本周前美联储主席格林斯潘和现任主席伯南克对美国经济评述对美元不利:

本周一美联储前主席格林斯潘表示:由于房屋市场出现危机影响延长,美国经济衰退可能性加大,美国经济衰退超过他今年早期预测的1/3,但是仍在50%之内.他认为:美国房屋价格可能大幅下降.

本周三美联储前主席格林斯潘表示:欧元有可能取代美元,成为各国主要外汇储备的优先选择.近期欧元使用比例提高,导致了欧元区利率水平下降,有助于推动欧元区经济增长.

本周四美联储前主席格林斯潘表示:美国经济衰退的几率目前已经超过30%.

本周四美联储主席伯南克表示:房价疲软,利率下调意味着次级抵押贷款违约可能会继续增加.

笔者对下周美元走势的最新判断:

1.预计下周美元指数在1992年9月份最低点78.19点,有可能成为近阶段的重要支持位.笔者认为:美元指数一次性跌破78.19点的可能性不大.

2.从技术上看,近期美元指数在79.75点整数关之上有一定的阻力.而近期美元指数只有有效突破79.78点才能改变当前继续下跌的走势,否则,美元随时有下跌并创新低的可能性.

3.笔者依然坚持前期观点:一旦美元跌幅过大,跌速过快,则不排除短线美元出现低位反弹,当然美元反弹之后还是有重新下跌的可能性.

4.今年美元指数能否跌破1992年9月份最低点78.19点,还是要看今年剩余时间,美联储降息的次数和幅度.当然美联储货币政策将取决于未来美国公布的经济数据.

关注:下周二美国公布的8月份成屋销售,美国9月份消费者信心指数,下周三美国8月份耐用品订单,下周四美国8月份新屋销售,美国今年第2季度GDP修正值.下周五美国公布的8月份营建支出,美国9月份芝加哥采购经理人指数,美国密歇根大学消费者信心指数,美国8月份个人收入和个人支出.

本周欧元走势格外强劲,欧元不仅再次创出历史新高,还在首次突破1.40整数关.欧元在本周五盘中最高为1.4118,再次创出历史新高.最后周末欧元纽约收盘在1.4090.

我们先分析一下:本周欧元再创历史新高1.4118的主要原因:

1.本周美联储大幅降息,而市场预期未来欧洲央行还是有加息的可能性.本周一瑞银表示:欧洲央行继续保持强硬的态度.

2.市场对欧元需求可能会增加.比如:

本周三美联储前主席格林斯潘表示:欧元有可能取代美元,成为各国主要外汇储备的优先选择

本周四沙特表示准备结束钉住美元的汇率制度,转而可能会增持欧元储备.

一旦本月下旬中国国家外汇公司成立,也有可能会增加储备中欧元比例.

3.本周部分欧洲官员仍较为看好欧洲的经济和欧元汇率.

本周三德国出口商协会官员表示:预计近期欧元将在1.36-1.42区间波动,今年欧元最高价格也可能会达到1.43一线.

本周四日本东京三菱银行表示:欧元年内可能会上涨至1.45一线.

本周五瑞士央行行长罗斯表示:不担心欧元近期强势.

预计下周欧元上档在1.42-1.43有阻力.

1.市场对未来欧洲央行是否加息以及欧元汇率过高的依然有不同意见.

本周一欧洲商业联合会表示:欧元汇率强势已达到了令欧洲企业不适应的门槛上,这要求欧洲央行必须认真斟酌下一步加息的预期.

本周二ZEW调查报告显示:专家担心欧元强势所造成的冲击.

本周三德国经济部长格罗斯表示:欧元强势可能会损害德国出口.这是昨日欧元上涨受阻的主要原因.

本周四国际经合组织表示:欧洲央行选择降息是最合适的;德国智库表示:欧洲央行没有升息必要,欧元持续升值将损害未来欧洲经济.

本周五法国总统萨科奇表示:呼吁欧洲央行行长特里谢仿效美联储降息.

本周五欧洲飞机制造商空中客车首席运营官表示:如果欧元达到1.42,则多需几十亿欧元成本,如果欧元达到1.45,将再增加10亿欧元资金成本.

本周五法国财长拉加德表示:希望欧元更弱一点,欧洲央行应该留意欧元再次走强的影响,并采取相应的措施.这对欧元继续上涨有一定的限制作用.

2.本周欧元区以及其主要成员国公布的经济数据有些疲软.

本周一欧元区公布的7月份贸易盈余为46亿欧元,低于6月份76亿欧元盈余.

本周二欧元区公布的9月份ZEW景气指数为-20.3,差于8月份-6.1;德国公布的9月份ZEW景气指数为-18.1,差于8月份-6.9.

重点关注:下周二北京时间下午16点德国公布的9月份IFO商业景气指数.

笔者对下周欧元走势最新判断:

1.预计下周欧元在接近1.42-1.43区间有阻力,而下档欧元在1.3850-1.39区间有较大的支持.

2.如果下周欧元继续上涨,笔者个人对此保持一定的谨慎.

3.前期欧元最高点1.3851,加以关注.如果近期欧元始终不跌破这一价格,则欧元随后将会创出历史新高,反之,一旦欧元收盘价格跌破1.3851,则近期强势特征将告一段落,有可能会进入调整阶段.

关注:下周一欧元区公布的7月份工业订单,下周二德国公布的9月份IFO商业景气指数,法国7-8月份新屋开工,下周三德国公布的10月份GFK消费者信心指数,下周四德国8月份失业率,下周五欧元区9月份消费者物价指数,法国8月份失业率,法国9月份消费者信心指数,法国今年第2季度GDP,法国今年8月份生产者物价指数,

本周以来,日元总体以调整为主.本周日元盘中最低跌至116.35.最后本周纽约收盘在115.49.

本周以来,日元总体调整主要原因:

1.本周三日本央行宣布保持0.5%利率不变.

本周一日本央行副行长武藤敏郎表示:近期日本没有通胀的压力.

本周三日本央行以8比1通过宣布保持0.5%利率不变.这一消息继续影响了日元走势.

本周三日本央行行长福井俊彦表示:没有对未来货币政策预先设定目标,在采取货币政策行动之前,必须关注风险.

2.日本政局发生动荡.首相出炉还需时间.

日本大选再次延迟到本月25日,这也对昨日日元走势较为不利.

不过,市场还是认为:安倍晋三辞职对日元的负面影响可能是短暂的.

3.本周经济数据显示:日本经济基本面仍有些疲软的表现.

本周一花旗集团的分析师表示:日本经济改革热情不高和日本政局不稳是日元面临不利因素.

本周二日本公布的7月份第3产业指数为月率下降0.5%,为连续2个月下降,该数据加剧了市场人士对疲软消费支出可能阻碍日本经济复苏的担忧.

本周五日本公布的7月份所有产业指数月率下降0.4%,差于前值增长0.2%.

预计近期日元下跌的空间可能会有限,其主要原因:

1.近来市场资金面较为有利日元

本周一有消息说,日本投资者近期对海外资产的兴趣因美国抵押贷款危机热有所消退,这可能会减少市场对日元套息交易.

日本半年度结帐临近.市场对日元需求依然存在.

2.人民币近期加速升值.

本周五美元兑人民币跌至7.5015,为2005年7月21日以来最低水平.自2005年7月21日以来,人民币最大升值幅度达到了10.38%.

3.近日日本官方对未来日本经济基本面仍持较为乐观的情绪.

本周二日本财务省大臣额贺福志郎表示:没有发现次级抵押贷款危机对日本造成严重损害,日本经济仍然较为稳固.

本周四日本央行行长福井俊彦表示:美国次级抵押贷款不会破坏日本金融系统,将根据经济和物价逐步调整利率.预计未来日本核心消费者物价指数温和上升,长期经济增长将持续.

4.国际社会对日元态度有所转变.近期市场呼吁日元升值的呼声越来越大.比如:

笔者对下周日元走势的最新判断:

1.近期日元最高点在8月17日111.59,最低点在8月23日117.10.如果突破111.59向上可能性继续增大,而有效跌破117.10向下的可能性增加.

但是不管怎样?我还是要强调:今年剩余时间里,笔者看日元达到110的可能性大于跌至120的可能性.这个观点,我已经多次提出过.

2.如果日元今年年内最高点111.59被突破的话,日元上涨空间继续被打开,未来目标将指向2006年最高点108.97.

关注:下周二日本央行会议纪要.下周三日本公布的8月份贸易帐.下周五日本公布的8月份失业率,日本公布的9月份采购经理人指数,日本公布的8月份消费者物价指数,日本8月份零售销售,日本公布的8月份工业产出,日本8月份新屋开工. |

2026.2.13 图文交易计划:美指持续震荡 等1520 人气#黄金外汇论坛

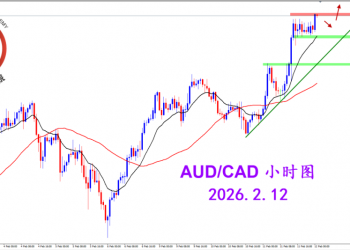

2026.2.13 图文交易计划:美指持续震荡 等1520 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1415 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1415 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1681 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1681 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1585 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1585 人气#黄金外汇论坛