澳元继续反弹 日元调整为主 - 李骏 (11月9日)

汇市分析:

今日上午到现在,澳元继续表现出向上反弹的走势.今日上午澳元盘中最高反弹在0.9312,截止发稿时,澳元运行在这一最高价格附近.

今日上午市场预期澳洲联储可能在12月份仍有加息的可能性.这主要是因为最近一次升息还不足以令经济放慢并抑制通胀.

同时,近期国际现货黄金强势特征也支持了澳元走势.

预计近期澳元上档在0.9350-0.94区间有一定的阻力,而下档澳元在0.92-0.9250区间存在一定的支持.

关注:下周三澳大利亚公布的今年第3季度薪资价格指数,澳大利亚11月份西太平洋墨尔本机构消费者信心指数.

中国股市:今日上午上证指数一度最低跌至5259.68点.截止发稿时,上证指数运行在5300点一线.

由于近期传闻股指期货即将推出,令市场看空情绪升温.笔者在前期已经多次指出不宜过多买入股票.从目前情况看,市场已经充分证实了笔者前期判断.

在个股方面:笔者依然推荐在下跌时,继续逢低买入中信证券600030.预计未来还是有再次上试100的可能性.但是目前买卖资金量不宜过大.

今日上午到现在,美元继续以回调为主.截止发稿时,美元指数盘中最低跌至75.14点.

今日上午市场预期今晚美国公布的贸易赤字将会扩大.其中主要原因是原油价格大幅上涨所造成的.

笔者认为:如果美国贸易赤字扩大,这可能会继续不利于美元.今晚美国公布贸易数据后,美元指数能否坚守住75点整数关值得关注.如果美元指数有效跌破75点整数关,则美元还有继续下跌的空间.

笔者再次强调:如果近期美元指数无法有效突破77点整数关,则美元仍有随时创出新低的可能性.

今日上午到现在,日元出现了一定的回调.今日上午日元盘中最低跌至112.87,截止发稿时,日元波动在112.58附近.

今日上午日本官方讲话对日元较为不利.

今日上午日本财务省大臣额贺福志郎表示:如果美国经济放缓,将影响日本贸易和经济;日本经济大臣大田弘子也表示:若美国经济增长大幅放缓,将给日本经济带来负面影响.

从技术上看,短线日元仍在112.50有阻力.笔者认为:只有日元有效突破112.50才能进一步上涨,否则日元仍有调整的可能性.

预计近期日元在114-115区间有一定的支持.但是就笔者个人而言,笔者还是倾向于日元未来向上的可能性较大.

关注:下周一日本公布的9月份经常帐,日本9月份贸易帐,日本10月份消费者信心指数.日本10月份破产企业数量,下周二日本央行货币政策,下周四日本公布的9月份第3产业活动指数.下周五日本公布的9月份经济领先指标,日本央行会议记录(10月10日-11日)

今日上午到现在,国际现货黄金有所回调,截止发稿时,黄金运行在837一线.

从近期盘面上看,黄金在840上方仍有一定的阻力.笔者个人总体还是看好未来黄金,但是倾向于黄金下跌后再逢低买入.

预计近期黄金下档在830-835区间有一定的支持. |

2026.2. 6 图文交易计划:纽美快速回落 短177 人气#黄金外汇论坛

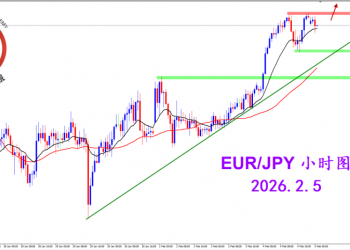

2026.2. 6 图文交易计划:纽美快速回落 短177 人气#黄金外汇论坛 2026.2.5 图文交易计划:欧日短线强势 谨慎434 人气#黄金外汇论坛

2026.2.5 图文交易计划:欧日短线强势 谨慎434 人气#黄金外汇论坛 2026.2.4 图文交易计划:关键位置遇阻 美指433 人气#黄金外汇论坛

2026.2.4 图文交易计划:关键位置遇阻 美指433 人气#黄金外汇论坛 2026.2.3 图文交易计划:欧镑格局破位 空头601 人气#黄金外汇论坛

2026.2.3 图文交易计划:欧镑格局破位 空头601 人气#黄金外汇论坛