日元打开升值空间 - 黄莹 (11月26日)

美元/日元上周受到套利交易打压,跌破了109.00的关键支撑,日元受此支撑,展开进一步升幅,从图形上看,美元/日元下跌格局得到确认,预计未来将进一步向104.00甚至是101.00挑战。周线图再次报收一根大阴线。上周开盘报110.81,最高价111.06,最低价107.53,收盘报108.28。

上周没有太多的日本数据公布,日本10月全国百货店销售年率-1.4%,前值-2.5%,尽管数据相比上月有所好转,但整体的消费情况仍显得较为疲弱,短期内升息的机会不大,同时10月超市销售额年降1.1%,为连续第22个月下滑,虽然日本经济正位于复苏的进程中,但显然步履缓慢。此外,日本还公布了10月贸易数据,顺差较去年同期增加66.1%,但增幅低于预期。整体而言,数据对汇价的影响不大,美元/日元的走势主要受到美国数据和套利交易的左右。美国10月营建许可数量大幅下挫6.6%至117.8万,为1993年来的最低水平,数据显示美国楼市依旧疲弱,远未见底。使得美联储公布的10月会议记录表现悲观,联储将08年GDP增长的预期从2.5-2.75%调低到1.8-2.5%,增加了经济陷入衰退的可能,令美元再次遭遇市场的抛压,降息机率大增,全球股市也纷纷跳水,促使套利交易大举平仓,日元成为其中的受益者,强势拉升,一举突破了年内最为关键的阻力109.00,并增强了进一步上试的动能。

从技术上看,美元/日元上周再次以大阴线报收,并跌破了最为关键的109.00的支撑,下方空间被打开。从形态上看,仍旧维持在自6月份以来的下跌通道之中,且近期跌势速率明显加快,通道变陡,显示美元/日元的下跌随后有加速的迹象。均线以及指标继续看跌,因此后市仍将以下跌走势为主导。日图看,短期均线向下发散,一直压制K线的反弹,尽管周五收出一根下影线较长的K线,显示下方有一定力度的支撑,但预计在修正后,将重新恢复走低。操作上,应继续以反弹卖出的策略为主。最近的阻力在108.80/109.00一线,更为稳固的水平在110.00/30,成为值得参考的点位,而一旦失守107.00,将下试104.00甚至是101.00。 |

2026.2.13 图文交易计划:美指持续震荡 等1518 人气#黄金外汇论坛

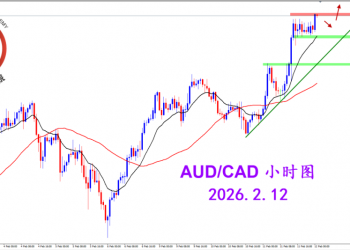

2026.2.13 图文交易计划:美指持续震荡 等1518 人气#黄金外汇论坛 2026.2.12 图文交易计划:多头持续挺进 澳1396 人气#黄金外汇论坛

2026.2.12 图文交易计划:多头持续挺进 澳1396 人气#黄金外汇论坛 2026.2.11 图文交易计划:磅加坚决阴线 适1661 人气#黄金外汇论坛

2026.2.11 图文交易计划:磅加坚决阴线 适1661 人气#黄金外汇论坛 2026.2.10 图文交易计划:美瑞大幅下跌 等1550 人气#黄金外汇论坛

2026.2.10 图文交易计划:美瑞大幅下跌 等1550 人气#黄金外汇论坛